Perly týdne: Hranice bubliny na 4 500 bodech, tři podmínky pro kryptoměny a hlad po riziku

Fundament, na kterém trh stojí, má podle State Street Global Advisors pevný základ. Nejvíce investorů se tlačí do technologií, bitcoin klesl na druhé místo. Pimco si nemyslí, že inflace prudce vzroste, hovoří o rotaci k cyklickým titulům. Institucionální investoři riskují jako nikdy předtím. A ještě více v nových Perlách týdne...

Pozitivní roky: Klienti se nejvíce zajímají o to, zda trhy mohou ještě růst. Je cítit optimismus ohledně otevírání ekonomiky, zveřejněné zisky obchodovaných společností jsou dosti dobré, pokračuje monetární i fiskální stimulace. Na rozdíl od předchozích recesí byli spotřebitelé navíc schopni šetřit, takže nečekáme, že přijde období delšího útlumu. Pro Yahoo Finance to uvedla Lori Heinel, investiční ředitelka společnosti State Street Global Advisors. Její firma tak čeká, že letošní rok se bude vyvíjet pozitivně, a to samé může platit i o roku 2022.

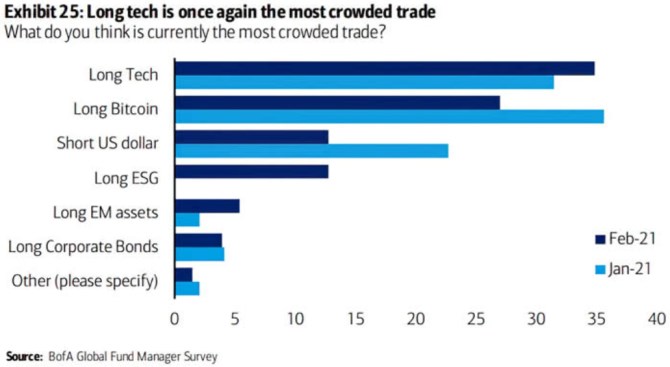

Nejnatlačenější obchody: Podle následujícího grafu od BofA je nyní „nejnatlačenějším“ obchodem dlouhá pozice na technologických akciích. Institucionální investoři míní, že za ní jsou dlouhé pozice na bitcoinu, které minulý měsíc získaly místo první. Výrazně klesl tlak u krátkých pozic na dolaru:

Zdroj: Twitter

Směr cyklické akcie, dolar dolů: Ekonomický růst bude letos nejsilnější za posledních deset let, výhled pro akcie je optimistický a my se orientujeme na cyklické sektory a akcie. Pro Bloomberg Markets to uvedla Erin Browne, portfoliomanažerka z Pacific Investment Management Co. Nemohou ale růst cen akcií zastavit vyšší výnosy obligací? Podle investorky jsme takové situaci ještě notně vzdáleni. Jednak zatím nedošlo k výraznému růstu výnosů nominálních a výnosy reálné se ze svého dna zatím zvedly jen asi o 15 bazických bodů. Stále se tak pohybujeme v prostředí, které je pro akcie relativně k dluhopisům velmi přívětivé.

Fed pravděpodobně letos nezačne snižovat nákupy aktiv, sazby také v dohledné době neporostou. Výnosy dlouhodobých obligací rostou v očekávání vyšší inflace a dluhopisový trh je tak v souladu s tím, že na akciích by měla nastat rotace k cyklickým titulům a sektorů. Inflace se bude k polovině roku „bezpochyby zvyšovat“, může nakrátko překročit i 3 %, ale do značné míry to bude odrazem nízkých čísel z minulého roku, se kterými budou ta letošní porovnávána. Na konci roku by se pak celková inflace měla pohybovat opět pod 2 %.

Browne sdělila, že Pimco má krátké pozice na dolaru, a to od druhé poloviny roku 2020. Jeho oslabování by podle ní mělo pokračovat, i když stále mírnějším tempem. Jak by se investoři mohli zajistit proti vyšší inflaci? Browne míní, že prvním způsobem je orientace na zmíněné cyklické akcie. Investoři mohou také koupit některé komodity, jako je zlato a celkově by měli své protiinflační sázky diverzifikovat. Investorka ale nakonec připomněla, že podle její společnosti nedojde k tomu, že by se inflace prudce zvedla a vymkla se kontrole.

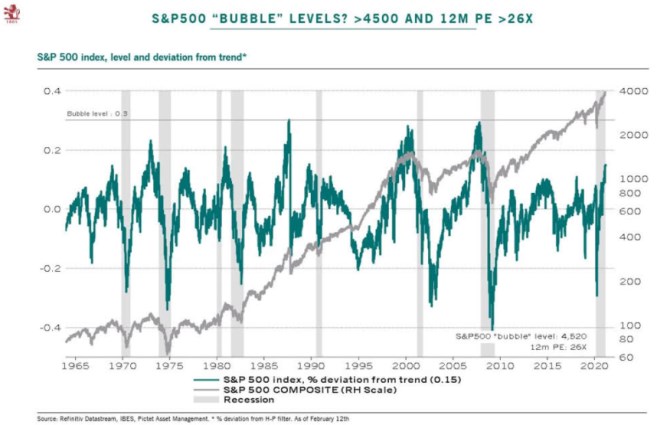

Bublina až nad 4 500 body: Pictet v následujícím grafu ukazuje dlouhodobý vývoj indexu SPX a zelenou křivkou odchylku od jeho trendu. Směrem nahoru byla tato odchylka ve dvou posledních případech nejvyšší na přelomu tisíciletí a v roce 2007, po obou těchto maximech následovalo prudké přestřelení směrem dolů a recese.

Zdroj: Twitter

Podle Pictetu se po roce 2010 akciový trh držel po většinu času pod trendem. Po korekci na počátku roku 2020 vystřelil nad trend, ale ani zdaleka ne v rozsahu blížícím se předchozím extrémům. Pictet v komentáři ke grafu píše, že bublinových úrovní by bylo dosaženo v případě, že by se index SPX dostal nad hodnotu 4 500 bodů, bublinou by pak byly také valuace, při nichž by se PE dostalo nad hodnotu 26.

Vše nastaveno na růst a tři podmínky pro kryptoměny: Hovořit nyní o reflačních sázkách může být trochu předčasné, namístě jsou spíše investice spojené s ekonomikou podporovanou stimulací. Pro Yahoo Finance to uvedl Krishna Memani, investiční ředitel Lafayette College. Podle jeho názoru ale vše směřuje k rychlejšímu oživení, včetně pandemického vývoje, či situace na rozvíjejících se trzích. Letošní rok tak bude rokem ekonomického růstu.

Výnosy obligací jdou nahoru kvůli vyšším inflačním očekávání, což se s ohledem na překlopení cyklu dalo očekávat. V roce 2022 podle investora ale dojde k utlumení růstu a to se nakonec odrazí i v opětovném poklesu inflačních očekávání. Stimulace může totiž podpořit cyklický vývoj, ale neovlivňuje dlouhodobý trend. „Krátkodobý vývoj je důležitý, ale my se zaměřujeme na delší období s tím, jak dosáhnout 7 – 8 % návratnost, kterou potřebujeme,“ uvedl investor, který spravuje peníze Lafayette College. Dlouhodobá perspektiva se podle něj moc nezměnila, stále platí, že dluhopisy nabídnou jen minimální návratnost, a tudíž dochází k přesunu k akciím, a to platí o institucionálních investorech obecně. Lafayette College k tomu zvyšuje váhu investic v private equity.

Co kryptoměny? Memani uvedl, že jeho instituce podobně jako její vrstevníci zatím do těchto aktiv neinvestovala. Na to, aby se situace změnila, musí podle něj být splněny tři základní body. Za prvé, musí se jasně ukázat, že kryptoměny mohou fungovat jako uchovatel hodnoty. Za druhé, musí klesnout jejich volatilita. A za třetí, musí klesnout korelace s jinými aktivy. Tyto body podle investora nebudou jen tak splněny a jeho instituce se tak bude pohybovat jen v rámci možného „zkoušení kryptoměn“. Investor také míní, že existuje vysoká korelace mezi kryptoměnami a technologickými akciemi, což ukazuje, že i u kryptoměn je rozhodující likvidita.

Nemůže akciovou rally podkopat růst výnosů vládních obligací? Jak bylo uvedeno, Memani se domnívá, že v příštím roce dojde k poklesu inflačních očekávání. K tomu dodal, že rozhodující bude vývoj reálných, a ne nominálních výnosů. Pokud by Fed začal zvedat sazby dříve než v roce 2023, mohl by to být problém, ale investor nečeká, že se takový scénář naplní.

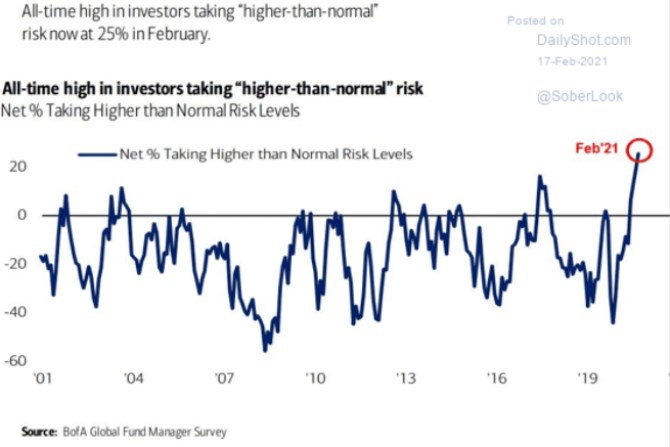

Riziko kvete: BofA v následujícím grafu ukazuje vývoj podílu investorů, kteří nyní podstupují vyšší riziko než obvykle. Největší odklon od rizikových aktiv nastal v roce 2008, nyní ale podle průzkumu mezi investory dosahuje náklonnost k riziku historických maxim:

Zdroj: Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Kryptoměny:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Olívia Lacenová, Wonderinterest Trading Ltd.

Zlato ukazuje svou sílu v plné kráse. Překoná v novém roce hranici 3 000 USD za unci?

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Petr Lajsek, Purple Trading

Proč evropské akcie zaostávají za americkými? A jaký je výhled?

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?