Perly týdne: Poslední dolarový býk, Čína pod křivkou a tok peněz našich milionářů

JPMorgan je nadšen z akcií na rozvíjejících se trzích, poslední dolarový býk hovoří o cyklickém růstu americké měny, valuace v USA jsou na úrovních roku 2000. My se nacházíme na špici záchodového žebříčku, ale informace o úvěrové vstřícnosti ještě nepropadla. A ještě více v nových Perlách týdne.

Ve světě…

Extrémní býci: Rozvíjející se trhy se stále chovají cyklicky a pro příští rok se dá kvůli vakcíně čekat, že právě cyklická aktiva si povedou velmi dobře. Pro Bloomberg Markets to uvedla strategička JPMorgan Gabriela Santos. Podle jejího názoru bude rozvíjejícím se trhům nahrávat ještě řada dalších faktorů. Mezi ně patří výsledky amerických voleb, které přinesou posun k tradiční zahraniční politice. Ten by pak měl výrazně pomoci rozvíjejícím se zemím, které jsou hodně orientované na světový obchod. Dále to jsou nízké sazby a „změna v reakční funkci centrálních bank“. Tato změna podle strategičky znamená, že z ekonomiky mohou přicházet dobré zprávy a monetární politika i přesto zůstane uvolněná. „Máme extrémně býčí pohled na akcie, dluhopisy a měny rozvíjejících se zemí“, uzavřela Santos.

Pro riziková aktiva hovoří i slova Ruperta Harrisona, který spravuje investice ve společnosti BlackRock. Ten sice pro Bloomberg Markets řekl, že diverzifikační hodnotu mají stále vzácné kovy, ale jinak souhlasí s názorem, že dluhopisy a hotovost nyní nejsou moc atraktivními aktivy a opak platí o aktivech rizikových. Podle jeho názoru přichází silné oživení, které nahrává cyklickým aktivům a „existuje řada příležitostí“. Na to, aby proběhla plná cyklická rotace, se ale podle investora ještě musí napřímit výnosová křivka. Harrison míní, že zhruba v pětiletém horizontu převažuje riziko vyšší inflace nad rizikem inflace utlumené. Je proto vhodné držet aktiva, která si vedou dobře v prostředí vyšší inflace, včetně zmíněných vzácných kovů. Už proto, že se „pohybujeme ve světě, kdy rostou rozvahy centrálních bank“.

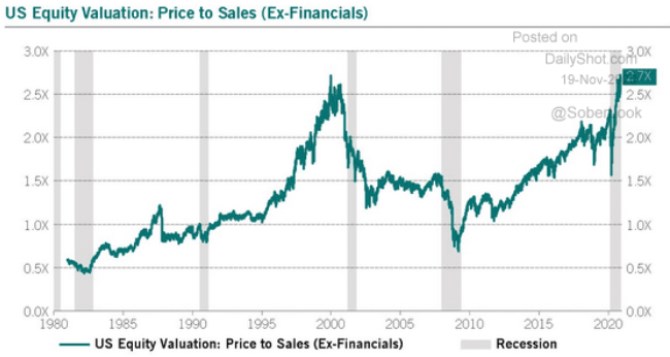

Jako v roce 2000: Pictet Asset Management v následujícím grafu ukazuje poměr cen amerických akcií k tržbám na akcii. Již v roce 2019 se valuace nacházely nad dosti vysokých úrovních, propad trhu na počátku letošního roku přinesl pokles poměru k hodnotě 1,5, ale nyní se pohybujeme u hodnoty 2,7, které odpovídá maximům z roku 2000:

Zdroj: Twitter

Goldman Sachs se zase dívá na valuace dvou skupin akcií – těch s nejvyšším a naopak nejnižším poměrem cen k ziskům PE. U druhé skupiny není PE nijak extrémně vzdálené od průměru, opak ovšem platí u skupiny první. Její PE je dokonce výše, než na vrcholu internetové bubliny:

Zdroj: Twitter

Kontrarián o dolaru: Nehovořil bych o velké rally na dolaru, ale určitě ani o smrti dolaru tak, jak to činí například některé hedge fondy. Na CNBC se v tomto smyslu vyjádřil David Zervos z Jefferies, který je podle moderátorky televize jediným člověkem, kterého zná, který má optimistický pohled na kurz americké měny. Co jej k němu vede? Stratég hovořil o cyklickém chování dolaru, kdy během první fáze všichni utíkají od rizikových aktiv a hrnou se právě k dolaru. Ten se totiž stává bezpečným útočištěm, ale také nabízí relativně vysoké reálné výnosy. Potom Fed začne uvolňovat a dolar kvůli klesajícím sazbám oslabuje. Tento vývoj pak posílí obrat směrem k rizikovým zahraničním aktivům, ale to není konečná fáze. Ta přichází ve chvíli, kdy americké ekonomika již udržitelně roste a investoři se vrací zpět k dolaru. Ne ale jako k bezpečnému útočišti, ale tentokrát jako k měně země s atraktivními rizikovými aktivy.

Tato poslední fáze sebou nese růst reálných výnosů, ale ne výnosů ovlivněných přímo monetární politikou, ale výnosů investičních aktiv v reálné ekonomice. Taková situace je pro dolar pozitivní a podle stratéga je relevantní i pro současný výhled. V minulosti nastala například v roce 2013. Nebyl by ale silný dolar brzdou pro akcie? Zervos míní, že odpověď na tuto otázku se musí opět odvíjet od fáze cyklu, ve které se hospodářství nachází. Pokud jde o zmíněnou fázi poslední, může podle něj jít ruku v ruce síla akciového trhu i síla dolaru, protože ta pramení právě z atraktivity amerického trhu. Zlato pak „zase tak atraktivní není“.

Zervos dodal, že když Fed drží uvolněnou monetární politiku, může to skončit vyšší inflací, či vyšším reálným růstem ekonomiky. V prvním případě jsou namístě investice do zlata, ale historie ukazuje, že taková situace je spíše výjimkou a stimulace naopak končí podporou reálného růstu. Onou výjimkou byla sedmdesátá léta, kdy ale podle stratéga nebyla vysoká inflace způsobena ani tak uvolněnou monetární politikou, jako specifickou situací na trhu práce.

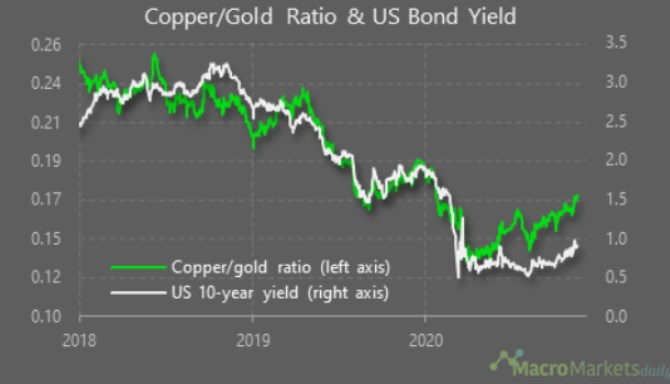

Dr.Copper si notuje s býky, Citi index ne: Následující graf ukazuje zelenou křivkou vývoj poměru cen mědi ke zlatu. Obecně lze říci, že růst tohoto poměru naznačuje větší optimismus ve světové ekonomice, protože roste cena kovu průmyslového relativně k ceně kovu, který je považován za bezpečné útočiště. Od počátku roku 2020 tento poměr prudce klesal stejně, jako výnosy vládních obligací. Ty se ale poté stále držely na velmi nízkých úrovních, zatímco poměr se vydal směrem nahoru. MacroMarketsDaily to vysvětluje zlepšením výhledu aktivity v globálním průmyslu s tím, že rozevírající se mezera mezi poměrem a výnosy obligací může naznačovat další prostor pro růst dluhopisových výnosů.

Zdroj: Twitter

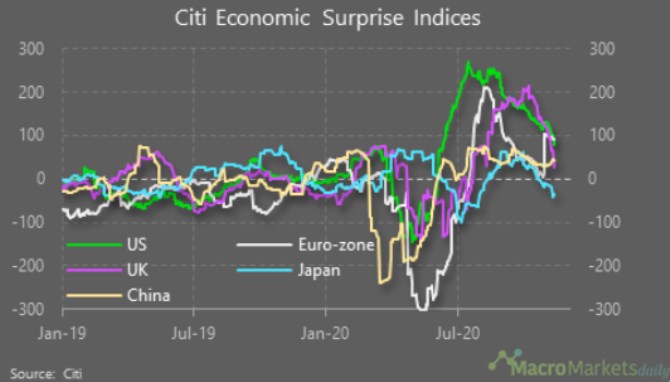

Indexy ekonomických překvapení od Citi již tak pozitivně jako poměr cen mědi a zlata nevyznívají. Po počátečním prudkém růstu obrátily v řadě zemí opět směrem dolů a to včetně USA. Atypicky se chová Čína, kde se index v posledních týdnech zvedá:

Zdroj: Twitter

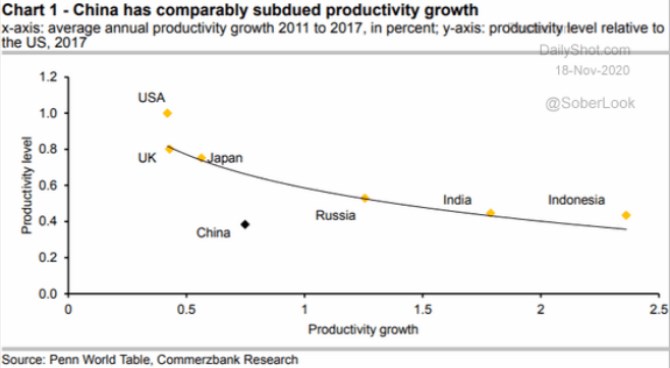

Čína pod křivkou: Commerzbank v následujícím grafu srovnává vybrané země podle toho, jaká je jejich současná úroveň produktivity (relativně k USA) a jak vysoko se nachází její růst. Proložené křivka naznačuje, že čím vyšší je produktivita o to nižší je její růst. Například Indie je tak zhruba na 50 % produktivity v USA, ale její růst v letech 2011 – 2017 dosáhl několika násobně vyššího tempa, než ve Spojených státech. Commerzbank poukazuje na to, že Čína se nachází znatelně pod křivkou – s ohledem na výši tamní produktivity je její dosahovaný růst velmi nízko:

u nás doma...

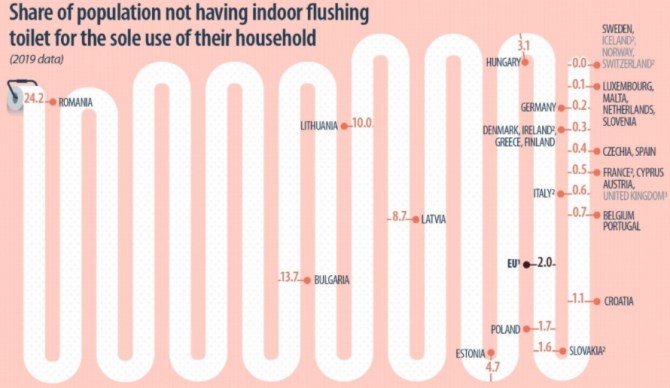

Záchodový žebříček: Eurostat v následujícím obrázku porovnává evropské země podle podílu domácností, které nemají k dispozici svou vlastní splachovací toaletu. Nejhůře ze srovnání vychází Rumunsko, kde se této vymoženosti netěší téměř čtvrtina populace. Ve srovnání s evropským standardem na tom není nejlépe ani Bulharsko, či baltské země. Naopak v zemích jako je Švédsko, Norsko, či Švýcarsko na takový jev vůbec nenarazíme. A hodně podobné je to podle dat i u nás, protože přístup ke splachovací toaletě tu prý nemá jen 0,6 % domácností. Jsme tak na tom stejně, jak Španělé:

Peníze našich milionářů: Ihned.cz píše, že „nejbohatší Češi letos vsadili hlavně na akcie firem z USA. Zajímavé zhodnocení si slibují i od stavebních pozemků“. Portál dodává, že „během největších poklesů v době koronakrize bohatí Češi nakupovali do svých portfolií akcie technologických firem, jako jsou Netflix, Amazon či Apple...od nich očekávají v nadcházejícím období nejzajímavější zhodnocení společně s investicemi do stavebních pozemků, do start-upů, tedy mladých rostoucích firem, a také do rezidenčních nemovitostí“.

Informace nepropadla: Seznam.cz přináší rozhovor s Davidem Borgesem, autorem Indexu odpovědného úvěrování, který každoročně srovnává spotřebitelské úvěry. Ten mimo jiné radí, aby lidé žádající o půjčku srovnávali jejich poskytovatele zejména podle RPSN sazby. Podle odborníka je pak dnes „těžší získat půjčku...pokud máte někde nějaký obchod, který je teď zavřený, tak si myslím, že společnosti budou extrémně opatrné takovým lidem půjčovat. Takže se budou více ptát...před koronou půjčky jely v zásadě automaticky“.

„Jsou tady nebankovní společnosti, které mají toleranci k riziku posazenou výš než banky, půjčí i tomu, komu by banka nepůjčila, a přitom jejich podmínky nejsou nějak zásadně špatné... a pak v tom našem žebříčku najedete i společnost, která má 240procentní roční úrok. To jsou sazby, kdy se ten úvěr už prakticky nedá zaplatit... často se mi stává, že mi chodí maily od klientů, kteří se proaktivně obrátili na věřitele a požádali je o vstřícnost a ten je odmítl. Když se obracím na management těchto společností, které oficiálně deklarují vstřícnost, tak najednou se ukazuje, že ta informace nepropadla od manažerů ke call centrům, která vyřizují klientské případy. Stále doufám, že je to nedotažená komunikace než záměr“, dodal Borges.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Kdy můžete do předčasného důchodu a o kolik peněz přijdete?

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Perly týdne: Poslední dolarový býk, Čína pod křivkou a tok peněz našich milionářů

- Perly týdne: Poslední dolarový býk, Čína pod křivkou a tok peněz našich milionářů

- Perly týdne: Nástup hodnotových akcií, nebezpečný dolarový konsenzus a naše úřednické městečko

- Perly týdne: Čína vítězem amerických voleb, globální dolarová sága a u nás byty za hranicí dostupnosti

- Perly týdne: Čína vítězem amerických voleb, globální dolarová sága a u nás byty za hranicí dostupnosti

- Perly týdne: Apple má eso v rukávu, Čína dolarový problém a my vánoční prvenství

- Perly týdne: Těžce předražený Uber, optimističtí američtí milionáři a u nás bez diskuse o jádru

- Forex: Dolaroví býci zatím nemuseli říct poslední slovo

Benzín a nafta 11.01.2025

| Natural 95 35.98 Kč | Nafta 35.2 Kč |

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky