čnBlog – Příběh dvou krizí: Brzké srovnání mezinárodního obchodu a ekonomické aktivity v zemích Evropské unie

Jak se současný propad domácí ekonomické aktivity a mezinárodního obchodu v zemích EU liší od globální finanční krize v roce 2008/2009? Aktuální útlum ekonomické aktivity související s pandemií koronaviru vykazuje vyšší míru synchronizace dopadu mezi zeměmi, což je přirozené, neboť administrativní opatření byla v evropských zemích zaváděna takřka současně. Nicméně ačkoliv se hybatelé za oběma epizodami liší, existují mnohé podobnosti týkající se dynamiky mezinárodního obchodu. Na druhou stranu se současná krize od globální finanční krize liší výrazně mělčím poklesem cen obchodu, což znamená, že současná krize má částečně i charakter negativního nabídkového šoku.

Vývoj mezinárodní obchodu a ekonomické aktivity

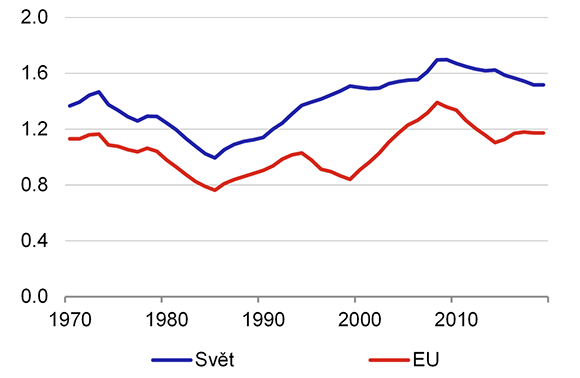

Mezinárodní obchod roste v dlouhodobém měřítku rychleji než ekonomická aktivita. V uplynulých dekádách rostl mezinárodní obchod mnohem rychleji než ekonomická aktivita ve světovém i evropském měřítku (Graf 1). Tato skutečnost se dá vysvětlit liberalizací zahraničního obchodu doprovázenou poklesem nákladů na obchod a s ní související specializací výroby a vznikem globálních výrobních řetězců (Yi, 2003). Nůžky mezi dlouhodobými růsty obchodu a ekonomické aktivity byly nejvíce otevřené od počátku milénia do globální finanční krize. Ačkoliv v posledních 10 letech došlo k mírnému poklesu temp růstu mezinárodního obchodu ve srovnání s obdobím před globální finanční krizí, vývozy a dovozy až do počátku koronavirové pandemie stále trendově rostly rychleji než ostatní složky HDP ve světovém i evropském měřítku (Babecká Kucharčuková a Brůha, 2018).

Graf 1 – Poměr růstu obchodu a růstu HDP (%)

Zdroj: WDI

Vysoká citlivost obchodu na ekonomickou aktivitu je viditelná zejména v dobách hospodářského propadu. Andrle et al. (2017) ukazují, že cyklická složka vývozů je zhruba 4x volatilnější než cyklická složka HDP a tato skutečnost je pozoruhodně stabilní v čase i napříč vyspělými zeměmi. V období ekonomického poklesu tak patří vývozy i dovozy mezi nejvíce zasažené složky HDP. Je tedy užitečné sledovat vývoj mezinárodního obchodu zejména v časech ekonomického propadu. Hloubka a časování propadu obchodu tak může sloužit jako užitečný indikátor příčin a trvání ekonomických krizí.

V tomto článku srovnáváme dynamiku mezinárodního obchodu v zemích EU v průběhu dvou epizod dramatického poklesu ekonomické aktivity: globální finanční krize (GFC) a současné koronavirové epizody. Soustředíme se na srovnání prvních měsíců obou krizí z let 2009 a 2020. Tato volba je dána tím, že dno ekonomického propadu GFC ve většině zemí nastalo v jarních měsících roku 2009; obdobně administrativní uzavření ekonomik v průběhu koronavirové pandemie nastalo v průběhu jara 2020. Protože národní účty v podrobném členění jsou za současnou epizodu dostupné pouze za první čtvrtletí roku 2020, využíváme ke srovnání dostupné měsíční indikátory.1 I toto brzké srovnání však může přinést řadu užitečných informací.

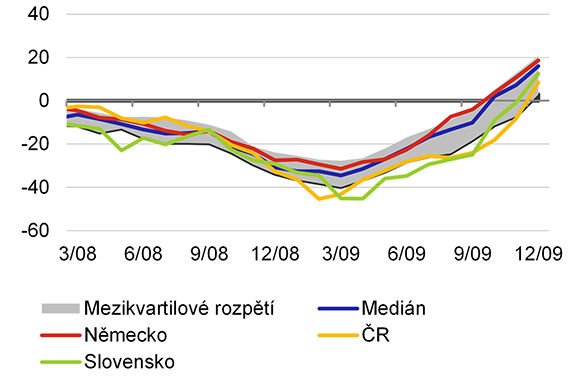

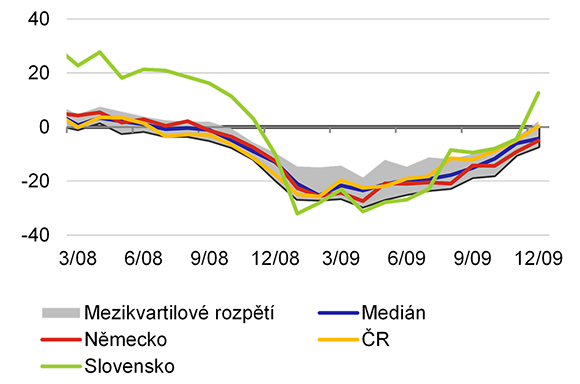

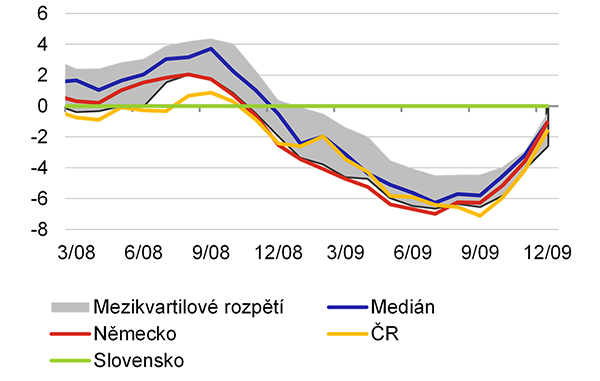

Obě krize byly způsobeny jinými hybateli, GFC vykázala pozvolný pokles ekonomického sentimentu i průmyslové produkce. Obvyklý příběh vysvětlující GFC spočívá v šoku do finančního systému Spojených států, který se přelil do reálné ekonomiky a skrze obchodní a finanční vazby zasáhl ostatní vyspělé ekonomiky.2 Ekonomický sentiment3 se začal zhoršovat již v roce 2008, a ve většině zemí znatelně poklesl na jaře 2009. Průmyslová produkce v roce 2008 také začala klesat, její pokles byl ovšem mírnější než pokles ekonomického sentimentu a vývoz zboží se v průběhu celého roku 2008 držel na stabilních úrovních. Výraznější pokles obou těchto veličin přišel až na jaře 2009, přičemž dno propadu bylo mezi zeměmi rozloženo do měsíců březen až květen. Graf 2 ukazuje dynamiku ekonomického sentimentu a průmyslové produkce v zemích EU v průběhu GFC: na grafu je znázorněn medián a interkvartilové rozpětí za všechny země EU, speciálně jsou vyznačena data za Českou republiku a Německo, což je jednak největší ekonomika EU a zároveň nejvýznamnější obchodní partner ČR.

Graf 2a – GFC v zemích EU: ekonomický sentiment (meziroční rozdíl)

Zdroj: Eurostat, výpočty autorů

Graf 2b – GFC v zemích EU: průmyslová produkce (mzr. v %)

Zdroj: Eurostat, výpočty autorů

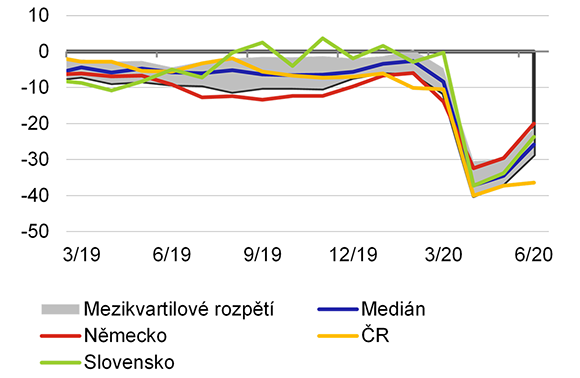

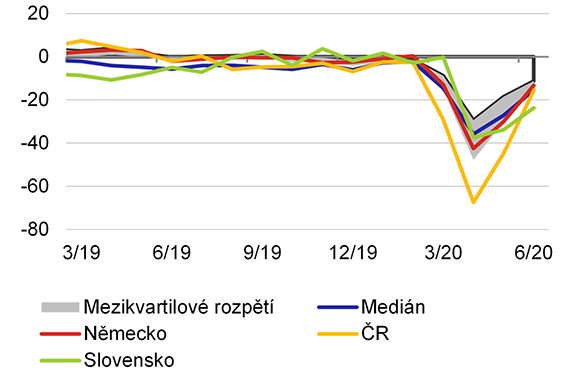

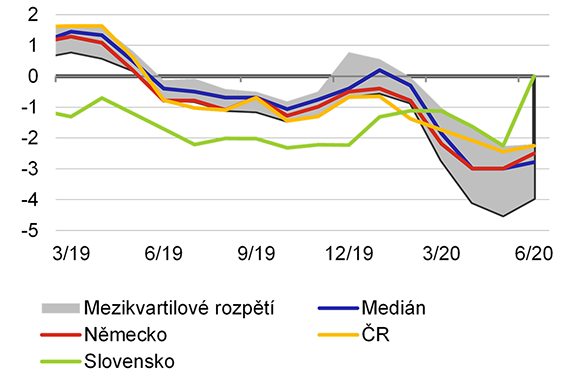

Současná krize je způsobena náhlým zmrazením ekonomiky zavedením vládních opatření, jejichž cílem bylo zabránit dalšímu šíření pandemie. Propad průmyslové produkce i ekonomického sentimentu byl proto náhlý a ve srovnání s GFC je značně synchronizován mezi zeměmi EU: s několika výjimkami byl nejhorší měsíc duben 2020, přičemž již v květnu ve většině zemí došlo k pozitivnímu obratu v obou indikátorech. To je zřejmé z grafu 3, který je analogií grafu 2.

Graf 3a – Pandemie v zemích EU: ekonomický sentiment (meziroční rozdíl)

Zdroj: Eurostat, výpočty autorů

Graf 3b – Pandemie v zemích EU: průmyslová produkce (mzr. v %)

Zdroj: Eurostat, výpočty autor

Obchod se zbožím

Obchod se zbožím má velmi podobnou dynamiku jako průmyslová produkce v obou epizodách. V obou epizodách došlo k propadům vývozu i dovozu zboží, jejichž profil i zhruba odpovídal profilu propadu průmyslové produkce, což ilustruje graf 4.4

Taktéž čisté vývozy zboží mají obdobnou dynamiku v obou krizích. Země, které před GFC vykazovaly kladné čisté vývozy, je měly kladné i v prvním pololetí roku 2009, byť typicky o zhruba třetinu nižší. Naopak země, které měly záporné čisté vývozy před krizí, měly záporné čisté vývozy i v průběhu krize, byť opět v absolutní hodnotě o zhruba třetinu nižší. Totéž platí kvalitativně i kvantitativně také pro koronavirovou pandemii. Po odeznění GFC se čisté vývozy dostaly poměrně rychle (již v roce 2010) na předkrizovou úroveň. Vzhledem k tomu lze i v současnosti očekávat poměrně rychlý návrat čistých vývozů na úroveň před pandemií.

Obchod s různým typem zboží má různou citlivost na ekonomický propad. Nejcitlivěji reaguje na krizi obchod s kapitálovým zbožím, nejméně citlivý je obchod se spotřebním zbožím. V první polovině roku 2009 se meziroční pokles vývozů i dovozů kapitálového zboží pohyboval v zemích EU mezi 30 % a 40 %, naproti tomu pokles vývozů a dovozů spotřebního zboží nebyl v typické zemi hlubší než 20 %. Byť je profil poklesu odlišný, i v roce 2020 platí, že nejvyšší pokles zaznamenal obchod s kapitálovým zbožím. V tom, že nejvíce poklesl obchod s kapitálovým zbožím jsou si obě epizody podobné, neboť totéž platí i pro rok 2020, jak ilustrují grafy 5 a grafy 6.

V průběhu GFC došlo k oživení obchodu s kapitálovým zbožím s mírným zpožděním za celkovým oživením evropských ekonomik. Hluboce záporné hodnoty meziročních růstů obchodu s kapitálovým zbožím přetrvávaly až do 3. čtvrtletí roku 2009, přičemž v té době docházelo již k zmírňování propadů u průmyslové produkce i obchodu se spotřebním zbožím a zbožím na mezispotřebu. Vzhledem k tomu, že v současnosti již došlo v květnu a v červnu v některých zemích EU (včetně ČR) k mírnému oživení obchodu s kapitálovým zbožím, lze tuto skutečnost opatrně hodnotit jako indikátor oživování ekonomické aktivity po počátečním šoku.5

Vývoj cen v mezinárodním obchodu

Významnou odlišností v obou epizodách představuje dynamika cen mezinárodního obchodu. Jak ukazuje graf 7, v průběhu GFC došlo ve většině zemí EU k meziročnímu poklesu dovozních cen ve zpracovatelském průmyslu okolo 5 %. Tento pokles zřejmě odrážel pokles globální poptávky, což znamená, že pro evropské země měla GFC převážně charakter negativního poptávkového šoku. I při srovnatelném poklesu průmyslové produkce a obchodu se zbožím v současné epizodě došlo k mnohem mírnějšímu poklesu dovozních cen, který v průměru dosáhl pouze 3 %.

Graf 7a – GFC: Ceny dovozu ve zpracovatelském průmyslu (mzr. v %)

Zdroj: Eurostat, výpočty autorů

Graf 7b – Pandemie: Ceny dovozu ve zpracovatelském průmyslu (mzr. v %)

Zdroj: Eurostat, výpočty autorů

Relativně nízký pokles inflace cen mezinárodního obchodu proti GFC indikuje, že současná krize způsobená administrativními opatřeními má částečně i charakter negativního nabídkového šoku. Ačkoliv definitivní závěr bude možné učinit až v budoucnu, srovnání období před oběma krizemi také podporuje důležitost negativních nabídkových šoků v současné epizodě. V období před GFC byly ve většině zemí vyšší úrokové sazby a hodnoty inflace byly spíše vyšší, přesto došlo k poměrně rychlému pádu cen dovozu i vývozu, jakož i jiných cenových okruhů. Před vypuknutím koronavirové pandemie mělo jen málo ekonomik zřetelně kladné úrokové sazby a v eurozóně se inflace ani nepřiblížila implicitnímu 2% cíli. I přes toto aktuálně spíše antiinflační protředí došlo pouze k relativně nízkému dodatečnému poklesu cen mezinárodního obchodu. To koresponduje i s obecnou intuiicí, že samotný charakter administrativních uzavírek omezuje nabídkovou stranu.6

Pokud by ve spojení s koronavirovou krizí došlo k nárůstu antiglobalizačních tendencí, znamenalo by to dodatečný nákladový faktor. V poslední době se diskutuje o zřejmém nárůstu anti-globalizačních tendencí. Tyto tendence byly přítomny již v období před krizí a projevovaly se mj. obchodními spory mezi Čínou a Spojenými státy. V souvislosti s pandemií koronaviru není vyloučeno, že obavy o veřejné zdraví povedou k dalšímu posílení těchto tendencí. Pokud by tyto tendence překročily únosnou míru, jednalo by se o závažný negativní nabídkový šok podvazující dlouhodobý ekonomický růst7. Pro měnové autority by takový vývoj v delším období pravděpodobně znamenal realizaci stagflačních scénářů, kdy by období útlumu ekonomické aktivity bylo doprovázeno zvýšenou inflací. V současnosti pozorovaná dynamika cen mezinárodního obchodu není svědectvím o tom, že by se scénáře stagflace již naplňovaly, nicméně poukazuje na mix nabídkových a poptávkových šoků, který činí světovou ekonomiku vůči autarkním tendencím zranitelnější více než za normálních časů.

Závěr

V tomto článku jsme se zaměřili na srovnání dynamiky obchodu se zbožím v ekonomikách EU v průběhu dvou velkých krizí: globální finanční krize a současné krize spojené s opatřeními na zabránění šíření pandemie koronaviru. Ačkoliv jsou počátky obou krizí rozdílné a liší se i rychlost a velikost hospodářského propadu, mnoho charakteristik zůstává podobných. Profil poklesu mezinárodního obchodu se zbožím odpovídá profilům poklesu průmyslové produkce, kvalitativně obdobná je také dynamika čistých vývozů.

Co se týče struktury obchodu, v obou epizodách byl více zasažen obchod s kapitálovým zbožím. Za předpokladu kvalitativně podobného chování obchodu v obou epizodách, může v květnu pozorované oživení obchodu s kapitálovými statky v některých zemích EU sloužit jako signál možného rychlého oživení ekonomiky v letošním roce.

Rozdíl mezi oběma zkoumanými epizodami spočívá v odlišné dynamice cen mezinárodního obchodu. V průběhu současné hospodářské krize došlo k podstatně nižšímu poklesu dovozních cen ve zpracovatelském průmyslu. To indikuje, že alespoň část současných šoků má negativní nákladový charakter a deflační tendence nemusí být tak výrazné, jako v případě globální finanční krize. Pokud by se k současné krizi přidaly i anti-globalizační tendence, které by představovaly dodatečný nákladový faktor, není vyloučeno, že krize by mohla mít v delším období stagflační charakter.

Autory jsou Oxana Babecká Kucharčuková a Jan Brůha. Názory v tomto příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Andrle, Michal & Brůha, Jan & Solmaz, Serhat, 2017. "On the sources of business cycles: implications for DSGE models," Working Paper Series 2058, European Central Bank.

Audzei, V., Brůha J., Sutoris, I. (2020): Mezinárodní obchod a dlouhodobý ekonomický růst. Tematická kapitola ve Zprávě o platební bilanci.

Babecká Kucharčuková Oxana, Brůha, Jan, 2018. Vývoj mezinárodního obchodu se zaměřením na EU. Zaostřeno na v GEV 2018/10.

Levchenko, Andrei & Logan T Lewis & Linda L Tesar, 2010. "The Collapse of International Trade during the 2008–09 Crisis: In Search of the Smoking Gun," IMF Economic Review, Palgrave Macmillan, vol. 58(2), pages 214-253, December.

Motl, M. (2020). Dopady pandemie COVID-19 na světovou ekonomiku. Zaostřeno na v GEV 2020/04.

Ryšánek, J., Tonner, J., Tvrz, S., Vašíček, O. (2012): Monetary Policy Implications of Financial Frictions in the Czech Republic. Czech Journal of Economics and Finance, 62(5), 413–429

Yi, Kei-Mu, “Can Vertical Specialization Explain the Growth of World Trade?,” Journal of Political Economy, February 2003, 111 (1), 52–102.

Klíčová slova

Mezinárodní obchod, globální krize

Klasifikace JEL

F14, F41

1 Zdrojem všech dat je Eurostat, kde je to možné, používáme sezónně očištěná data.

2 Pro českou ekonomiku představovala GFC šok do zahraniční poptávky, vlastní finanční šoky přispěly k propadu české ekonomiky pouze malým dílem (viz Ryšánek et al. 2012).

3 Pro účely analýzy v tomto článku používáme sezónně očištěný ekonomický sentiment konstruovaný DG Economic and Financial Affairs Evropské komise, který je na měsíční bázi publikovaný eurostatem. Důvodem pro volbu tohoto indikátoru je jeho široká dostupnost v čase i napříč zeměmi a také to, že je konstruován tak, aby byl koincidenčním indikátorem ekonomické aktivity. Použití alternativní ukazatelů ekonomického sentimentu, jakými jsou např. německé IFO indexy, by vedlo ke kvalitativně obdobným závěrům ohledně profilu propadu ekonomického sentimentu v obou sledovaných epizodách.

4 Ekonometrický odhad časově proměnlivé elasticity pomocí Kalmanova filtru vývozů zboží k průmyslové produkci indikuje zhruba jednotkovou elasticitu v obou epizodách. Tento výsledek není – z důvodu nedostupnosti národních účtů pro 2Q 2020 – zatím možné ověřit na konzistentních datech národních účtů, pomocí nichž se elasticita obchodu k ekonomické aktivitě standardně měří. Elasticita odvozená z národních účtů se může vůči elasticitě na základě měsíčních dat lišit z řady důvodů (cenové efekty, kompozice HDP). Vzhledem k rostoucímu objemu služeb v HDP řady evropských zemí, není možné vyloučit, že celková elasticita bude mít mírně klesající tendenci. Podrobnější analýzu bude možné učinit až v budoucnu.

5 Je pochopitelné, že tento závěr je podmíněn tím, že nedojde k realizaci černých scénářů souvisejících s druhou vlnou pandemie a příslušných administrativních opatření.

6 Naše závěry tak podporují předpoklady simulací globálních dopadů pandemie, které byly v ČNB zpracovány modelem NiGEM. Tyto předpoklady zahrnovaly kromě očekávaných negativních poptávkových efektů také nezanedbatelné negativní nabídkové šoky, viz (Motl, 2020).

7 Audzei et al. (2020) uvádí čtivý netechnický přehled empirické literatury zkoumající vztah mezi liberalizací mezinárodního obchodu a dlouhodobým ekonomickým růstem.

Globální ekonomický výhled ——— září 2020

www.cnb.cz

I. Úvod 2

II. Ekonomický výhled ve vybraných teritoriích 3

II.1 Eurozóna 3

II.2 Spojené státy 5

II.3 Spojené království 6

II.4 Japonsko 6

II.5 Čína 7

II.6 Rusko 7

II.7 Výběr z rozvojových zemí 8

III. Předstihové ukazatele a výhledy kurzů 9

IV. Vývoj na komoditních trzích 10

IV.1 Ropa 10

IV.2 Ostatní komodity 11

V. Zaostřeno na… 12

Příběh dvou krizí: Brzké srovnání mezinárodního obchodu a ekonomické aktivity v zemích Evropské unie. 12

A. Přílohy 19

A1. Změna predikcí pro rok 2020 19

A2. Změna predikcí pro rok 2021 19

A3. Výhledy růstu HDP a inflace v zemích eurozóny 20

A4. Vývoj a výhledy růstu HDP a inflace v jednotlivých zemích eurozóny 20

A5. Seznam zkratek použitých v GEVu 27

17. září 2020

Sběr dat CF

13. září 2020

Datum publikace GEVu

24. září 2020

Poznámky ke grafům

Předpovědi ECB, Fed, BoE, BoE: střed intervalu

U výhledů HDP a inflace šipka signalizuje směr revize nově publikované předpovědi oproti minulému GEVu. Není-li šipka uvedena, znamená to, že

nová předpověď není dostupná. Hvězdička označuje prvně publikovanou předpověď pro daný rok. Historická data jsou převzata z CF, s výjimkou MT a

LU, u nichž pochází z EIU.

Předstihové indikátory jsou převzaty z Bloombergu a Refinitiv Datastreamu.

Předpovědi sazeb EURIBOR a LIBOR jsou vytvořeny na základě implikovaných sazeb z výnosové křivky mezibankovního trhu (od 4M do 15M jsou

použity sazby FRA, pro delší horizont upravené IRS sazby). Předpovědi výnosů německého a amerického vládního dluhopisu (Bund 10R a Treasury

10R) jsou převzaty z CF.

Kontakt

gev@cnb.cz

Tým zpracovatelů

Luboš Komárek Garant, I. Úvod

Petr Polák Editor, II.2 Spojené státy

Soňa Benecká II.1 Eurozóna

Michaela Ryšavá II.3 Spojené království

Martin Kábrt II.4 Japonsko

Oxana Babecká II.6 Rusko, V. Zaostřeno na…

Martin Motl II.5 Čína

Milan Frydrych II.7 Výběr z rozvojových zemí

Jan Hošek IV.1 Ropa, IV.2 Ostatní komodity

Jan Brůha V. Zaostřeno na…

Česká národní banka ——— Globální ekonomický výhled ——— září 2020

I. Úvod

I. Úvod

|

Zdroj: Consensus Forecasts (CF) Pozn.: Šipka signalizuje směr revize nově publikované předpovědi oproti minulému vydání GEVu. |

mld. EUR. Britská a japonská centrální banka rovněž nepřístoupily ke změně nastavení měnové politiky. BoE však |

COVID-19: „studená sprcha“ a příchod 2. vlny je

počínající realitou L! Se

začátkem nového školního roku se epidemiologická situace v některých zemích

Severní polokoule viditelně zhoršila (např. Izrael, ale i Česká republika);

nejpostiženějším světadílem je však nyní Jižní Amerika. Dobrou zprávou pro

Evropu je, že Německo – ekonomická „lokomotiva“ eurozóny – zvládá nákazu stále

bravurně. Co na to centrální banky? Zasedání těch klíčových proběhla před pár

dny s očekávaným výsledkem: „beze změny“; a to jak pro nastavení úrokových

sazeb, tak i hlavních nástrojů nekonvenční měnové politiky. Jistou společnou

nití jejich úvah – v kontextu nelepšící se epidemiologické situace – je kalkul

s efekty fiskálních opatření tamních vlád. Americký Fed stále zůstává celkově

mírně optimistický, přičemž připouští, že budoucí vývoj amerického hospodářství

bude ovlivněn právě diskutovanou podporou fiskální politiky, u které prozatím

chybí shoda na jejích parametrech. ECB Zářijový výhled růstu HDP a inflace ve sledovaných zemích, % přesto

něco v září učinila – uvolnila pomyslné opratě schválením změny výpočtu metodiky

zadluženosti dohlížených bank (tzv. leverage ratio) s cílem posílení

transmisního mechanismu měnové politiky. Dle odhadů trhu by se tímto opatřením

mohlo „dostat do ekonomiky“ přes 70

COVID-19: „studená sprcha“ a příchod 2. vlny je

počínající realitou L! Se

začátkem nového školního roku se epidemiologická situace v některých zemích

Severní polokoule viditelně zhoršila (např. Izrael, ale i Česká republika);

nejpostiženějším světadílem je však nyní Jižní Amerika. Dobrou zprávou pro

Evropu je, že Německo – ekonomická „lokomotiva“ eurozóny – zvládá nákazu stále

bravurně. Co na to centrální banky? Zasedání těch klíčových proběhla před pár

dny s očekávaným výsledkem: „beze změny“; a to jak pro nastavení úrokových

sazeb, tak i hlavních nástrojů nekonvenční měnové politiky. Jistou společnou

nití jejich úvah – v kontextu nelepšící se epidemiologické situace – je kalkul

s efekty fiskálních opatření tamních vlád. Americký Fed stále zůstává celkově

mírně optimistický, přičemž připouští, že budoucí vývoj amerického hospodářství

bude ovlivněn právě diskutovanou podporou fiskální politiky, u které prozatím

chybí shoda na jejích parametrech. ECB Zářijový výhled růstu HDP a inflace ve sledovaných zemích, % přesto

něco v září učinila – uvolnila pomyslné opratě schválením změny výpočtu metodiky

zadluženosti dohlížených bank (tzv. leverage ratio) s cílem posílení

transmisního mechanismu měnové politiky. Dle odhadů trhu by se tímto opatřením

mohlo „dostat do ekonomiky“ přes 70

„mezi řádky“ informovala, že efektivním využitím negativních sazeb se členové MPC zabývali. Nejen na britských ostrovech rezonují neúspěšné výsledky již osmého kola vyjednávání mezi UK a EU, které ztroskotalo kvůli britskému návrhu zákona o vnitřním trhu. Je s podivem, že rozdílné představy na vzájemné vztahy stále přetrvávají čtvrt roku před uplynutím přechodného období.

Zářijové výhledy růstu HDP pro letošní rok přinesly zmírnění poklesu pro tři nejsilnější světové celky, tj. USA, eurozónu (včetně Německa) a Čínu, naopak pro příští rok se u nich předpokládají (vyjma Číny) mírně horší výsledky, než doposud. Je samozřejmé, že vývoj koronavirové nákazy, obchodních vztahů mezi USA a Čínou či reálná podoba brexitu mohou aktuální výhledy významně ovlivnit. Výhledy

spotřebitelské inflace se v září oproti srpnu

měnily Vývoj inflace v USA za

posledních 25 let, % pouze mírně. Podstatnou zprávou však stále je,

že její hodnota zůstane letos v námi sledovaných vyspělých zemích pod 1 %, v

eurozóně na dohled nulové hranici.

spotřebitelské inflace se v září oproti srpnu

měnily Vývoj inflace v USA za

posledních 25 let, % pouze mírně. Podstatnou zprávou však stále je,

že její hodnota zůstane letos v námi sledovaných vyspělých zemích pod 1 %, v

eurozóně na dohled nulové hranici.

Pro Japonsko je výhled dokonce mírně deflační.

Předpověď pro příští rok dává naději, že inflace bude již v některých zemích vzhlížet k ideálu 2 %, nejblíže mu budou v USA. Americký dolar bude v ročním horizontu oproti euru a jenu de facto stabilní, vůči žen-min-pi mírně posílí, naopak oslabení je očekáváno vůči rublu a mírně vůči britské libře. Výhled CF pro cenu ropy Brent v ročním horizontu je nepatrně vyšší než v srpnu, a to 48,9 USD/barel (nejvyšší odhad 67, nejnižší 38 USD/barel). Výhled tržních sazeb 3M USD LIBOR je velmi mírně klesající, výhled sazeb 3M EURIBOR zůstává již několik let na celém sledovaném horizontu v záporném teritoriu.

Graf aktuálního čísla ukazuje vývoj inflace v USA od poloviny devadesátých let, kdy Fed začal cílovat inflaci. Explicitní 2% cíl si stanovil od roku 2012 a nyní po

|

téměř dekádě svůj cíl upravuje a chce cílovat průměrnou inflaci (více detailů viz např. Monitoring centrálních bank III/2020). Pro měnovou politiku americké centrální banky tak nebude důležitá jen |

Zdroj: U.S. Bureau of Labor Statistics Pozn.: Měsíční data meziroční inflace. Průměr je počítán k datu uprostřed intervalu. |

budoucnost, ale také minulost. Graf ukazuje, že průměrná inflace se drží poblíž 2% cíle zejména v delším období.

Aktuální číslo dále přináší analýzu: Příběh dvou krizí: Brzké srovnání mezinárodního obchodu a ekonomické aktivity v zemích Evropské unie. Článek ukazuje, že ačkoliv jsou počátky obou krizí rozdílné a liší se i rychlost a velikost hospodářského propadu, mnoho charakteristik zůstává podobných; rozdíl mezi oběma zkoumanými epizodami spočívá v odlišné dynamice cen mezinárodního obchodu.

II.1 Eurozóna

Vládní omezení v souvislosti s pandemií COVID-19 přinesla historicky nejvyšší pokles ekonomiky eurozóny. Oproti stejnému období minulého roku se snížil HDP ve druhém čtvrtletí 2020 o 14,7 %. Spotřeba domácností poklesla o téměř 16 %, zatímco investice, dovoz i vývoz postihl více než 20% propad. Vládní výdaje se snížily o 2,5 %, ale některé země (Německo, Španělsko) zaznamenaly mzr. růst pod vlivem rekordních vládních stimulů. Ze sektorového pohledu se snížila aktivita nejen ve službách (zejména obchod, pohostinství, profesní služby), ale i v průmyslu.

Ve třetím čtvrtletí zažije eurozóna historicky nejrychlejší oživení, což bude hlavně důsledek opětovného otevření ekonomik. K otevírání přistoupily první ekonomiky již na konci dubna, ale plnohodnotného náběhu aktivity dosáhly podle dat za průmyslovou produkci až v červnu a červenci. Průmyslová produkce v červenci ale byla ještě o více než 7 % nižší, než ve stejném období minulého roku. Předstihové indikátory PMI v průmyslu i ve službách se v červenci dostaly do pásma expanze, ale srpnové údaje u řady zemí eurozóny byly opět pod 50bodovou hranicí, přičemž častým důvodem zhoršených očekávání byly nižší objednávky. Zlepšení doznal i sentiment spotřebitelů, ale podle šetření Evropské komise zůstává pod dlouhodobým průměrem. Maloobchodní tržby v eurozóně sice v červenci ztratily dynamiku, ale do jejich vývoje se značně promítalo odložení letních výprodejů. Z pohledu jednotlivých ekonomik pak nejvíce optimisticky vyznívají šetření mezi německými spotřebiteli i podnikateli. Od srpna se ale opět postupně zhoršuje epidemiologická situace, zejména ve Španělsku a Francii, což vzbuzuje obavy z druhé vlny vládních opatření. K prvnímu zpřísnění již přistoupilo Španělsko, ale v řadě zemí ještě nedošlo ani k úplnému uvolnění všech protiepidemických opatření po první jarní vlně. Při zhoršení situace však již nelze očekávat uzavření ekonomik na celostátní úrovni.

Zářijový CF opět zmírnil odhad propadu HDP eurozóny v letošním roce (-7,7 %) i rychlost oživení v roce příštím

(5,5 %). Nejvyšší propad v tomto roce dle CF bude ve Španělsku (-12,2 %) a Itálii (-9,9 %), zatímco pokles v Německu

Pozn.: Grafy zobrazují poslední dostupné výhledy jednotlivých institucí pro danou ekonomiku.

dosáhne pouze 5,7 %. Ze složek HDP se bude na poklesu v eurozóně v tomto roce podílet zejména spotřeba domácností a tvorba hrubého fixního kapitálu. Výrazně vzroste též zadlužení vlád a nezaměstnanost. K revizi výhledu směrem k mírnějšímu propadu přispěla avizovaná podpůrná fiskální opatření jednotlivých vlád. Rekordní je německý balík ve výši 130 mld. EUR, který byl oznámen již v červnu. Jen o málo menší bude francouzský plán podpory (100 mld. EUR), který se však bude částečně opírat o příspěvek z Fondu obnovy EU.

Ekonomika eurozóny v létě poprvé po čtyřech letech sklouzla do deflace. Spotřebitelské ceny v srpnu zaznamenaly meziroční pokles 0,2 % po růstu o 0,4 % v předchozím měsíci. Deflace přitom zasáhla 12 z 19 zemí eurozóny. K poklesu cen přispělo zejména snížení daně z přidané hodnoty v Německu, dále nižší ceny ropy a odložené letní výprodeje ve Francii, Itálii a Belgii. Letní výprodeje se odehrávají obvykle v červnu a červenci, ale letos vlivem pandemie byly odloženy až na srpen. Znatelný byl pokles cen i ve službách, přičemž jádrová inflace se propadla na pouhých 0,4 %. Podle zářijového CF by se letos měla inflace pohybovat jen lehce nad nulou, přičemž v příštím roce zrychlí na 1 %. V deflaci se letos budou pohybovat některé země jižního křídla (Řecko, Španělsko, Portugalsko). Jádrová inflace v eurozóně pak zůstane pod úrovní 1 %.

Zářijové zasedání ECB nepřineslo změny v nastavení měnové politiky. Měnová politika v eurozóně tak zůstává velmi uvolněná. Ze strany ECB pouze zaznělo, že pravděpodobně využije celý limit objemu programu PEPP do června 2021. Diskutovaným tématem bylo posílení eura vůči dolaru i ostatním měnám, i s ohledem na aktuální vývoj cen. Podle prezidentky Lagardeové však deflační rizika ustoupila a ani vůči kurzovému vývoji se nijak nevymezila. Protože finanční trhy očekávaly minimálně slovní intervenci, její absence přinesla další posílení eura pod úroveň 1,19 USD/EUR. Centrální banka také představila novou prognózu pro eurozónu, kde pouze snížila výhled růstu HDP v tomto roce. Podle makroekonomických projekcí ECB by měl roční růst reálného HDP dosáhnout v roce 2020 úrovně -8,0 %, v roce 2021 pak 5,0 % a v roce 2022 zpomalit na 3,2 %. Předpověď centrální banky se tak blíží výhledu OECD.

|

7/20 |

-16,2 |

-26,2 |

-15,0 |

-15,1 |

-11,4 |

|

8/20 |

-12,7 |

-17,2 |

-14,7 |

-10,5 |

-11,8 |

8/20 9/20 12/20 9/21

|

3M EURIBOR |

-0,48 |

-0,48 |

-0,49 |

-0,54 |

|

1Y EURIBOR |

-0,36 |

-0,40 |

-0,42 |

-0,43 |

|

10Y Bund |

-0,50 |

-0,47 |

-0,40 |

-0,30 |

EA DE FR ES IT SK

6/20 75,8 81,9 77,5 83,1 71,2 71,6

7/20 82,4 88,4 82,2 90,6 77,9 83,3

8/20 87,7 94,3 91,5 88,1 80,6 88,2

Pozn.: Inflační očekávání na základě 5letého inflačního swapu a SPF

5y5y SPF

7/20 1,13 1,65

8/20 1,22 1,65

9/20 1,21 1,65

II.2 Spojené státy

V americké ekonomice pokračuje zotavení na trhu práce a současně počet nově nakažených vykazuje klesající tendenci. V srpnu bylo v nezemědělských sektorech vytvořeno opět více než 1,3 mil. pracovních míst a míra nezaměstnanosti klesla pod 10% hranici (na 8,4 %). Počet žádostí o dávky v nezaměstnanosti se již třetí týden drží pod hranicí 900 tisíc. Jak nová prognóza Fedu, tak OECD předpokládají letošní propad amerického hospodářství o méně než 4 %. Směrem vzhůru byl revidován i výhled CF, který přepokládá letošní propad o 4,4 %. Aktuální čísla ukazují na pokračující oživení – maloobchodní prodeje vzrostly meziměsíčně v červenci i v srpnu, stoupají prodeje aut, předstihové indikátory PMI ve službách (55) i výrobě (53,1) jsou v pásmu expanze.

Inflace v srpnu vzrostla na 1,3 % meziročně, což bylo způsobeno zejména růstem cen potravin (4,1 %) a služeb (2,2 %). Naopak ceny energií klesly o 9 %. Výhled inflace pro tento rok byl ze strany CF revidován nahoru na hodnotu 1,1 % a pro příští rok na 1,9 %. Americký Fed pak očekává, že letošní inflace dosáhne hodnoty 1,2 % a v příštím roce 1,7 %. Kurz amerického dolaru vůči euru v posledním měsíci výrazně oslabil a dle výhledu CF bude v oslabování pokračovat.

Fed upravuje svůj rámec měnové politiky a sazby podrží na nule několik dalších let. Velkou zprávou bylo oznámení o úpravě v nastavení měnové politiky americké centrální banky, která bude cílovat průměrnou inflaci s tím, že 2% cíl zůstává zachován. V praxi to znamená, že i minulý vývoj inflace hraje v nastavení měnové politiky svoji roli. Současně došlo k úpravě druhého cíle Fedu – zaměstnanosti. Nově se nebude zaměřovat na odchylky od maximální úrovně zaměstnanosti, ale na pokles pod maximální úroveň. Na revizi svého rámce pracoval Fed poslední dva roky. Ve svém výhledu počítá se sazbami blízko nule až do konce roku 2023. Podmínkou pro růst sazeb je plná zaměstnanost na trhu práce a inflace směřující nad 2% hodnotu.

.

8/20 9/20 12/20 9/21

8/20 9/20 12/20 9/21

USD LIBOR 3M 0,25 0,25 0,29 0,19

|

7/20 |

95,9 |

88,9 |

82,8 |

65,9 |

|

8/20 |

84,2 |

85,2 |

82,9 |

68,5 |

USD LIBOR 1R 0,45 0,45 0,39 0,39

Treasury 10R 0,64 0,68 0,80 1,10

II.3 Spojené království

Uprostřed rostoucího napětí v souvislosti s brexitem a s opětovným nárůstem nakažených nemocí COVID-19 nepřikročila BoE k dalšímu uvolnění měnové politiky. V případě potřeby je však BoE připravena podpořit ekonomiku dalšími intervencemi. UK zaznamenalo nejprudší nárůst propouštění od doby finanční krize, navíc panuje obava z výrazného růstu nezaměstnanosti v důsledku ukončení vládního režimu chránícího pracovní místa do konce října. Vzrůstají také obavy z nedostatku robustního testovacího a sledovacího systému, jelikož dochází ke kolapsu v rychlosti testování. Poslední kolo rozhovorů ohledně brexitu opět nepřineslo významný pokrok a návrh britského zákona, který by mohl eliminovat právní sílu části loni ratifikované dohody o vystoupení UK z EU, poškodil vzájemnou důvěru a podnítil spory uvnitř britské konzervativní strany. CF i OECD shodně odhadují, že se letos HDP propadne o 10,1 %, přičemž růst v roce 2021 vidí pozitivněji OECD (7,6 %). Vpředhledící kompozitní ukazatel PMI vzrostl v srpnu v důsledku nejsilnější expanze podnikatelské činnosti soukromého sektoru od roku 2014 na hodnotu 59,1.

II.4 Japonsko

Japonský HDP ve druhém čtvrtletí propadl meziročně více než v nejhorším čtvrtletí globální ekonomické krize. Jedná se zároveň o absolutní rekord za posledních 50 let dostupných dat. Propad ekonomiky přesáhl 10 % a byl tažen zhruba stejným propadem soukromé spotřeby, která činí více než polovinu japonského HDP. Největší pokles ve výdajové struktuře HDP zaznamenal export (23,1 %). Pro srovnání, v prvním čtvrtletí 2009 export propadl o více než třetinu. Vůči předchozímu čtvrtletí ekonomika klesala téměř 8% tempem. Jedná se o prudší a znatelně větší mezikvartální propad než v předchozí krizi. Krátkodobá dynamika zatím má náznaky obratu: růst nových zakázek v červenci, nebo 8,7% meziměsíční růst průmyslové produkce, jejích udržitelnost je ovšem spojená s velkou nejistotou kolem vývoje pandemie.

Velká Británie v září podepsala dohodu o volném obchodu s Japonskem. Jedná se o první velkou post-brexitovou obchodní dohodu a čeká se na ratifikování parlamenty obou zemí.

II.5 Čína

Silné oživení tempa růstu čínské ekonomiky ve druhém čtvrtletí o 3,2 % odráží především výrazný růst investic a jen mírně kladný příspěvek čistého vývozu, naopak příspěvek spotřeby byl i nadále záporný. Solidní růst v sektoru průmyslu, podporovaný mohutnými vládními fiskálními stimuly, i ve třetím čtvrtletí dále zrychluje. Průmyslová produkce v srpnu meziročně vzrostla o 5,6 %, tj. nejvíce od prosince minulého roku, stejně jako maloobchodní tržby, které se v srpnu oproti stejnému měsíci minulého roku zvýšily o 0,5 % a překonaly tak očekávání analytiků. Po dlouhodobém poklesu maloobchodních prodejů tak poslední data signalizují zlepšující se domácí fundamentální poptávkové tlaky. Růst čistého vývozu v srpnu odráží pokračující postupné otevírání globální ekonomiky a rostoucí mezinárodní obchod. Analytici CF předpokládají meziroční růst čínské ekonomiky v letošním roce o 2,2 %, resp. o 7,9 % v roce 2021. Spotřebitelské ceny v Číně letos dle zářijového výhledu CF porostou 2,8% tempem, v příštím roce jejich tempo růstu zvolní na 2 %.

II.6 Rusko

Pokles ekonomické aktivity byl mírnější, než očekával předběžný odhad. Podle prvního odhadu Rosstatu dosáhl pokles HDP ve druhém čtvrtletí 8 %. Dopad pandemie se podepsal nejvíce na provozu hotelů a veřejného stravování, jejichž přidaná hodnota v HDP dosáhla pouhých 43 % úrovně loňského roku. Činnosti v oblasti kultury, sportu, volnočasové aktivity, zábavy a poskytování dalších druhů služeb propadly meziročně o téměř 30 %. Těžební průmysl se snížil o 13 % a zpracovatelský o 8 %, když rok předtím obě odvětví vzkazovaly mírný růst. Naopak se v krizi dařilo finančním činnostem a pojištění (růst 6,1 %) a také veřejné správě, zajištění vojenské bezpečnosti a sociálnímu pojištění. V tomto odvětví byl dokonce dosažen větší růst (2,6 %) než ve stejném čtvrtletí před rokem (1,4 %). CF revidoval poslední výhled HDP o 0,3 p. b. směrem k mírnějšímu propadu.

II.7 Výběr z rozvojových zemí

Brazilská ekonomika se ve druhém čtvrtletí propadla o 9,7 % mezičtvrtletně. Podobně jako většina ekonomik byla zasažena zejména spotřeba domácností a investice. Brazilský real zaznamenal zvýšenou volatilitu a oslabil z 4,14BRL/USD, kde se nacházel před vypuknutím pandemie, na současných 5,3 BRL/USD. Spotřebitelská inflace za srpen dosáhla 2,4 % a nachází se tak znatelně pod cílem Brazilské centrální banky (BCB; 4 % pro rok 2020). Ta v reakci na šíření koronaviru celkově snížila klíčovou úrokovou sazbu o 225 bazických bodů na 2 %. BCB také provedla řadu opatření na podporu likvidity bankovního sektoru včetně důrazu na půjčování malým a středním podnikům.

Hlavní téma posledních několika měsíců v Brazílii je strop růstu vládních výdajů. Prezident Bolsonaro nastupoval do úřadu s cílem zkrotit útraty brazilského státu. Nicméně pandemie koronaviru si vyžádala proticyklická opatření. Tento rok dosáhne primární deficit výše 13 % HDP a celkové zadlužení největší latinskoamerické ekonomiky tak pravděpodobně naroste na 98 % HDP. Debata se nyní vede o navýšení stropu růstu vládních výdajů, jež má podporu prezidenta, řady členů vlády a kongresu. Hlavním odpůrcem zůstává ministr financí P. Guedes, který si svým reformním plánem získal přízeň finančních trhů. Ty nyní nervózně sledují další kroky prezidenta. V případě plošného navýšení výdajového stropu bez plánu na udržitelný dluh by investoři hromadně odešli z brazilského trhu a vláda by riskovala vznik finanční krize. Propad HDP v tomto roce by měl být podle většiny institucí okolo 6 %. Řada analytiků však zlepšila výhled Brazílie na základě posledních dat z reálné ekonomiky. Příští rok by měl růst HDP dosáhnout okolo 3 % v návaznosti na koronavirovou krizi, ale také ‚staré‘ problémy Brazílie jako neefektivní daňový systém, velká míra korupce, vysoká nezaměstnanost a nízká produktivita. Spotřebitelská inflace zůstane i nadále pod inflačním cílem skrze slabý růst mezd a dle CF mírně posilující kurz. Výhled klíčové úrokové sazby vidí CF do příštího roku téměř stabilní na současné hodnotě 2 %.

Vývoj vybraných měn vůči USD Vybrané ukazatele

% změna

mezi 1/7/2020 a 16/09/2020

% změna

mezi 1/7/2020 a 16/09/2020

01/00 01/00

|

1/1900 1/1900 1/1900 |

0,0 0,0 0,0 |

0,0 0,0 0,0 |

6/2020 7/2020 8/2020 |

6,84 6,29 6,96 |

2,25 2,25 2,00 |

5,20 5,28 5,46 |

OECD Kompozitní předstihový indikátor

forwardový kurz 0,778 0,778 0,777 0,775

|

forwardový kurz 1,187 1,189 1,197 1,207

forwardový kurz 105,7 105,6 105,1 104,4

předpověď CF 6,913 6,904 6,857 6,913 předpověď CF 72,41 72,38 69,58 67,93

Pozn.: Hodnoty kurzů jsou k poslednímu dni v měsíci. Forwardový kurz nepředstavuje výhled, vychází z kryté úrokové parity – tj. kurz země s vyšší úrokovou sazbou oslabuje. Forwardový kurz představuje aktuální (k datu uzávěrky) možnost zajištění budoucího kurzu.

IV. Vývoj na komoditních trzích

IV.1 Ropa

Cena ropy Brent se v průběhu prázdninových měsíců pohybovala v úzkém intervalu podél nepatrně rostoucího trendu, na začátku září silně poklesla. Na vyšší úrovni (od poloviny srpna nad 45 USD/barel) pomáhal cenu ropy udržet slabý dolar a přehnaně optimistická očekávání ohledně zotavování poptávky po ropě. Na začátku září ale přišlo vystřízlivění poté, co země Perského zálivu snížily odběratelům z Asie své prodejní ceny více, než se čekalo, což svědčí o ochabující poptávce v tomto regionu. Dovoz ropy do Číny se v červenci a srpnu snižoval (byť z vysokých předchozích hodnot) a ve zbytku roku nelze očekávat výraznější změnu, neboť tamní nezávislé rafinérie již z větší části vyčerpaly státem přidělené dovozní kvóty. Na konci první zářijové dekády se tak cena ropy Brent dostala pod hranici 40 USD/barel. V polovině září ale přišel další obrat a cena ropy vzrostla během tří dnů o téměř 10 %. Důvodem byla příznivá ekonomická data za srpen z USA a Číny, nečekaně silný pokles zásob ropy v USA, signály Fedu, že bude držet úrokové sazby poblíž nuly po několik let a opětovně zvýšený tlak Saúdské Arábie na dodržování těžebních kvót v rámci kartelu OPEC. Rizika dalšího vývoje cen však směřují většinou směrem dolů a patří k nim ukončení (beztak slabé) motoristické sezóny v USA nebo nadcházející sezonní údržba rafinérií, která se může v důsledku nízkých marží protáhnout. Dále je to zhoršující se epidemiologická situace a vyostřené politické vztahy mezi USA a Čínou. Na straně nabídky pak zvýšená těžba zemí aliance OPEC+ a případný růst těžby v USA. EIA očekává pro zbytek letošního roku cenu ropy Brent poblíž současné úrovně a zrychlení jejího růstu v první polovině příštího roku. Na konci roku 2021 by tak měla cena ropy Brent dosáhnout 51 USD/barel. Aktuální křivka tržních kontraktů je rovněž rostoucí, ale pro konec příštího roku signalizuje nižší cenu, cca 47 USD/barel.

Zářijový CF očekává v ročním horizontu cenu ropy Brent cca 49 USD/barel.

|

Celkové zásoby ropy a ropných produktů v OECD (mld. barelů) |

|

Světová spotřeba ropy a ropných produktů (mil. barelů / den) |

Produkce, celkové a rezervní kapacity zemí OPEC (mil. barelů / den) |

Zdroj: Bloomberg, IEA, EIA, OPEC, výpočty ČNB. Poznámka: Cena ropy na ICE, průměrná cena plynu v Evropě – data Světové banky, vyhlazeno HP filtrem. Budoucí ceny ropy (šedá oblast) jsou odvozeny z futures kontraktů, budoucí ceny plynu jsou modelově odvozeny od cen ropy. Celkové zásoby ropy (tedy komerční i strategické) v zemích OECD – odhad IEA. Produkce a těžební kapacity kartelu OPEC – odhad EIA.

IV. Vývoj na komoditních trzích

IV.2 Ostatní komodity

Průměrná cena zemního plynu v Evropě se v srpnu zvýšila meziměsíčně o 60 %, přesto zůstává z historického pohledu velmi nízká. Důvodem růstu bylo nadprůměrně teplé počasí, nižší dovoz LNG z USA a výpadky v dodávkách potrubního plynu kvůli údržbě některých plynovodů. Zásoby plynu tak rostly nižším tempem, na konci srpna byly zásobníky naplněné na 92 % celkové kapacity, což je srovnatelné s minulým rokem. Cena uhlí dále klesala z důvodu nižšího dovozu do Číny.

Dílčí index cen průmyslových kovů pokračoval v silném růstu i v srpnu a první polovině září. K růstu nadále přispívaly zprávy o zotavování globálního zpracovatelského průmyslu. JPMorgan Global PMI vzrostl v září z 51,0 na 52,4, což je nejvyšší hodnota od března 2019. Jednalo se o čtvrtý růst v řadě. Ceny průmyslových komodit byly podporovány i pozitivním sentimentem na finančních trzích a slabším dolarem. Cena mědi se nadále zvyšovala i v reakci na pokračující pokles zásob na LME. Rostly rovněž ceny kaučuku a bavlny. Ceny některých těchto komodit nicméně na začátku září mírně poklesly spolu s cenami ropy. Produkce oceli v Číně vzrostla v červenci meziročně o 9,1 % (ač ve většině ostatních zemí klesala). To vedlo k silnému dovozu železné rudy do Číny a dalšímu růstu její ceny až na šest a půl leté maximum.

V první polovině září se silně zvýšil i dílčí index cen potravinářských komodit, který v předchozích měsících vykazoval jen slabý meziměsíční růst. K tomu přispěly zejména ceny zrnin (kromě rýže), kávy, kakaa a masa. Ceny kávy a kakaa se ale na začátku září obrátily k poklesu a přidaly se tak k cenám cukru, které klesají již od poloviny srpna.

Indexy

cen neenergetických komodit

Indexy

cen neenergetických komodit

Maso, nepotravinář. zemědělské komodity

190 130

Poznámka: Struktura indexů cen neenergetických komodit odpovídá složení komoditních indexů The Economist. Ceny jednotlivých komodit jsou vyjádřeny jako indexy 2010 = 100.

Příběh dvou krizí: Brzké srovnání mezinárodního obchodu a ekonomické aktivity v zemích Evropské unie.[1][2]

V tomto článku se zabýváme srovnáním propadu domácí ekonomické aktivity a mezinárodního obchodu v zemích EU ve dvou epizodách: globální finanční krizi v roce 2008/2009 a současným útlumem ekonomické aktivity související s pandemií koronaviru. Současná krize vykazuje vyšší míru synchronizace dopadu mezi zeměmi, což je přirozené, neboť administrativní opatření byla v evropských zemích zaváděna takřka současně. Nicméně ačkoliv se hybatelé za oběma epizodami liší, existují mnohé podobnosti týkající se dynamiky mezinárodního obchodu. Na druhou stranu se současná krize od globální finanční krize liší výrazně mělčím poklesem cen obchodu, což znamená, že současná krize má částečně i charakter negativního nabídkového šoku.

Vývoj mezinárodní obchodu a ekonomické aktivity

Mezinárodní obchod roste v dlouhodobém měřítku rychleji

než ekonomická aktivita. V uplynulých dekádách rostl mezinárodní obchod

mnohem rychleji než ekonomická aktivita ve světovém i evropském měřítku (Graf

1). Tato skutečnost se dá vysvětlit liberalizací zahraničního obchodu doprovázenou

poklesem nákladů na obchod a s ní související specializací výroby a vznikem

globálních výrobních řetězců (Yi, 2003). Nůžky mezi dlouhodobými růsty obchodu

a ekonomické aktivity byly nejvíce otevřené od počátku milénia do globální

finanční krize. Ačkoliv v posledních 10 letech došlo k mírnému poklesu temp

růstu mezinárodního obchodu ve srovnání s obdobím před globální finanční krizí,

vývozy a dovozy až do počátku koronavirové pandemie stále trendově rostly

rychleji než ostatní složky HDP ve světovém i evropském měřítku (Babecká

Kucharčuková a Brůha, 2018).

Mezinárodní obchod roste v dlouhodobém měřítku rychleji

než ekonomická aktivita. V uplynulých dekádách rostl mezinárodní obchod

mnohem rychleji než ekonomická aktivita ve světovém i evropském měřítku (Graf

1). Tato skutečnost se dá vysvětlit liberalizací zahraničního obchodu doprovázenou

poklesem nákladů na obchod a s ní související specializací výroby a vznikem

globálních výrobních řetězců (Yi, 2003). Nůžky mezi dlouhodobými růsty obchodu

a ekonomické aktivity byly nejvíce otevřené od počátku milénia do globální

finanční krize. Ačkoliv v posledních 10 letech došlo k mírnému poklesu temp

růstu mezinárodního obchodu ve srovnání s obdobím před globální finanční krizí,

vývozy a dovozy až do počátku koronavirové pandemie stále trendově rostly

rychleji než ostatní složky HDP ve světovém i evropském měřítku (Babecká

Kucharčuková a Brůha, 2018).

Vysoká citlivost obchodu na ekonomickou aktivitu je viditelná zejména v dobách hospodářského propadu.

Andrle et al. (2017) ukazují, že cyklická složka vývozů je zhruba 4x volatilnější než cyklická složka HDP a tato skutečnost je pozoruhodně stabilní v čase i napříč vyspělými zeměmi. V období ekonomického poklesu tak patří vývozy i dovozy mezi nejvíce zasažené složky HDP. Je tedy užitečné sledovat vývoj mezinárodního obchodu zejména v časech ekonomického propadu. Hloubka a časování propadu obchodu tak může sloužit jako užitečný indikátor příčin a trvání ekonomických krizí.

V tomto článku srovnáváme dynamiku mezinárodního obchodu v zemích EU v průběhu dvou epizod dramatického poklesu ekonomické aktivity: globální finanční krize (GFC) a současné koronavirové epizody. Soustředíme se na srovnání prvních měsíců obou krizí z let 2009 a 2020. Tato volba je dána tím, že dno ekonomického propadu GFC ve většině zemí nastalo v jarních měsících roku 2009; obdobně administrativní uzavření ekonomik v průběhu koronavirové pandemie nastalo v průběhu jara 2020. Protože národní účty v podrobném členění jsou za současnou epizodu dostupné pouze za první čtvrtletí roku 2020, využíváme ke srovnání

2 dostupné měsíční indikátory. I toto brzké srovnání však může přinést řadu užitečných informací.

Obě krize byly způsobeny jinými hybateli, GFC vykázala pozvolný pokles ekonomického sentimentu i průmyslové produkce. Obvyklý příběh vysvětlující GFC spočívá v šoku do finančního systému Spojených států, který se přelil do reálné ekonomiky a skrze obchodní a finanční vazby zasáhl ostatní vyspělé ekonomiky.[3] Ekonomický sentiment4 se začal zhoršovat již v roce 2008, a ve většině zemí znatelně poklesl na jaře 2009. Průmyslová produkce v roce 2008 také začala

klesat, její pokles byl ovšem mírnější než pokles ekonomického sentimentu a vývoz zboží se v průběhu celého roku 2008 držel na stabilních úrovních. Výraznější pokles obou těchto veličin přišel až na jaře 2009, přičemž dno propadu bylo mezi zeměmi rozloženo do měsíců březen až květen. Graf 2 ukazuje dynamiku ekonomického sentimentu a průmyslové produkce v zemích EU v průběhu GFC: na grafu je znázorněn medián a interkvartilové rozpětí za všechny země EU, speciálně jsou vyznačena data za Českou republiku a Německo, což je jednak největší ekonomika EU a zároveň nejvýznamnější obchodní partner ČR.

Současná krize je způsobena náhlým zmrazením ekonomiky zavedením vládních opatření, jejichž cílem bylo zabránit dalšímu šíření pandemie. Propad průmyslové produkce i ekonomického sentimentu byl proto náhlý a ve srovnání s GFC je značně synchronizován mezi zeměmi EU: s několika výjimkami byl nejhorší měsíc duben 2020, přičemž již v květnu ve většině zemí došlo k pozitivnímu obratu v obou indikátorech. To je zřejmé z grafu 3, který je analogií grafu 2.

Obchod se zbožím

Obchod se zbožím má velmi podobnou dynamiku jako průmyslová produkce v obou epizodách. V obou epizodách došlo k propadům vývozu i dovozu zboží, jejichž profil i zhruba odpovídal profilu propadu průmyslové produkce, což

ilustruje graf 4.[4]

Taktéž čisté vývozy zboží mají obdobnou dynamiku v obou krizích. Země, které před GFC vykazovaly kladné čisté vývozy, je měly kladné i v prvním pololetí roku 2009, byť typicky o zhruba třetinu nižší. Naopak země, které měly záporné čisté vývozy před krizí, měly záporné čisté vývozy i v průběhu krize, byť opět v absolutní hodnotě o zhruba třetinu nižší. Totéž platí kvalitativně i kvantitativně také pro koronavirovou pandemii. Po odeznění GFC se čisté vývozy dostaly poměrně rychle (již v roce 2010) na předkrizovou úroveň. Vzhledem k tomu lze i v současnosti očekávat poměrně rychlý návrat čistých vývozů na úroveň před pandemií.

Obchod s různým typem zboží má různou citlivost na ekonomický propad. Nejcitlivěji reaguje na krizi obchod s kapitálovým zbožím, nejméně citlivý je obchod se spotřebním zbožím. V první polovině roku 2009 se meziroční pokles vývozů i dovozů kapitálového zboží pohyboval v zemích EU mezi 30 % a 40 %, naproti tomu pokles vývozů a dovozů spotřebního zboží nebyl v typické zemi hlubší než 20 %. Byť je profil poklesu odlišný, i v roce 2020 platí, že nejvyšší pokles zaznamenal obchod s kapitálovým zbožím. V tom, že nejvíce poklesl obchod s kapitálovým zbožím jsou si obě epizody podobné, neboť totéž platí i pro rok 2020, jak ilustrují grafy 5 a 6.

V průběhu GFC došlo k oživení obchodu s kapitálovým zbožím s mírným zpožděním za celkovým oživením evropských ekonomik. Hluboce záporné hodnoty meziročních růstů obchodu s kapitálovým zbožím přetrvávaly až do 3. čtvrtletí roku 2009, přičemž v té době docházelo již k zmírňování propadů u průmyslové produkce i obchodu se spotřebním zbožím a zbožím na mezispotřebu. Vzhledem k tomu, že v současnosti již došlo v květnu a v červnu v některých zemích EU (včetně ČR) k mírnému oživení obchodu s kapitálovým zbožím, lze tuto skutečnost opatrně hodnotit

6 jako indikátor oživování ekonomické aktivity po počátečním šoku.

Vývoj cen v mezinárodním obchodu

Významnou odlišností v obou epizodách představuje dynamika cen mezinárodního obchodu. Jak ukazuje graf 7, v průběhu GFC došlo ve většině zemí EU k meziročnímu poklesu dovozních cen ve zpracovatelském průmyslu okolo 5 %. Tento pokles zřejmě odrážel pokles globální poptávky, což znamená, že pro evropské země měla GFC převážně charakter negativního poptávkového šoku. I při srovnatelném poklesu průmyslové produkce a obchodu se zbožím v současné epizodě došlo k mnohem mírnějšímu poklesu dovozních cen, který v průměru dosáhl pouze 3 %.

Relativně nízký pokles inflace cen mezinárodního obchodu proti GFC indikuje, že současná krize způsobená administrativními opatřeními má částečně i charakter negativního nabídkového šoku. Ačkoliv definitivní závěr bude možné učinit až v budoucnu, srovnání období před oběma krizemi také podporuje důležitost negativních nabídkových šoků v současné epizodě. V období před GFC byly ve většině zemí vyšší úrokové sazby a hodnoty inflace byly spíše vyšší, přesto došlo k poměrně rychlému pádu cen dovozu i vývozu, jakož i jiných cenových okruhů. Před vypuknutím koronavirové pandemie mělo jen málo ekonomik zřetelně kladné úrokové sazby a v eurozóně se inflace ani nepřiblížila implicitnímu 2% cíli. I přes toto aktuálně spíše antiinflační protředí došlo pouze k relativně nízkému dodatečnému poklesu cen mezinárodního obchodu. To koresponduje i s obecnou intuiicí, že samotný charakter administrativních uzavírek omezuje

7 nabídkovou stranu.

Pokud by ve spojení s koronavirovou krizí došlo k nárůstu antiglobalizačních tendencí, znamenalo by to dodatečný nákladový faktor. V poslední době se diskutuje o zřejmém nárůstu anti-globalizačních tendencí. Tyto tendence byly přítomny již v období před krizí a projevovaly se mj. obchodními spory mezi Čínou a Spojenými státy. V souvislosti s pandemií koronaviru není vyloučeno, že obavy o veřejné zdraví povedou k dalšímu posílení těchto tendencí. Pokud by tyto tendence překročily únosnou míru, jednalo by se o závažný negativní nabídkový šok podvazující dlouhodobý

8 ekonomický růst . Pro měnové autority by takový vývoj v delším období pravděpodobně znamenal realizaci stagflačních scénářů, kdy by období útlumu ekonomické aktivity bylo doprovázeno zvýšenou inflací. V současnosti pozorovaná dynamika cen mezinárodního obchodu není svědectvím o tom, že by se scénáře stagflace již naplňovaly, nicméně poukazuje na mix nabídkových a poptávkových šoků, který činí světovou ekonomiku vůči autarkním tendencím zranitelnější více než za normálních časů.

6

Je pochopitelné, že tento závěr je podmíněn tím, že nedojde k realizaci černých scénářů souvisejících s druhou vlnou pandemie a příslušných administrativních opatření. 7

Naše závěry tak podporují předpoklady simulací globálních dopadů pandemie, které byly v ČNB zpracovány modelem NiGEM. Tyto předpoklady zahrnovaly kromě očekávaných negativních poptávkových efektů také nezanedbatelné negativní nabídkové šoky, viz (Motl, 2020).

8

Audzei et al. (2020) uvádí čtivý netechnický přehled empirické literatury zkoumající vztah mezi liberalizací mezinárodního obchodu a dlouhodobým ekonomickým růstem.

Závěr

V tomto článku jsme se zaměřili na srovnání dynamiky obchodu se zbožím v ekonomikách EU v průběhu dvou velkých krizí: globální finanční krize a současné krize spojené s opatřeními na zabránění šíření pandemie koronaviru. Ačkoliv jsou počátky obou krizí rozdílné a liší se i rychlost a velikost hospodářského propadu, mnoho charakteristik zůstává podobných. Profil poklesu mezinárodního obchodu se zbožím odpovídá profilům poklesu průmyslové produkce, kvalitativně obdobná je také dynamika čistých vývozů.

Co se týče struktury obchodu, v obou epizodách byl více zasažen obchod s kapitálovým zbožím. Za předpokladu kvalitativně podobného chování obchodu v obou epizodách, může v květnupozorované oživení obchodu s kapitálovými statky v některých zemích EU sloužit jako signál možného rychlého oživení ekonomiky v letošním roce.

Rozdíl mezi oběma zkoumanými epizodami spočívá v odlišné dynamice cen mezinárodního obchodu. V průběhu současné hospodářské krize došlo k podstatně nižšímu poklesu dovozních cen ve zpracovatelském průmyslu. To indikuje, že alespoň část současných šoků má negativní nákladový charakter a deflační tendence nemusí být tak výrazné, jako v případě globální finanční krize. Pokud by se k současné krizi přidaly i anti-globalizační tendence, které by představovaly dodatečný nákladový faktor, není vyloučeno, že krize by mohla mít v delším období stagflační charakter.

Zdroje

Andrle, Michal & Brůha, Jan & Solmaz, Serhat, 2017. "On the sources of business cycles: implications for DSGE models," Working Paper Series 2058, European Central Bank.

Audzei, V., Brůha J., Sutoris, I. (2020): Mezinárodní obchod a dlouhodobý ekonomický růst. Tematická kapitola ve Zprávě o platební bilanci. Babecká Kucharčuková Oxana, Brůha, Jan, 2018. Vývoj mezinárodního obchodu se zaměřením na EU. Zaostřeno na v GEV 2018/10.

Levchenko, Andrei & Logan T Lewis & Linda L Tesar, 2010. "The Collapse of International Trade during the 2008–09 Crisis: In Search of the Smoking Gun," IMF Economic Review, Palgrave Macmillan, vol. 58(2), pages 214-253, December.

Motl, M. (2020). Dopady pandemie COVID-19 na světovou ekonomiku. Zaostřeno na v GEV 2020/04.

Ryšánek, J., Tonner, J., Tvrz, S., Vašíček, O. (2012): Monetary Policy Implications of Financial Frictions in the Czech Republic. Czech Journal of Economics and Finance, 62(5), 413–429

Yi, Kei-Mu, “Can Vertical Specialization Explain the Growth of World Trade?,” Journal of Political Economy, February 2003, 111 (1), 52–102.

Klíčová slova

Mezinárodní obchod, globální krize

JEL Klasifikace

F14, F41

A1. Změna predikcí pro rok 2020

CF MMF OECD CB / EIU CF MMF OECD CB / EIU

2020/9 2020/6 2020/9 2020/9 2020/9 2020/4 2020/6 2020/9

EA +0,2 -2,7 +1,2 +0,7 0 -1,2 -0,7 0

2020/8 2020/4 2020/6 2020/6 2020/8 2019/10 2019/11 2020/6

2020/9 2020/6 2020/9 2020/9 2020/9 2020/4 2020/6 2020/9

US +0,8 -2,1 +3,5 +2,8 +0,2 -1,7 -0,6 +0,4

2020/8 2020/4 2020/6 2020/6 2020/8 2019/10 2019/11 2020/6

2020/9 2020/6 2020/9 2020/8 2020/9 2020/4 2020/6 2020/8

UK -0,2 -3,7 +1,4 +4,5 +0,1 -0,7 -1,5 -0,3

2020/8 2020/4 2020/6 2020/5 2020/8 2019/10 2019/11 2020/5

2020/9 2020/6 2020/9 2020/7 2020/9 2020/4 2020/6 2020/7

JP -0,3 -0,6 +0,2 -0,7 0 -1,1 -1,4 0

2020/8 2020/4 2020/6 2020/4 2020/8 2019/10 2019/11 2020/4

2020/9 2020/6 2020/9 2020/9 2020/9 2020/4 2020/6 2020/9

CN +0,1 -0,2 +4,4 +0,3 +0,1 +0,6 +1,6 -0,2

2020/8 2020/4 2020/6 2020/6 2020/8 2019/10 2019/11 2020/6

2020/8 2020/6 2020/9 2020/9 2020/8 2020/4 2020/6 2020/9

RU +0,3 -1,1 +0,7 +0,4 -0,1 -0,4 -1,1 -0,1

2020/7 2020/4 2020/6 2020/7 2020/7 2019/10 2019/11 2020/7

A2. Změna predikcí pro rok 2021

CF MMF OECD CB / EIU CF MMF OECD CB / EIU

2020/9 2020/6 2020/9 2020/9 2020/9 2020/4 2020/6 2020/9

EA +0,2 -2,7 +1,2 +0,7 0 -1,2 -0,7 0

2020/8 2020/4 2020/6 2020/6 2020/8 2019/10 2019/11 2020/6

2020/9 2020/6 2020/9 2020/9 2020/9 2020/4 2020/6 2020/9

US +0,8 -2,1 +3,5 +2,8 +0,2 -1,7 -0,6 +0,4

2020/8 2020/4 2020/6 2020/6 2020/8 2019/10 2019/11 2020/6

2020/9 2020/6 2020/9 2020/8 2020/9 2020/4 2020/6 2020/8

UK -0,2 -3,7 +1,4 +4,5 +0,1 -0,7 -1,5 -0,3

2020/8 2020/4 2020/6 2020/5 2020/8 2019/10 2019/11 2020/5

2020/9 2020/6 2020/9 2020/7 2020/9 2020/4 2020/6 2020/7

JP -0,3 -0,6 +0,2 -0,7 0 -1,1 -1,4 0

2020/8 2020/4 2020/6 2020/4 2020/8 2019/10 2019/11 2020/4

2020/9 2020/6 2020/9 2020/9 2020/9 2020/4 2020/6 2020/9

CN +0,1 -0,2 +4,4 +0,3 +0,1 +0,6 +1,6 -0,2

2020/8 2020/4 2020/6 2020/6 2020/8 2019/10 2019/11 2020/6

2020/8 2020/6 2020/9 2020/9 2020/8 2020/4 2020/6 2020/9

RU +0,3 -1,1 +0,7 +0,4 -0,1 -0,4 -1,1 -0,1

2020/7 2020/4 2020/6 2020/7 2020/7 2019/10 2019/11 2020/7

A3. Výhledy růstu HDP a inflace v zemích eurozóny

Růst HDP v zemích eurozóny pro rok 2020 a 2021, %

Pozn.: Grafy zobrazují nejnovější dostupné výhledy jednotlivých institucí pro danou zemi.

A4. Vývoj a výhledy růstu HDP a inflace v jednotlivých zemích eurozóny

Německo

Francie

Itálie

Španělsko

Nizozemsko

Belgie

Rakousko

![]()

![]() -6,6-7,0 -6,2 -7,2 1,00,4 0,8 0,8

-6,6-7,0 -6,2 -7,2 1,00,4 0,8 0,8

4,24,5 4,0 4,9 1,31,7 1,3 0,8

Irsko

Finsko

Portugalsko

Řecko

Slovensko

Lucembursko

|

CF |

OECD |

CF |

|||||

|

n. a. |

-4,9 |

-6,5 |

-7,8 |

n. a. |

0,7 |

0,7 |

-0,1 |

|

n. a. |

4,8 |

3,9 |

7,9 |

n. a. |

1,5 |

1,0 |

1,4 |

n. a. -2,8 n. a. -4,8

n. a. 7,0 n. a. 5,8

n. a. 0,6 n. a. 0,7

n. a. 1,9 n. a. 0,9

A5. Seznam zkratek použitých v GEVu

|

|

|

Vydává:

Na Příkopě 28

115 03 Praha 1

Česká republika

Kontakt:

ODBOR KOMUNIKACE SEKCE KANCELÁŘ

Tel.: 224 413 112 Fax: 224 412 179 www.cnb.cz

www.cnb.cz

[1] Autory jsou Oxana Babecká Kucharčuková a Jan Brůha. Názory v tomto příspěvku jsou jejich vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

[3] Pro českou ekonomiku představovala GFC šok do zahraniční poptávky, vlastní finanční šoky přispěly k propadu české ekonomiky pouze malým dílem (viz Ryšánek et al. 2012). 4

Pro účely analýzy v tomto článku používáme sezónně očištěný ekonomický sentiment konstruovaný DG Economic and Financial Affairs Evropské komise, který je na měsíční bázi publikovaný eurostatem. Důvodem pro volbu tohoto indikátoru je jeho široká dostupnost v čase i napříč zeměmi a také to, že je konstruován tak, aby byl koincidenčním indikátorem ekonomické aktivity. Použití alternativní ukazatelů ekonomického sentimentu, jakými jsou např. německé IFO indexy, by vedlo ke kvalitativně obdobným závěrům ohledně profilu propadu ekonomického sentimentu v obou sledovaných epizodách.

[4] Ekonometrický odhad časově proměnlivé elasticity pomocí Kalmanova filtru vývozů zboží k průmyslové produkci indikuje zhruba jednotkovou elasticitu v obou epizodách. Tento výsledek není – z důvodu nedostupnosti národních účtů pro 2Q 2020 – zatím možné ověřit na konzistentních datech národních účtů, pomocí nichž se elasticita obchodu k ekonomické aktivitě standardně měří. Elasticita odvozená z národních účtů se může vůči elasticitě na základě měsíčních dat lišit z řady důvodů (cenové efekty, kompozice HDP). Vzhledem k rostoucímu objemu služeb v HDP řady evropských zemí, není možné vyloučit, že celková elasticita bude mít mírně klesající tendenci. Podrobnější analýzu bude možné učinit až v budoucnu.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Obrázky na stránce

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.

III. Předstihové ukazatele a

III. Předstihové ukazatele a