Kterým směrem vlastně působí akciová gravitace?

Někde se říká, že „čím výš se vyšplháš, o to tvrdší bude pád“. U nás najdeme něco podobného: Co jde nahoru, musí také dolů. Je tomu ale skutečně tak? Ono asi záleží na tom, kam jsme se to vlastně šplhali. I na akciovém trhu, což vidíme i na příběhu ještě poměrně nedávno hodně populárních akcií malých společností. A proč se vlastně neříká „co jde dolů, musí zase nahoru“?

Vzestup a pád

Po roce 2014 ale upadly malé společnosti v nemilost, která se ještě znásobila v posledních týdnech. Celý příběh se tak vrací do bodu, kdy jejich návratnost od roku 2002 zhruba odpovídá návratnosti indexu S&P 500. Jinak řečeno, spadly tam, kde po prasknutí internetové bubliny začaly. Do roku 2014 bychom přitom mohli lehce tvrdit, že malé společnosti jsou obecně rizikovější, a tudíž není divu, že vynáší více. Následující roku ale tuto tezi moc nepodporují a spíše se nabízí ona úvaha “co jde nahoru...”. Podívejme se ještě trochu pod povrch.

Dluhový a ziskový cyklus

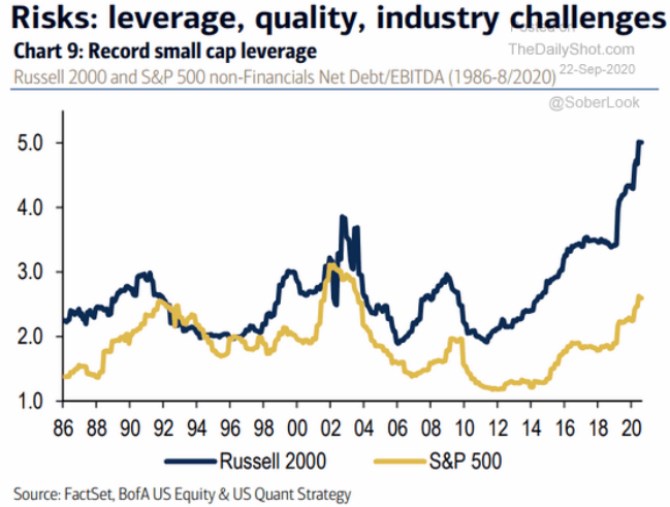

Následující graf z dílny BofA ukazuje míru zadlužení (čisté dluhy k EBITDA) u indexu S&P 500 a u Russellu. Obě skupiny někdy od roku 2010, 2011 opět míří svou zadlužeností nahoru, zadluženost větších společností z tohoto pohledu není na nijak konzervativních úrovních, o těch malých to platí dvojnásobek. Pozoruhodné je i to, že menší společnosti mají po téměř celou dobu znatelně vyšší sklon k zadlužování. A to, že co se týče dluhů ono “co jde nahoru...” platí, je zřejmé:

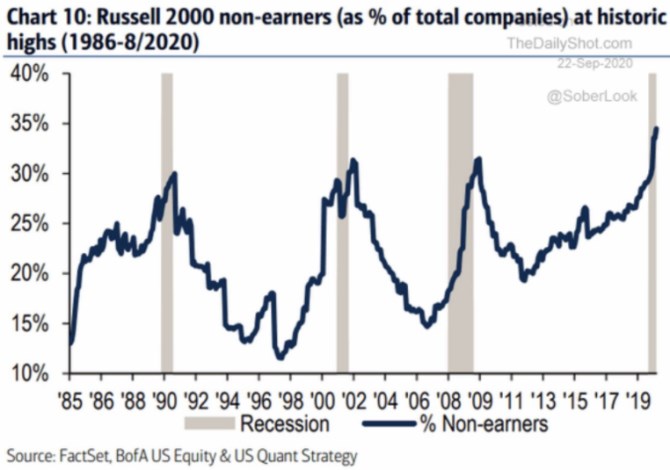

Druhý graf je také z dílny BofA a ukazuje, jak velký podíl firem z Russellu není ziskový. Opět vidíme celkem pravidelně se opakující vlny, které jsou (alespoň pro mě) trochu překvapivé svým konkrétním průběhem. Tedy tím, že podíl neziskových firem obvykle přestává klesat a začíná růst docela dlouho před příchodem recese.

Na dně?

Celý příběh je tedy takový, že do roku 2014 si akcie malých firem vedly absolutně i relativně mimořádně dobře. V tom období také snižovaly své zadlužení, které ale poté začalo výrazně růst. A nyní se podíl neziskovým malých firem dostal na historická maxima (měřeno od roku 1985). Celkově by to mohlo vyznívat jako slušný pád, úpadek segmentu trhu, který se předtím po dlouhou řadu let “šplhal nahoru”.

Obrázek je ale ještě pestřejší, a to se jasně ukáže, pokud se podíváme na valuaci, respektive na PE. To se totiž podle dat pana Yardeniho u Russellu nyní pohybuje na hodnotě kolem 35. Od roku 2002 se přitom PE doposud nedostalo ani k třiceti. Takže z tohoto pohledu o pádu nemůže být ani řeči a malé společnosti se naopak stále těší velké důvěřě a šplhají na nové rekordy.

Pokud se na výše uvedené podíváme pohledem kontrariána, neřkuli optimisty, tak vidíme určité opakování roku 2009 – dluhy na maximech, podíl neziskových firem na maximech, PE maximech. Co přišlo po roce 2009? Pokles zadluženosti, růst podílu ziskových firem, pokles PE a čtyřleté pokračování jízdy Russellu (relativně k SPX). Kterým směrem vlastně působí akciová gravitace? Tak, že co jde nahoru, musí zase dolů? Nebo obráceně?

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- NEMRZNOUCÍ SMĚSI: Která mrzne, která voní a která nic nestojí?

- Směr příštího pohybu domácích úroků je nyní otevřený oběma směry / BIG EXPERT - akcie + měny, úroky: týden od 31. 10. 2011

- 13.h - Evropa otáčí směr směrem do plusů, BCPP ji následuje při malé likviditě, koruna silnější, ropa v plusu

- 11.h - Evropa hledá směr, BCPP lehce posiluje, koruna hledá směr

- Bežné úcty - který typ účtu a u které banky je dle Vašeho názoru nejlepší.Jsem majitelkou malého obchodu,manžel má mzdu - často kladené dotazy

- Podrobný seznam: Banky, u kterých budete marně hledat bankomat a které ho mají na každém rohu

- TEST zimních pneumatik: Které propadly? A které jsou nejlepší?

- TESTOVALI JSME: Které oleje, sirupy, špagety, sýry a másla jsou nejlepší? A které propadly?

- TEST GRILOVACÍCH PÁREČKŮ: Ve kterých ucítíte bylinky a které jsou převlečená uzenina?

- TEST LEDOVÉ KÁVY: Která je výborná a která ošizená?

- Které sektory táhnou trh k rekordům a které akcie jsou černým koněm dalších týdnů?

- Které privatizace budou ohroženy, a které nikoliv ?

Prezentace

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Charu Chanana, Saxo Bank

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti