Zombie, kam se podíváš

Procházíme nejpodivnější recesí v historii. Ty standardní vždy vedly k schumpeterovské kreativní destrukci. Pták fénix shořel, aby z jeho popela mohl vyrůst jeho hezčí a šikovnější nástupce. Pokud se neodehrává kreativní destrukce, ekonomika stagnuje a dostatečně neinovuje. Kapitál není efektivně alokován. Obávám se, že nedostatečná míra kreativní destrukce může v delším období vést k nižšímu růstu produktivity, ekonomiky i životní úrovně.

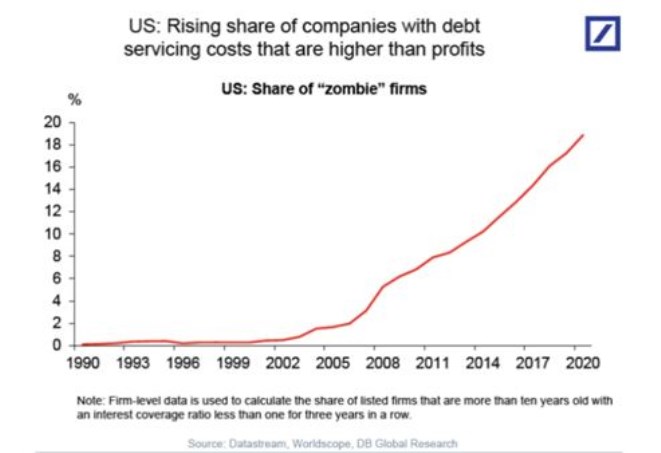

Co je to zombie firma? Jde o firmu, která si nevydělá ani na úrokovou službu svého dluhu. Není schopna dluhy splatit, a už vůbec ne smysluplně investovat do svého rozvoje. Zjevně je s jejím obchodním modelem něco špatného. Podle nedávné studie z dílny Deutsche Bank je takových veřejných firem v Americe již celá pětina (nemluvě o tom, že Deutsche Bank je také příkladem slušné zombie). Znepokojivý trend vidíme zhruba od velké finanční recese, kdy centrální banky přišly s lékem nulových sazeb. V období před pádem Lehman Brothers podíl firem s takovou charakteristikou nedosahoval ani pěti procent.

Výchovná role úroku

Co se za uplynulou dekádu tak zásadního změnilo? Mnohé (ostatně stejně jako každou jinou dekádu), ale teď jde především o cenu peněz, jejíž určování je plně v kompetenci „nezávislých centrálních bank“. Pouhým selským rozumem tušíme, že peníze přece nemohou být „zdarma“. Úrok nutí firmy půjčovat si jen na ziskové projekty se smysluplnou návratností. Vyšší úrokové náklady mohou dovést některé projekty i firmy ke krachu.

Kreativní destrukce

Takto vstupuje do procesu kreativní destrukce. Tento proces byl propagován rakouským ekonomem Josephem Schumpeterem v jeho díle Kapitalismus, socialismus a demokracie z roku 1942. Popisuje ho jako proces vývoje, kdy staré struktury jsou zničeny, aby uvolnily místo pro růst svým nástupcům. Pochopitelně dělí svět na vítěze a poražené, spousta firem se ztratí v propadlišti dějin. Ti, kteří jsou připravení přijmout nové technologie, mohou díky nim vytvořit nové zdroje tržeb, zatímco dinosauři odumírají. Netřeba dodávat, že pro ty subjekty na odvrácené straně historie jde o velmi bolestivou věc. Schumpeter nazývá kreativní destrukci základním kamenem kapitalismu. Později se tento koncept stal nosnou myšlenkou svobodného obchodu v rámci rakouské školy.

Reformy? Co prosím?

Pamatuji si doby, kdy státy bojovaly o důvěru na trzích, aby mohly upsat nové dluhopisy. Když italské výnosy oťukávaly sedmiprocentní hranici, bilo se na poplach. To jsou titulky z roku 2011, poměrně nedávno. Následně nastoupil Mario Draghi se svým „Whatever it takes“. A zhruba od té doby vymizelo z politického slovníku pejorativní slovo reforma. Současná pandemická recese je podivná dle mnoha ukazatelů, ale absence jakýchkoliv reforem je chybou už téměř dekádu. A příliš levná cena peněz může být toho součástí. Jsem absolventem VŠE, před jejímž vchodem stojí socha Winstona Churchilla. Oceňuji jeho výrok „Never let a good crisis go to waste“, který však letos absolutně nedopadá na úrodnou půdu. Spíše to vypadá, že jsme se posunuli do roviny základního nepodmíněného příjmu a testujeme si moderní měnovou teorii. Už není problémem nejen dluh italský, ale zdá se, že vůbec žádný.

Negativní úroky v módě

A dokonce negativní cena peněz? Mám problémy takový „tržní“ mechanismus pochopit. Standardem se nejprve staly negativní výnosy vládních dluhopisů. Později se nová móda přenesla i na dluhopisy firemní, v extrémním případě dokonce i na ty neinvestičního stupně! Ty již z definice s sebou nesou zvýšené riziko pro jejich držitele. A když už jsme se dotkli světa módy a peněz - LVMH oznámila akvizici šperkařské královny Tiffany za 16 miliard dolarů, kterou financovala emisí dluhopisů s negativním výnosem. ECB tedy LVMH doslova poskytla peníze na akvizici jiné firmy. Kde je v tom skryt princip podnikatelského rizika? Akvizice pro velké firmy nikdy nebyly levnější!

Padlí andělé a jejich nákupy

Novinkou letošní krize je přímý výkup dluhopisů prováděný Fedem a ECB. Byl to právě Fed, který se rozhodl sypat likviditu všemi směry a posunul se do role nákupčího firemních dluhopisů, čímž stáhl výnosy dluhopisů všech kategorií dramaticky níže. Centrální banky se zaměřily na dluhopisy s investičním ratingem a na padlé anděly. To jsou firmy, které přišly o své hodnocení investičního ratingu a spadly dolů do neinvestičního pásma. Padlých andělů je aktuálně nejvíce v historii. To má své důvody ve zhoršeném hospodaření. Odborněji řečeno, tříbéčkové firmy už jsou jen dvoubéčkové. Mezi padlými anděly vidíme mnohé známé firmy – Marks & Spencer, Ford, Kraft Heinz. Kreditní přirážky, dramaticky rozšířené na konci března, od té doby masivně splaskly. Na trhy se vrátila likvidita a trhy se všeobecně uklidnily (akciové i dluhopisové). Vedlejším efektem však byla překvapivě obrovská aktivita na trhu nových dluhopisů. Firmy letos vydaly rekordní množství dluhopisů všech investičních kategorií. Pokud se loni říkalo, že mnohé firmy jsou předlužené, tak letos to platí dvojnásob. Krizi tedy léčíme masivním vydáváním dluhů.

Rok rekordů

Vraťme se opět k oněm firemním krachům. Statistika bankrotů navzdory masivní podpoře centrálních bank stoupá. Prakticky každý den vidím titulek Chapter 11 a nové jméno, tedy vstup firmy do ochrany před věřiteli dle amerických zákonů. Počet bankrotů již nyní dosahuje vyšších čísel než v roce 2009. Velkou roli hraje současná povaha krize, která je na rozdíl od té minulé koncentrovaná do několika odvětví. Náchylná jsou zejména ta, která byla nucena svůj byznys utlumit a znovuotevření nebylo dostatečné na pokrytí vzniklých ztrát. Takovou situaci by si loni představil jen málokdo. Jde především o pohostinství, turismus, letectví, kamenné obchody, zábavní průmysl nebo i těžební sektor. Extrémní hodnoty ale vidíme i na druhé straně spektra. Sazby a kreditní přirážky jsou už zase velmi nízké, firmy vydávají rekordní množství nového dluhu. Investoři jsou sebevědomí, že zrovna jim se firemní krachy vyhnou. Pozorným a důsledným investorům však taková situace může přinést pěkné výnosy.

Zásadní otázkou tak v mých očích zůstává, do jaké míry centrální banky svojí politikou odvrátily nevyhnutelné? Vlády i centrální banky by udělaly nejlépe, pokud by podporu nesměřovaly do strukturálně umírajících odvětví a ponechaly zombie jejich osudu. Vítal bych snahu o podporu směrem do přeměny vybraných odvětví a motivaci k adaptaci na nové prostředí. Je pravděpodobné, že velké krachy včetně zvučných jmen ještě přijdou. A proběhne nakonec ona ozdravná, a přitom bolestivá kreativní destrukce?

Autorem je Jaroslav Vybíral, hlavní investiční stratég ČSOB Asset Management.

Článek vyšel již dříve na https://neviditelnypes.lidovky.cz/. Na patria.cz jej zveřejňujeme se souhlasem autora.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada