Jak se žilo firmám v době koronavirové

Zatímco v Evropě ještě výsledková sezóna probíhá, v USA již mají jednu z nejostřeji sledovaných výsledkových sezón historie prakticky za sebou. Druhý kvartál 2020 byl kvůli preventivním koronavirovým opatřením ve znamení rekordně hlubokého propadu světové ekonomiky, nejhoršího od Velké deprese. Dočasné vypnutí ekonomiky se negativně promítlo také do firemních výsledků. Paradoxně však tato tragická výsledková sezóna (alespoň tedy v USA) byla zároveň rekordní z pohledu pozitivních překvapení a rozdělila trh na jasné vítěze a poražené doby koronavirové.

Armageddon se nekonal

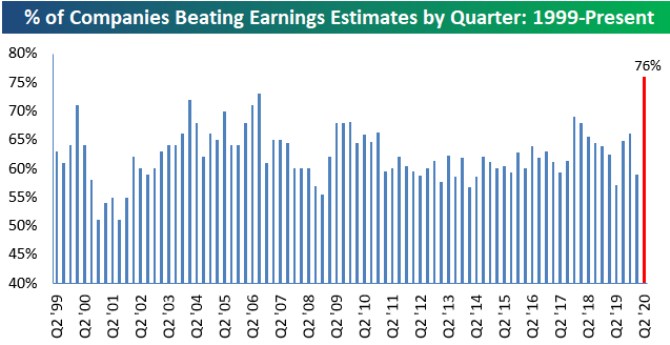

Přestože se krátce po vypuknutí pandemie se všemi jejími důsledky analytici a ekonomové předháněli v katastrofických scénářích (ostatně bývá to tak pravidlem během tržních extrémů), minimálně krátkodobě hloubku krize přecenili. Většina makrodat a firemních výsledků z posledních týdnů ukázala, že očekávání byla nastavena přehnaně nízko. Výsledková sezóna v USA se dokonce zapsala jako nejlepší (z hlediska porovnání reality s původními očekáváními) od roku 1999. Tento úspěch si tedy zapisuje kvartál, v němž u firem z S&P 500 došlo meziročně k zhruba třetinovému propadu zisků.

Americké firmy většinou překonávají odhady analytiků, tentokrát však extrémně

Zdroj: Bespoke Investment Group

O vítězích a poražených bylo jasno předem

Kdo se octne na které straně výsledkových statistik, správně předpověděl akciový trh, který firmy okamžitě zaškatulkoval do dvou skupin – zboží a služby v době pandemie nezbytné a zbytné. Tradiční dělení na sektory GICS se stalo irelevantním, když například u maloobchodu záviselo především na tom, zda se produkt hodí i pro on-line prodej, či nikoliv.

Zatímco akcie firem z první skupiny posouvaly svá historická maxima (internetoví giganti, farmacie), druhá skupina měla co dělat, aby se oklepala z nejhoršího (těžaři, výletní plavby, aerolinky). Díky velkým odlišnostem v rámci jednotlivých subsektorů se do popředí opět dostal stock-picking, který už řada investorů považovala v době rozmachu burzovně obchodovaných fondů za přežitek.

K 22. srpnu se stále 60 % akcií z indexu S&P 500 nedostalo na své předkoronavirové úrovně, navzdory tomu, že index lámal rekordy. Podle analýzy CNBC šlo o zhruba 40-50 % akcií ze sektorů nezbytného spotřebního zboží, zdravotnictví a technologií, a dokonce přes 90 % ze sektoru těžby ropy a zemního plynu a síťových odvětví (utilit).

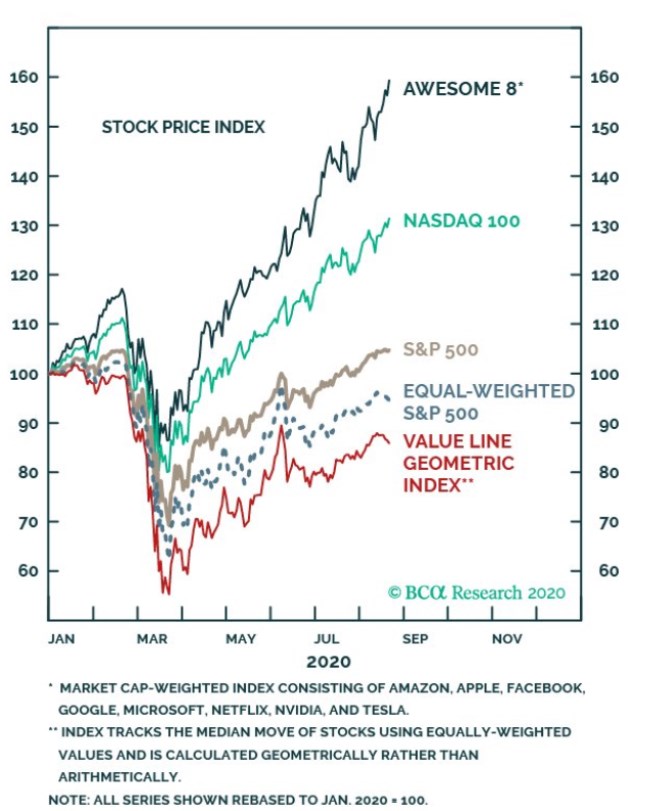

Ještě zajímavější výkonnostní divergenci ukázal graf z dílny BCA Research. Zatímco jsme mohli pozorovat jasnou dominanci akciové osmičky tzv. Awesome 8 (Amazon, Apple, Facebook, Google, Microsoft, Netflix, NVIDIA a Tesla), zbytek trhu výrazně zaostal. Osmička si připsala od začátku roku do 21. srpna zhodnocení v průměru 60 %, zatímco mediánová americká akcie byla 14 % v mínusu.

Zdroj: BCA Research

Skryté příběhy v IT

Ani na poli technologií a komunikačních služeb nebyla ale situace jednoznačná. Propastné rozdíly v rámci jediného sektoru dokládá i příběh konkurenčních výrobců čipů AMD a Intel. Zatímco AMD dokázal z prostředí „stay at home“ maximálně vytěžit a k dechberoucí výkonnosti z posledních let přidal letos dalších 80 %, Intel na jeho úspěchy (zejména s procesory Ryzen) stále nedokázal vhodně zareagovat, a za stejné období ztratil přes 16 %.

Tradingové žně

U finančních společností převažoval negativní trend tvorby miliardových opravných položek u retailového bankovnictví a tlaku na marže z titulu nízkých úrokových sazeb. Naopak investičním divizím vylepšily hospodaření vysoké příjmy z tradingu. Zvýšená volatilita trhů a z toho plynoucí větší obchodní aktivita klientů (především na dluhopisových trzích) znamenala pro Wall Street nejlepší kvartál posledních let.

Retailová apokalypsa

Extrémně ničivá byla současná krize pro retail. Část ztrát uzavřených kamenných obchodů sice vykompenzoval nárůst e-commerce, prodeje některých produktů a služeb ale z hlediska jejich podstaty přesunout na internet nešlo, po jiných zase během karantén výrazně klesla poptávka. V konečném důsledku byl tak byznys řady z nich i po postupném uvolnění protiepidemických opatření stále hluboko pod „předpandemickými“ úrovněmi.

Z konkrétních jmen zaujaly výsledky Walmart a Home Depot. Walmart dokázal využít své síly v on-line prostoru, propracovaná strategie logistiky a produktového mixu mu dopomohla k 97% nárůstu on-line tržeb, ale také k 9% růstu prodejů v kamenných obchodech, které mohly zůstat otevřeny díky nezbytné povaze prodávaného zboží. Home Depot pak vytěžil zejména z toho, že lidé získali v době karantén čas na zvelebování svých domovů.

Na první pohled by se mohlo zdát, že by se mezi vítěze mohl řadit sektor spotřebního nezbytného zboží. Fotografie vyprodaných krámů a front z doby, kdy se lidé snažili ukořistit zásoby, mohly evokovat maloobchodní žně. Jak ale ukázaly výsledky, typ společností odkázaný pouze na kamenné prodejny rychloobrátkového zboží na koronakrizi zase až tak nevydělal.

Patrný byl efekt předzásobení následovaný menší frekvencí nákupů v dalších obdobích, absence poptávky po vysokomaržovém zboží pro restaurační a hotelová zařízení a zvýšené náklady na provoz během koronakrize (dezinfekce, přestavby prodejních ploch, zhoršená logistika aj.). Svou životní šanci skokově si rozšířit klientskou bázi o zákazníky, kteří doposud o nákupech on-line neuvažovali, ale dostaly potravinářské e-shopy.

Nové trendy na trhu realit

Zavřené prodejny, kanceláře a obchodní centra způsobily problémy majitelům komerčních realit. Nejméně byly v tomto sektoru postiženy ty realitní společnosti, které měly svůj byznys zaměřený na logistické parky nebo byly jinak diverzifikovány směrem pryč od retailu, kde byla delikvence z hlediska neplacení nájmů zdaleka největší.

Na druhou stranu k úpadku tradičního retailu proti rostoucímu trendu e-commerce docházelo již před pandemií, pro některé majitele obchodních center tak byl koronavirus jen dalším impulzem zamyslet se hlouběji nad změnou strategie a portfolia nájemců.

Co se týče rezidenčního bydlení, data z USA zatím nasvědčují tomu, že nemovitostní trh zůstává v dobré kondici. Situaci napomáhají nízké úroky z hypoték a trend stěhování z měst, který byl urychlen rozvojem práce z domova. Zatímco tak dochází k poklesu cen nájmů v nejatraktivnějších lokalitách, ceny domů dál svižně rostou.

Bolestivý kvartál pro těžaře ropy

Nejhůře z poslední výsledkové sezóny vyšly ropné společnosti. Není se ani co divit, výrazný přebytek nabídky při současném poklesu poptávky na konci dubna vedl dokonce k záporným cenám ropy u expirujících futures kontraktů. Tlak na pokles cen ropy z titulu slabší výroby podniků a omezené dopravy trvá dodnes, ve druhém čtvrtletí, za které nyní dostáváme data, byl ale nejmarkantnější. Výhled pro sektor stále není příliš optimistický. V Evropě byly některé ropné společnosti (BP, Shell) kromě osekání investic nuceny sáhnout také na dividendy, k čemuž v USA zatím tradiční dividendoví aristokraté (Exxon, Chevron) nepřistoupili a hledají úspory jinde.

Rozdíly ve zdravotnictví

Velká divergence byla patrná v sektoru zdravotní péče, a to zejména ve výkonnosti akcií během koronavirové krize. Největší naděje dávají investoři firmám jakkoli zapojeným do závodu na vývoj vakcín a léků na COVID-19 (Regeneron). Naproti tomu 40 % akcií ze sektoru z koronakrize nedokázalo dostatečně vytěžit. Výsledková sezóna za 2Q v USA ukázala v průměru na jednociferný meziroční růst zisků i tržeb.

Autorka: Michaela Toperczerová

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Zprávy a články ke koronaviru a nemoci COVID-19

Poslední zprávy z rubriky Podnikání:

Přečtěte si také:

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

_a14c17c7df_w120h90.png)