Berkshire Hathaway a otevírání ekonomiky

John Authers se na Bloombergu a Twitteru zamýšlí nad návratností akcií Berksire Hathaway. Ukazuje i pár zajímavých obrázků, které bych rád použil jako základ mé dnešní úvahy. Týkají se toho, jak si akcie vedou ve srovnání s celým trhem. Nejdříve si ale dovolím vsuvku, která je také motivována jedním obrázkem od pana Autherse. Týká se toho, zda již lze, či nelze otevřít ekonomiku. A obě témata spolu vlastně úzce souvisí.

Můžeme, nemůžeme...

Zdroj: Twitter

Berkshire vítězící, prohrávající

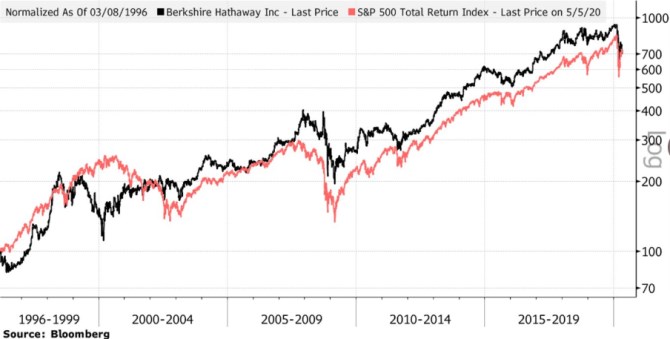

Následující graf, o který se s námi pan Authers dělil na Twitteru, ukazuje vývoj indexu SPX a akcií BH od roku 1996. Někdy v roce 2007 se mezi nimi vytvořila mezera, která držela až do nedávna, a uzavřela se v posledních týdnech, kdy se návratností cesty obou aktiv značně srovnaly:

Zdroj: Twitter

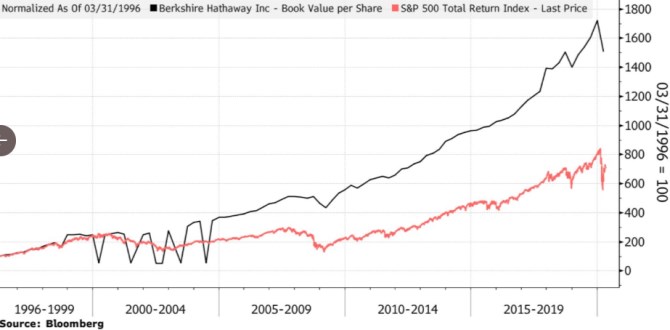

Druhý graf od pana Autherse ukazuje opět vývoj indexu SPX, tentokrát jej ale porovnává s vývojem účetní hodnoty akcií BH. Zde o žádném uzavírání mezery hovořit nelze, od roku 2004 BH zvyšuje svůj náskok:

Zdroj: Twitter

Nejen mne asi při pohledu na oba grafy napadá, jak jdou vlastně skloubit. Jak je možné, že ten první je spíše příběhem konvergence, ten druhý naopak hovoří o velkém odtržení? Jednoduchá odpověď zní, že se mění poměr tržní ceny a účetní hodnoty BH, a to směrem dolů. Ale proč? Proč se na konci devadesátých let BH obchodovala s P/BV i nad hodnotou 2, zatímco v roce 2015 to bylo 1,5 a nyní kolem 1,13? Na úrovni valuační „mechaniky“ se dá i na tuto otázku odpovědět velmi lehce: Akcie BH by se musely postupně stávat rizikovější a/nebo by se s firmou musel postupně pojit horší růstový výhled (týkající se konkrétně návratnosti vlastního jmění ROE).

Jak to spolu souvisí?

Již jsem tu poukazoval na řadu firem, do jejichž hodnoty akcií významně promluvila změna jejich rizikového profilu. Podle výše uvedeného je dost dobře možné, že se to týká i BH. Se současným „makro“ děním to úzce souvisí, protože jeho významným rysem je nejistota, riziko, hledání pevných opěrných bodů, tápání (otevírat/neotevírat). Bude-li tomu tak dál, může se trh stále více ptát i na to, jaká je cena růstu placená ve formě rizika.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada