„R“ jako klíč pro budoucí inflaci?

Ekonom Olivier Blanchard se podobně jako řada dalších zamýšlí nad tím, jak by se mohla vyvíjet inflace. Poukazuje na to, že na jednu stranu klesají ceny komodit, trh práce je pod negativním tlakem, současná inflace se drží nízko... Na stranu druhou dochází k prudkému růstu fiskálních deficitů, opět rostou rozvahy centrálních bank... Podívejme se dnes na pohled pana Blancharda a pár souvisejících poznámek.

Ekonom ve zkratce tvrdí, že nejvyšší pravděpodobnost podle něj má nízká inflace, ale vyloučit nejde ani inflaci vysokou. Základní situace je nyní taková, že nezaměstnnanost se vyšplhala na vysoké úrovně, komoditní inflační tlaky neexistují. Na místě nejsou ani obavy z toho, že by fiskální expanze zvedla poptávku nad nabídku, protože proti této expanzi stojí prudký růst úspor (snížené spotřeby) domácností.

Co by mohlo vést k vysoké inflaci? Ekonom v této souvislosti zmiňuje růst vládních deficitů a dluhů, možná o desítky procent HDP. A to zejména v případě, že by docházelo k opakovaným zážehům epidemie. K tomu je podle pana Blancharda možné, že by došlo k růstu neutrálních sazeb, do značné míry také daného velkým zvýšením vládního zadlužení. A za třetí je tu možnost fiskální dominance nad monetární politikou.

Pokud to převedu do svých slov, jde o scénář, kdy fiskální politika potáhne poptávku více, než o pouhou eliminaci propadu poptávky soukromého sektoru. A Fed na to nezareaguje brzdou, ale bude přihlížet tomu, jak se ekonomika přehřívá. Pak nastává uvolnění inflačních očekávání a možná vysoká inflace. Ta by pak sice umožnila snížit reálné náklady dluhů, ale nebyla by bez následků jiných. Pan Blanchard dodává, že podle něj je tento scénář velmi málo pravděpodobný a i trh s dluhopisy naznačuje, že investoři s ním nepočítají.

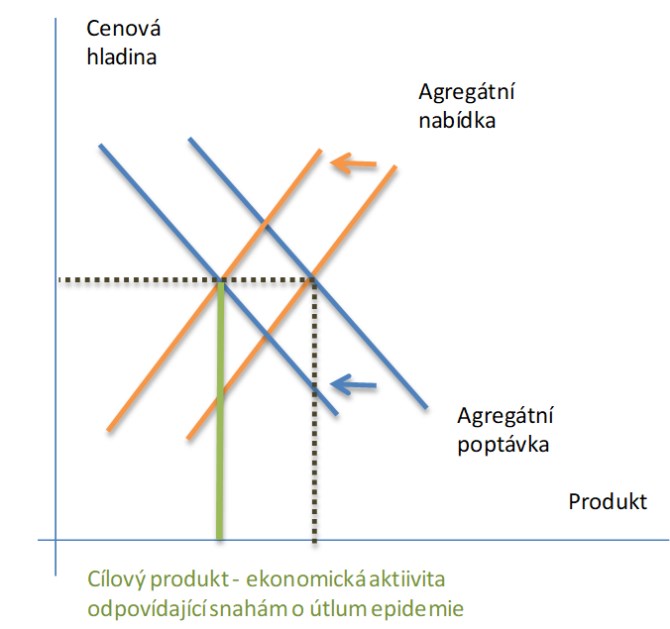

Před časem jsem tu ukazoval pár základních grafů s agregátní poptávkou a nabídkou s tím, že nyní je tento nástroj možno rozšířit i jednu svislou přímku. Ta ukazuje, kde by se ekonomická aktivita měla pohybovat na základě ne ekonomických, ale epidemických úvah. Vznikne nám pak něco takového:

V tomto grafu se vše – poptávka, nabídka a ona svislá přímka protne tak, že nedojde k žádným mimořádným cenovým tlakům dolů, či nahoru. Pokud bude nutné přímku brát v úvahu dlouhodobě, může se ale centrální banka dostat do neřešitelného víceúhelníku – nebude schopna vyhovět epidemickým požadavkům a zároveň dosáhnout inflačního cíle tak, jak je to uvedeno v grafu. Pokud by například agregátní nabídka kvůli sociálnímu distancování klesla méně, než je vyznačeno v grafu, musela by centrální banka ekonomickou aktivitu „dotlumit“ brzděním poptávky, a tudíž deflací. Pokud by deflaci připustit nechtěla, nebude dosaženo epidemického cíle (nebo ne jinak, než dodatečnými restrikcemi).

Od čeho by se vlastně měla odvíjet ona zelená přímka? Většinou v souvislosti s ní uvažujeme o kapacitě systému zdravotní péče. Podle některých názorů by ale bylo lepší pracovat s restrikcemi tak, aby se základní reprodukční číslo R dostalo pod hodnotu 1 a drželo se tam. Tedy aby počet nakažených klesal. Na seznampravy.cz se dnes můžeme dočíst, že „japonský severní ostrov Hokkaidó ... po okamžitém zrušení omezení zastihla druhá vlna nákazy, těžší než ta první. Ostrov tak byl nucen opatření zavést znovu“. Možná jsou úvahy o oné zelené přímce ztrátou času, ale možná ne.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

02.05.2024 SCHLIEGER loni zaznamenal čtyřnásobný nárůst...

30.04.2024 Tesla po špatných výsledcích roste, Meta po...

Okénko investora

Mgr. Timur Barotov, BHS

Diverzifikace v době koncentrovaných akciových trhů – výzkum Goldman Sachs

Miroslav Novák, AKCENTA

Michal Brothánek, AVANT IS

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jakub Petruška, Zlaťáky.cz

Za 1. čtvrtletí roku 2024 rozšířila ČNB „zlatý poklad“ o dalších téměř 5 tun

Ali Daylami, BITmarkets

Jiří Cimpel, Cimpel & Partneři

_w60h45_w76h50.png)