Beckworth: Koronavirus a velké změny v americké monetární politice

Výnosy desetiletých obligací minulý týden klesly na hranici 1 % a pro řadu ekonomů to je znepokojivá zpráva. Takový propad by totiž mohl naznačovat, že americké hospodářství „je vtahováno do dlouhodobé stagnace“. Na svém blogu to píše monetarista David Beckworth z Mercatus Center na George Mason University, který dříve pracoval i pro americké ministerstvo financí. On sám míní, že překročení hranice 1 % není samo o sobě ničím záhadným, ale zároveň zvyšuje možnost, že celá výnosová křivka se přiblíží k nule. A to by „učinilo z většiny nástrojů americké centrální banky nástroje nepotřebné“. Beckworth ovšem dodává, že naštěstí existuje řešení.

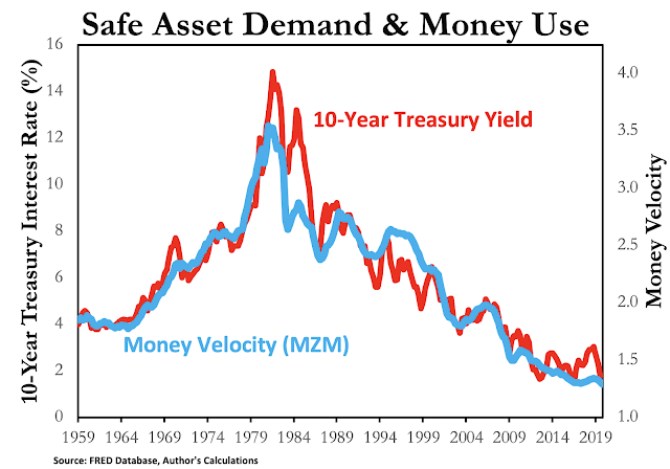

Ekonom nejdříve vysvětluje, že za poklesem výnosů obligací stojí zvýšená poptávka po bezpečných aktivech. A ta zase úzce souvisí s celkovou poptávkou po likviditě, což Beckworth dokládá následujícím grafem. Ten srovnává rychlost obratu peněz s výnosy obligací a je z něj zřejmé, že „větší snaha držet hotovost jde ruku v ruce s poklesem výnosů dluhopisů“.

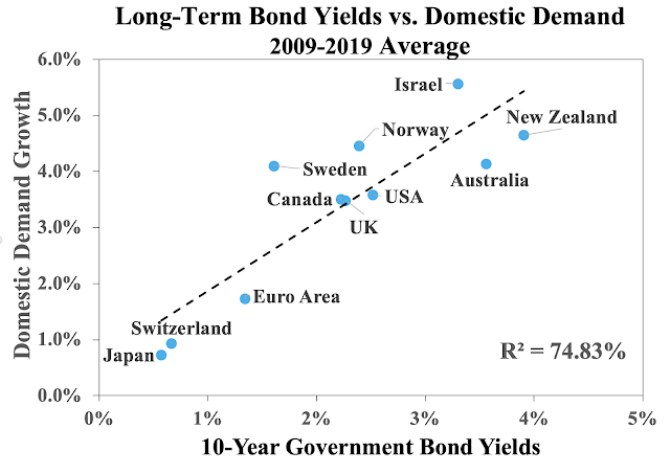

Beckworth zmiňuje, že při interpretaci kauzality je u obrázku třeba být opatrný, ale jeho analýza ukazuje, že „šoky na straně výnosů ovlivňují poptávku“. Jinak řečeno, nedostatek bezpečných aktiv je podle všeho brzdou globální agregátní poptávky. Současný pokles výnosů v USA je z tohoto pohledu předzvěstí slabší poptávky. Napřimující se výnosová křivka navíc zhoršuje finanční situaci bank, tudíž se může zadrhávat proces intermediace. A plochá výnosová křivka také zužuje možnosti, jak může Fed reagovat na negativní šoky.

Beckworth se tedy domnívá, že pokles výnosů si skutečně zaslouží pozornost a je relevantní uvažovat o tom, jak by tedy Fed měl reagovat. Jeho obvyklé kroky „jsou určeny pro svět pozitivních sazeb“. Jenže „tento rámec se nachází pod stále větším tlakem“ a Fed by podle ekonoma měl přistoupit ke změně své práce tak, aby fungovala v jakémkoliv prostředí. Podle Beckwortha by byl vhodný systém založený na „duální reakční funkci, cílení nominálního produktu a fiskálním nástroji, který by se použil v době, kdy by se sazby dostaly pod nulu“.

Duální reakční funkce by spočívala v tom, že pokud by se sazby nacházely nad nulou, Fed by pro stanovení své politiky spoléhal na takzvané Taylorovo pravidlo. Jestliže by však sazby klesly pod nulu, přešel by Fed k McCallumovu pravidlu. Zatímco to první považuje za nástroj monetární politiky sazby, to druhé monetární bázi a Fed by tak měl „efektivní nástroj bez ohledu na to, co se stane se sazbami“.

Cílení nominálního produktu by zase zajistilo efektivní nástroj politiky forward guidance – stanovení cíle, který má být politikou dosažen a podle kterého bude politika nastavována. Třetí součást nového rámce by spočívala ve zmíněné fiskální politice, která by byla podle Beckwortha propojená s přechodem na McCallumovo pravidlo. Byla by tudíž používána v době, kdy by sazby klesly pod nulu a šlo by efektivně o peníze z vrtulníků, protože Fed by dal peníze přímo veřejnosti.

Beckworth píše, že detaily návrhu jsou obsaženy v jeho nové analýze, hlavní výhody spočívají v tom, že Fed by měl k dispozici efektivní nástroj bez ohledu na to, v jakém prostředí by se pohyboval. Podle ekonoma pak může dojít k tomu, že k potřebným „inovacím“ monetární politiky může americkou centrální banku nakonec donutit šok v podobě koronaviru a jeho dopadu na hospodářství.

Zdroj: Macro Market Musings

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Zprávy a články ke koronaviru a nemoci COVID-19

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Olívia Lacenová, Wonderinterest Trading Ltd.

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI