Investoři s napětím sledují jednání mezi USA a Čínou

Investoři se budou v příštích dnech soustředit na vývoj v jednání mezi USA a Čínou. Začal poslední měsíc v roce a na trzích se zřejmě bude pozvolna prosazovat vánoční nálada. Ani pro nadcházející týden neočekáváme výraznější tržní impulzy, což by mohlo dopomoci akciovým indexům k dalšímu posunu směrem nahoru.

Na domácí scéně se zaměříme na StockSpirits, který ve středu zveřejní výsledky za fiskální rok 2019. Investoři se zaměří především na informace, jak společnost ovlivní připravované zvýšení daní na alkohol jak v ČR, tak v Polsku. Vyjasnění této otázky může vnést do obchodování výraznější impulz.

Z makroekonomických zpráv budeme sledovat v USA pondělní ISM průmyslu (oček. 49,2 po 48,3 bodech m/m), středeční ISM služeb (oček. 54,5 po 54,7 bodu m/m), čtvrteční podnikové objednávky (oček. 0,3 po -0,6 % m/m) a páteční data z trhu zaměstnanosti (oček. 190 po 128 tis. nových prac. míst). V Německu budou ve čtvrtek zveřejněny podnikové objednávky (oček. 0,5 po 1,3 % m/m) a průmyslová produkce (oček. 0,2 po -0,6 % m/m).

Akciový trh

V uplynulém týdnu americký prezident Trump podepsal zákon na podporu prodemokratických sil v Hongkongu, nicméně prozatím výraznější reakce ze strany Číny nepřišla a trh tak nadále věří, že k podpisu první fáze dohody mezi USA a Čínou dojde. Obchodování na akciových trzích bylo rovněž ovlivněno úterním technickým faktorem převážení indexů MSCI, které přineslo tradičně zvýšený objem a volatilitu u dotčených titulů. Kromě toho bylo obchodování rovněž ovlivněno Dnem díkuvzdání v USA, kdy byly trhy v USA ve čtvrtek zavřeny zcela a v pátek bylo obchodování otevřeno jen na půl dne. Relativně prázdný kalendář uplynulého týdne a přetrvávající naděje na uzavření první fáze dohody mezi USA a Čínou posunuly americké akciové trhy na nová historická maxima. Konkrétně pak například index S&P 500 vykázal za týden +1,2 % t/t.

Evropa si prostřednictvím indexu EuroStoxx 600 připsala 1,1 % t/t. Domácí index PX bohužel trochu pokulhával a odepsal 0,1 % na 1 081 bodů.

Z pohledu celého týdne nejvíce rostly akcie Avastu (+3,1 % t/t na 134 Kč). V případě Avastu opět prodával část svých akcií jeden neexekutivní člen představenstva. Nicméně tato informace již nijak výrazně neovlivnila pozitivní náhled trhu na tuto akcii, která atakovala znovu nová historická maxima. Naopak největší pokles týdne kromě Monety, která se obchodovala bez nároku na dividendu, předvedly akcie ErsteGroup (-1,6 % t/t na 833 Kč). Na titulu nebyly zveřejněny žádné kurzotvorné informace. Za slabšího obchodování šlo spíše o technickou korekci předchozího růstu.

VIG

- Čísla v souladu s odhady, potvrzení výhledu

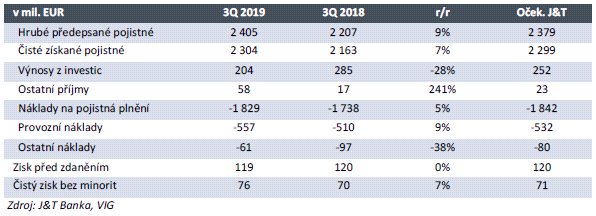

Pojišťovna VIG reportovala za třetí kvartál tohoto roku zisk před zdaněním ve výši 1 119 mil. EUR, což je na podobné úrovni jako v minulém roce a v souladu s našimi odhady. Podle očekávání rychle rostlo předepsané pojistné (+9 % r/r), a to především v segmentu neživotního pojištění (+16 % r/r). Solidní 11% růst byl pak v segmentu zdravotního pojištění. Výrazný propad výnosů z investic je částečně dán mimořádným výnosem z prodeje investic do nemovitostí v minulém roce. Provozní náklady dále akcelerovaly svůj růst (+9 % r/r), ostatní výnosy a náklady jsou pak ovlivněny pohyby měnových kurzů, náklady spojenými se sloučením pojišťoven v ČR a změnami v účetnictví (IFRS 16).

Management potvrdil celoroční výhled, který počítá s předepsaným pojistným okolo 9,9 mld. EUR a ziskem před zdaněním v rozmezí 500 – 520 mil. EUR. Na základě výsledků za prvních 9 měsíců roku očekáváme, že společnost naplní tento výhled na úrovni zisku a výrazně překoná u předepsaného pojistného.

Celkově jsou pro nás výsledky neutrální. Samotné pojišťovací aktivity mají nadále pozitivní trend, nicméně výnosy z investic zůstávají pod tlakem nízkých úrokových sazeb.

Moneta

- Valná hromada schválila mezitímní dividendu

- Akcie bez nároku na mezitímní dividendu

- Vyjednávání o akvizici Wüstenrot stavební spořitelny a hypoteční banky

Akcionáři Monety na mimořádné valné hromadě schválili všechny navrhované body včetně mezitímní

dividendy, zpětného odkupu vlastních akcií a navýšení základního kapitálu. Výše mezitímní dividendy je 3,3 Kč na akcii (4,2% hrubý dividendový výnos). Rozhodný den pro nárok na tuto dividendu je 2. prosince, naposledy se akcie s tímto nárokem obchodovaly ve čtvrtek 28. listopadu. Výplatní termín je pak stanoven na 17. prosince.

Valná hromada dále schválila program zpětného odkupu akcií, v rámci kterého banka může odkoupit do konce příštího roku až 11 mil. kusů akcií za maximální cenu 90 Kč za akcii. Zároveň se zvýší nominální hodnota akcií z 1 Kč na 20 Kč a tak se navýší základní kapitál ze současných 511 mil. Kč na 10,22 mil. Kč. Toto navýšení proběhne částečně z emisního ážia a částečně z nerozdělených zisků. Veškeré tyto kroky management prezentoval v průběhu celého tohoto roku a detaily jsou známy od zveřejnění pozvánky na valnou hromadu (29. října).

Akcie Monety se od pátku obchodují bez nároku na mezitímní dividendu ve výši 3,3 Kč na akcii (4,2% hrubý dividendový výnos). Termín výplaty této dividendy byl stanoven na 17. prosince.

Moneta oznámila, že získala exkluzivitu pro vyjednáváno o akvizici Wüstenrot – stavební spořitelny a Wüstenrot hypoteční banky. Cílem společnosti je podepsat kupní smlouvu do konce tohoto roku a dokončit celou transakci do 1. dubna příštího roku. Podmínkou transakce je provedení hloubkové kontroly (due diligence) a získání souhlasu regulatorních úřadů (ČNB a ÚOHS). Cena a další podmínky transakce budou zveřejněny až po podpisu kupní smlouvy. Financování transakce by mělo být z vlastních zdrojů, tedy bez navyšování kapitálu banky. Zároveň by transakce neměla ovlivnit navrhovanou dividendu za tento rok.

Touto akvizicí by Moneta získala přibližně 400 tisíc nových klientů a zvýšila tržní podíl na trhu hypotečních úvěrů z 3 na 6 %. Management dále očekává navýšení provozních výnosů minimálně o 10 % a posílení ziskovosti o 15 % ročně. Bez informací o ceně nemůžeme zhodnotit případný dopad na hodnotu společnosti, nicméně akvizice v segmentu úvěrů na bydlení zapadá do dlouhodobé strategie Monety a zlepší diversifikaci portfolia, které je v současné době ve velké míře zaměřeno na spotřebitelské úvěry a úvěry malým a středním podnikům.

ČEZ

- Změna motivačního programu pro management

Dozorčí rada schválila zrušení dosavadního akciového opčního programu pro management společnosti, který bude nahrazen novým systémem výkonnostních odměn. Nový systém bude založen na vývoji ceny akcií společnosti (plus vyplacená dividenda) v každém roce a následně porovnání s vývojem akcií společností v indexu STOXX Euro 600 Utilities. Výkonnostní odměna pak bude vyplacena až po dalších dvou letech.

Dosavadní opční program byl často předmětem kritiky a změnu, která více motivuje management brát v

úvahu zájmy akcionářů, vnímáme pozitivně.

Avast

- Finanční ředitel prodával akcie na pokrytí daňové povinnosti z opcí

- Člen představenstva prodával akcie

Finanční ředitel Avastu a člen jeho představenstva Philip Marshall konvertoval podle hlášení regulátorovi

získané akciové opce do 361 tis. nových akcií. Z toho 174 tis. akcií prodal za průměrnou cenu 4,42 GBP/akcie na burze. Obchod proběhl 27.11. V hlášení Marshall uvedl, že prodej provedl na pokrytí daňové povinnosti a nákladů spojených s realizací opcí. Vedle prodeje 174 tis. akcií si zbylých 186 tis. akcií ponechal. Zprávu hodnotíme neutrálně.

Člen představenstva Warren Finegold prodal podle hlášení regulátorovi 284 tis. akcií Avastu za průměrnou cenu 4,44 GBP/akcie. Obchod proběhl 25.11. na londýnské burze. Finegold předtím získal akcie realizací opcí. Trh obvykle vnímá prodeje akcií vedením firmě negativně, na druhou stranu jde o tzv. ne-exekutivního člena představenstva, který se nepodílí na každodenním řízení společnosti.

Banky

- ČNB ponechala proticyklickou rezervu beze změny

Bankovní rada ČNB v rámci pravidelné kvartální revize ponechala proticyklickou kapitálovou rezervu pro banky beze změny. V současné době je sazba proticyklické rezervy na úrovni 1,5 %, od 1. ledna 2020 bude zvýšena na 1,75 % a od 1. července 2020 na 2 %. Tuto rezervu by měly banky vytvářet v době ekonomického růstu, naopak při výrazném zpomalení ekonomiky či recesi by její snižování mělo sloužit k tomu, aby banky nemusely výrazně omezovat úvěrování ekonomiky.

O2 CR

- Státní zakázka na daňový IT systém

O2 CR bylo úspěšné ve výběrovém řízení na vývoj a provozování nového daňově-infomačního systému pro Finanční správu v letech 2020-23. Výše kontraktu může dosáhnout až 1,4 mld. Kč (4,5 Kč na akcii) za zmíněné časové období. Je pozitivní, že je O2 CR schopno uspět v takto zajímavém kontraktu, a potvrzuje to nový kanál příjmů, kterým se společnost snaží diverzifikovat své portfolio poskytovaných služeb.

Karo

- Zvýšení prodejů, další emisi akcií odložena

Společnost Karo Invest, jejíž akcie se obchodují na trhu Start pražské burzy, podle svého oznámení v říjnu zvýšila meziročně prodeje. Měsíční prodeje meziročně vzrostly ze 41 tis. na 60 tis. m2 kůže, nicméně průměrné ceny společnost neuvedla. Karo tak podle svého vyjádření plní finanční plány a předpokládá jejich plnění i příští rok, kdy by se chtělo dostat na měsíční prodeje 80 tis. m2. Společnost nicméně uvedla, že další fázi emise akcií na trhu Start odkládá na 1. čtvrtletí 2020. Nyní by získané finance nevyužila a navíc doufá v získání vyšší ceny na burze v příštím roce. Společnost chce také v 1. polovině příštího roku vydat dluhopisy za 50 mil Kč, které se budou obchodovat na pražské burze.

MSCI

- Převážení indexů se dotklo KB, Monety a ČEZ

Minulé úterý (26. 11.) došlo k převážení indexů MSCI. Konkrétně se na českém trhu dotklo titulů ČEZ, Komerční banka a Moneta.

BigBoard

- Splacení dluhopisů 4,5/2022

Dluhopisy BigBoardu 4,5/2022 byly minulý čtvrtek předčasně splaceny. Oprávněným držitelům byla vyplacena jistina dluhopisu, prémie ve výši 1,5 % jistiny a rovněž poslední pololetní kupón. Oprávněnými držiteli jsou ti investoři, kteří dluhopisy vlastnili k rozhodnému dni 29. 10. 2019.

Makro

- Ve 3Q růst HDP táhla spotřební poptávka a export

České HDP se ve 3Q vůči předchozímu čtvrtletí zvedlo o 0,4 % q/q (0,6 % ve 2Q) a tempo meziročního růstu zvolnilo na 2,5 % r/r (2,7 % v 2Q). Ekonomický růst ve 3Q táhla spotřeba domácností, vládní výdaje a export. Dynamika růstu spotřeby domácností (2,3 % r/r) zvolnila, ale stále byla klíčovým faktorem růstu

HDP. Důvody tohoto vývoje jsou pořád stejné – rostoucí příjmy domácností a ochota utrácet. Nadále

očekáváme, že spotřeba domácností bude tahounem růstu české ekonomiky ve zbytku roku i na začátku

příštího roku. Další výrazné přibrzdění vykázala investiční poptávka, fixní investice (-0,3 % q/q; -0,3 % r/r)

vykázaly mezikvartálně 3. pokles v řadě, což odráží ochlazení aktivity v průmyslu. Z hlediska dynamiky

naopak změna nenastala u vládních výdajů, které pokračovaly v solidním růstu (1,0 % q/q; 3,3 % r/r) a dál

tvořily výraznou složku růstu.

Dynamika v zahraničním obchodě se utlumila, ale i tak export (1,8 % r/r) rostl rychleji než import (1,0 %) a uchoval si kladný příspěvek k růstu HDP. Pro celý letošní rok očekáváme růst HDP na 2,5 %. Příští rok by

mělo dojít ke zpomalení růstu na 2,0 % a ve struktuře by růst měla táhnout hlavně domácí poptávka

(spotřební výdaje domácností a vládní výdaje). Výsledky HDP nepřináší výrazné překvapení a ukazují náznaky zpomalení. Nadále čekáme, že ČNB sazby (2,00 %) měnit nebude a bude vyčkávat, jak se vyvinou

vnější rizika (zpomalení Německa).

J&T BANKA, privátní banka úspěšných:

Od roku 1998 se staráme o investice a finance těch nejbohatších, těch nejnáročnějších. Individuální přístup a maximální komfort je cítit ve všem, co děláme. Jsme privátní bankou, která klientům pomáhá majetek zhodnotit, ochránit a předat dalším generacím a v neposlední řadě si ho také užít. Učíme se od těch nejlepších a rosteme spolu s našimi klienty.

Vedle komplexních služeb family office a privátního bankovnictví poskytujeme specializované financování v oblasti real estate a podnikových akvizic. Do bankovního holdingu J&T patří kromě české J&T Banky její slovenská pobočka, ruská banka J&T Bank ZAO a banka J&T Bank and Trust se sídlem na Barbadosu.

Více informací na: www.jtbank.cz

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- Investoři s napětím sledují jednání mezi USA a Čínou

- Víkendová jednání mezi USA a Čínou nepřinesla posun v jednáních

- Franklin Templeton: Napětí USA-Čína brnká investorům na nervy

- Franklin Templeton: Napětí USA-Čína brnká investorům na nervy

- Summit G-20 přinesl obecné uvolnění napětí mezi USA a Čínou. Dohoda ohledně automobilových cel

- Wall Street neprospělo rostoucí napětí mezi Čínou a USA

- Cena mědi klesá už šest týdnů v řadě. Napětí mezi USA a Čínou výhledu nepomáhá

- Ranní komentář: Napětí mezi USA a Čínou žene výše ceny bezpečných přístavů

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory