Americké akcie a pomalejší ekonomika: Býčí odolnost a výhled na rok 2020

Akciové trhy v USA se v posledních týdnech oklepaly z nervozity způsobené nepříznivým vývojem makroekonomických ukazatelů v čele s indexy nákupních manažerů ISM. Indexy jsou na maximech. Jak je to možné, se zamýšlejí analytici z České spořitelny.

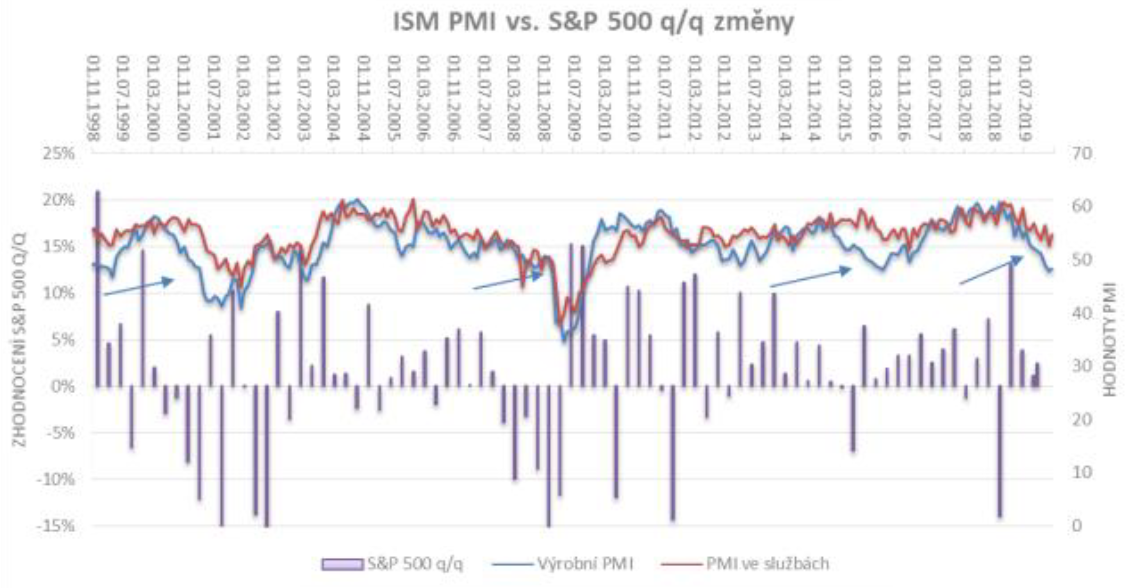

Předstihové indikátory ve zpracovatelském průmyslu se propadly znatelně pod 50 bodů, tedy do pásma, které signalizuje očekávání poklesu aktivity na straně samotných firem. Právě indexy nákupních manažerů přitom investoři do akcií sledují velice pozorně, protože jde o vyjádření očekávání manažerů, kteří reálně řídí a znají byznys společností.

Obchodní dohoda USA a Číny

Šipky v grafu označují období, kdy se index dostal zřetelněji pod 50, která znamenají recesní podmínky ve výrobě. Aktuální situace je z hlediska sledované periody výjimečná tím, že akciový trh výrazně roste, zatímco v historii při obdobném vývoji indexu ISM reagoval poklesem (roky 2008 a 2015) nebo stagnací (2012-2013). Také je vidět, že k negativní změně v trendu vývoje ISM došlo v srpnu 2018, když USA oznámily zvýšení cel uvalených na čínské dovozy.

Právě obchodní dohoda USA s Čínou je proto zásadním faktorem ovlivňujícím náladu na akciovém trhu. A také je podstatná pro to, aby se do pásma růstu bezpečně vrátil index ISM. V to investoři nyní doufají.

Podle Mezinárodního měnového fondu není výhled zrovna skvělý. Globální ekonomika má letos a příští rok růst nejpomaleji od finanční krize (o 3 %, respektive 3,4 %). Obchodní válka má mít negativní dopad na úrovni zhruba 0,8 procentního bodu.

Americkou ekonomiku aktuálně táhnou výše hlavně služby, které od roku 2010 podle indexu ISM rostou. Jejich trendový pokles z úrovní 55-60 bodů loni směrem k 50-55 bodům letos ovšem také žádný velký optimismus nevyvolává.

Akční Fed

Jedním z důvodů pro růst cen akcií navzdory horším makroekonomickým podmínkám je vedle nadějí na ukončení obchodní války především uvolnění měnové politiky Fedu. Ten na nepříznivé vnější podmínky reaguje rychleji, než tomu bývalo v minulosti, a i bez výraznějších tvrdých důkazů zpomalení americké ekonomiky i na podzim uvolnil měnovou politiku. Prostředí opětovně nižších sazeb by minimálně mělo podpořit oživení zpětných odkupů akcií ze strany firem, a tím i růst zisku na (volně obchodovanou) akcii.

Výsledková sezóna

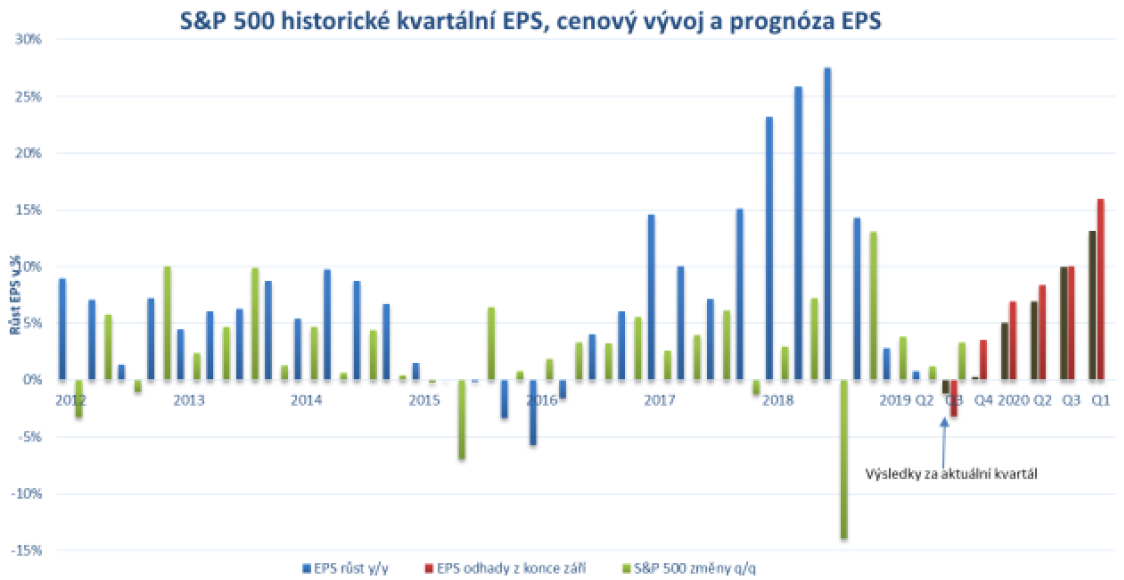

Druhým "hmatatelným" důvodem růstu byla v posledních týdnech relativně úspěšná výsledková sezóna. Data za třetí kvartál v USA zatím ukazují na meziroční pokles zisků o procento (černý sloupec v grafu), před začátkem zveřejňování výsledků se přitom čekal pokles o 3-4 % (červený sloupec).

Reakce trhu na výsledky byla výrazná – podle údajů společnosti FactSet akcie firem, které oznámily oproti očekáváním lepší výsledky, posílily v průměru v rozmezí 2 dnů před a 2 dnů po oznámení čísel o 2,3 %, zatímco pětiletý průměr je jen procento. U firem, které oznámily horší výsledky, akcie klesaly o 1 %, pětiletý průměr je -2,6 %.

Do kladné reakce trhu na reportované výsledky se promítá efekt (relativně) vysoké základny. Snížení korporátních daní v roce 2018 vedlo k růstu zisků o 20 %, zatímco index S&P 500 ve stejné době kvůli obavám z obchodních válek a z růstu sazeb Fedu (který se tehdy tvářil, že jej globální ekonomika nezajímá) klesl asi o 6 %. Investoři jsou tedy na nízký růst či pokles zisků na akcii připraveni, a tak na lepší než předpokládaná čísla firem reagují nákupními objednávkami.

Co čekat v roce 2020?

Pro rok 2020 lze očekávat náročnější trh. Investoři budou oproti pomalejšímu letošku očekávat zrychlení růstu. Trh nyní pro všechny kvartály roku předpokládá růst zisků o 5 % a více (černé sloupce), dochází ale ke snižování těchto odhadů (červené sloupce vyjadřují odhady z minulého měsíce). Pokud se potvrdí historická zkušenost, odhady růstu zisků pro příští rok ještě klesnou na slabou úroveň pod +3 %.

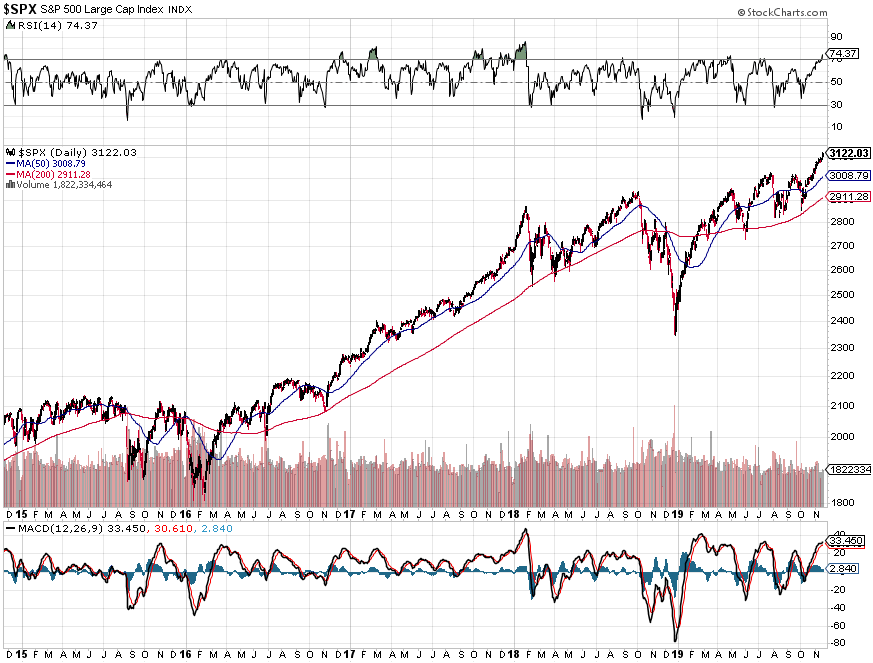

Růstový potenciál ovšem akcie mají i tak. Při politice nízkých sazeb (a v Evropě navíc vzhledem k dalšímu kvantitativnímu uvolňování) slibují akcie oproti ostatním aktivům stále velice lákavé zhodnocení. I při ocenění indexu S&P 500 na úrovni P/E 17,4 (nad 10letým průměrem 14,9) jde o možný ziskový výnos 5,6 %. A to je citelně nad úrovní výnosů 10letých vládních dluhopisů USA, navíc při sice pomalém, ale přece jen růstu ziskovosti firem.

I dividendový výnos v rámci indexu S&P 500 (aktuálně okolo 2,3 %) je vyšší než výnos z dluhopisů. Když k tomu připočteme zpětné odkupy akcií, mohou americké firmy v průměru vyplatit akcionářům 5-6 %.

Další článek: Spojené státy jsou v závěrečné fázi hospodářského cyklu: 8 grafů jako důkaz

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory