Perly týdne: Medvědí trh v nedohlednu, investory zlobí zisky a nás Huawei

Medvědí trh je podle některých názorů v nedohlednu. Banka JPMorgan ale varuje před korekcí, až si podle ní investoři všimnou, jaké oni sami předpokládají firemní zisky. Statistici Evropské unie si spíše než firemních zisků všímají třeba počtu automobilů v jednotlivých zemích. Opravdu hodně jich má Lucembursko. Takový Nissan to ale asi nezachrání, automobilka chce po sporném kralování Carlose Ghosna osekat náklady - a pracovní pozice o desetinu. Na ochlazení se připravují tuzemské firmy - biblické ‚několik let hojnosti a několik let hubených‘, které v ekonomice platí, jim na rozdíl od veřejného sektoru asi není cizí.

Korekce kvůli očekávaným ziskům: JPMorgan varuje před výraznou korekcí akciového trhu, která by prý mohla přijít už v tomto čtvrtletí. Podle CNBC se banka obává zejména snížení ziskových očekávání pro příští rok, které by mohlo být právě tím, co prodeje akcií spustí. Následující dva týdny by si ale akcie měly vést dobře, protože budou těžit z očekávaného snížení sazeb americkou centrální bankou. Poté se ovšem investoři zaměří na další faktory, včetně zmíněných očekávaných zisků. V druhé polovině roku pak „řada analytiků začne svá očekávání korigovat“, a to ovlivní vývoj na trhu v následujících měsících.

Medvědí trh stále v nedohlednu:

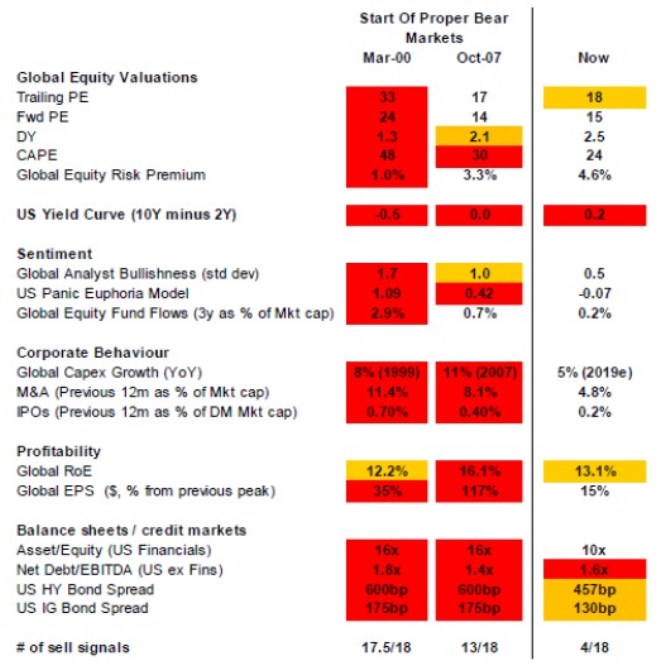

CNBC tento týden poukazuje i na seznam indikátorů, který sestavila Citi a který ukazuje na pravděpodobnost příchodu medvědího trhu. Tedy dlouhodobějšího poklesu cen akcií. Seznam od Citi celkem zahrnuje 18 ukazatelů a banka tvrdí, že v roce 2000 jich příchod medvěda věštila naprostá většina a v roce 2007 třináct. Nyní je to znatelně méně – viz následující tabulka dělená do segmentů týkajících se valuací, sklonu výnosové křivky, sentimentu, chování korporací (investice, fúze a akvizice, IPO), ziskovost a síla rozvahy spolu s rizikovými spready korporátních obligací:

Na příchod medvědího trhu tedy nyní poukazuje PE založené na ziscích z posledních 12 měsíců, sklon výnosové křivky, návratnost vlastního jmění ROE a rizikové spready spolu s mírou zadlužení firemního sektoru měřenou na základě poměru čistého dluhu k EBITDA. Celkový počet varovných signálů a jejich celková síla je tedy stále znatelně nižší než v letech 2007 a 2000.

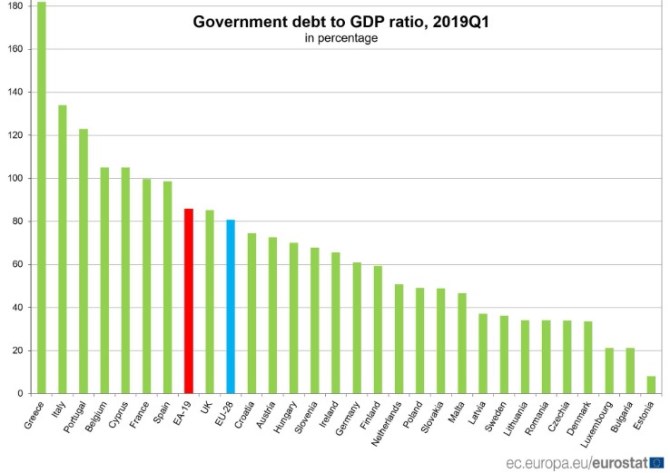

Dluhy evropských vlád a auta domácností: Eurostat tento týden přináší přehled míry vládního zadlužení evropských zemí k prvnímu čtvrtletí letošního roku. Graf ukazuje, že nejvyšší dluhy má v této oblasti Řecko – odpovídají více jak 180 % HDP. S odstupem za ním se v žebříčku nachází Itálie a Portugalsko. V celé EU se poměr dluhů k HDP nachází na úrovní 80 %, naše zadlužení je na méně než polovině této hodnoty a na podobných úrovních jako v Dánsku, či Rumunsku. Zdaleka nejnižší jsou ale dluhy v Estonsku, kde dosahují méně než 10 % HDP:

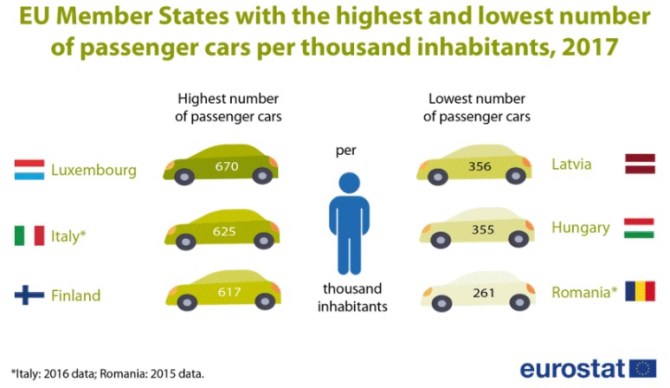

Eurostat také srovnává země s nejvyšším a nejnižším počtem automobilů v přepočtu na hlavu. Žebříčku dominuje Lucembursko s 670 auty na 1000 obyvatel, naopak v Rumunsku je v pouze 261 automobilů na 1000 obyvatel.

Čína a duševní vlastnictví: Ana Maria Santacreu a Makenzie Peake z Federal Reserve Bank of St. Louis ve své nové studii „A Closer Look at China’s Supposed Misappropriation of U.S. Intellectual Property“ zkoumají mnohokrát skloňované čínské zneužívání amerického duševního vlastnictví. Ve studii nalezneme i následující dva grafy, které ukazují vývoj čínských plateb za toto vlastnictví, první v absolutních částkách, druhý relativně k čínskému produktu:

Ekonom Tim Taylor komentuje studii a grafy s tím, že rostoucí platby ještě neznamenají, že Čína platí za vše, co používá. Na druhou stranu je ale zřejmé, že i kdyby byly platby dvojnásobné, pro její ekonomiku by nešlo o žádnou vážnou ránu a americkému produktu by to také výrazněji nepomohlo. Opak ovšem platí o některých nadnárodních společnostech, jejichž příjmy by výrazně vzrostly.

Nissan v krizi: Reuters si všímá, že automobilka Nissan Motor Co představila „největší restrukturalizační plán za posledních deset let“ a chce snížit počet pracovních míst asi o desetinu. Cílem je „osekání nákladů, které se prudce zvedly, když v čele společnosti stál Carlos Ghosn“. Poslední zveřejněné výsledky ukázaly na „kolaps zisků“ způsobený útlumem tržeb a rostoucími náklady. Reuters tvrdí, že „roky snižování cen a levných prodejů firemním zákazníkům oslabily vnímání značky zejména v USA“. To se projevuje například na nízkých cenách vozů na trhu ojetých automobilů a také zmíněnými klesajícími zisky.

… a u nás doma

Huawei zlobí: Seznam.cz na základě informací Radiožurnálu píše, že „zaměstnanci české pobočky čínské telekomunikační společnosti Huawei údajně shromažďují citlivá data o lidech, s nimiž vedou obchodní jednání. Získané informace také probírají s lidmi z čínského velvyslanectví....Huawei obvinění odmítá“. Dva bývalí manažeři Huawei v Česku „údajně museli do interního systému vyplňovat například údaje o soukromých zájmech klienta, počtu jeho dětí nebo o jeho finanční situaci. Přístup k informacím je podle nich řízen výhradně z centrály firmy v Číně“.

Seznam.cz připomíná, že „západní země včetně ČR řeší zapojení Huawei do komunikační infrastruktury. Národní úřad pro kybernetickou a informační bezpečnost v prosinci označil technologie Huawei a další čínské firmy ZTE za bezpečnostní riziko. Varování se týkalo systémů zařazených do takzvané kritické informační infrastruktury...Huawei se brání, že pro varování neexistují důkazy“.

Firmy už se připravují na ochlazení: Seznam.cz píše i o tom, že „firmy se připravují na horší časy...nošovická automobilka Hyundai už snížila kvůli zpomalení ekonomiky byznys plán“. Portál cituje Radka Špicara, viceprezidenta Svazu průmyslu a dopravy: „Byznys se vždycky choval o něco racionálněji než veřejný sektor, který se zadlužuje bez ohledu na to, jestli jde ekonomika nahoru nebo dolů. Byznys ví, že to biblické ‚několik let hojnosti a několik let hubených‘ prostě v ekonomice platí a že když trh, tržby a zisky stoupají, tak už je potřeba v tu chvíli myslet na to, že to jednou půjde dolů – protože v té době vás to vyjde levněji a je to jednodušší, než když začínáte šetřit v době, kdy už je ekonomika v recesi.“

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Energie - vývoj cen energií na komoditních trzích

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Perly týdne: Medvědí trh v nedohlednu, investory zlobí zisky a nás Huawei

- Perly týdne: Drobní investoři poráží trh, ožebračování souseda svého a k nám dorazil velký bratr

- Perly týdne: Investorům došly peníze a medvědí akcie letos krutě trestají

- Perly týdne: Globální krize v nedohlednu, u nás H-system a nebezpečná stabilita

- Perly týdne: Blížící se budíček medvědů, skutečný vlastník Huawei a u nás stále drahá data

- Perly týdne: Několikaletý medvědí trh, rakouská pevnost Evropa a náš tah na branku elektromobility

- Perly týdne: Čínská harmonie, drobný investor králem a u nás zelená velkoinvestice

- Schwab: Medvědí trh stále v nedohlednu, Turecko hrozí na třech frontách

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory