Scénář následujících 10 let: Americké akcie v pozadí, nejlepší EM trhy. A další katarze

JPMorgan ve svém posledním čtvrtletním přehledu dění na trzích a v globální ekonomice přináší i aktualizovaný výhled pro dlouhodobou návratnost hlavních investičních aktiv. Podívejme se tedy po čtvrt roce na to, co budou investice podle banky nabízet. V pondělní úvaze jsem poukazoval na to, že podle nejjednoduššího predikčního modelu na trhu, kterým je prosté PE, se dlouhodobější výhled akciového trhu v USA v posledních měsících značně zlepšil. Uvidíme, jak se s tím rýmuje celková úvaha od JPM.

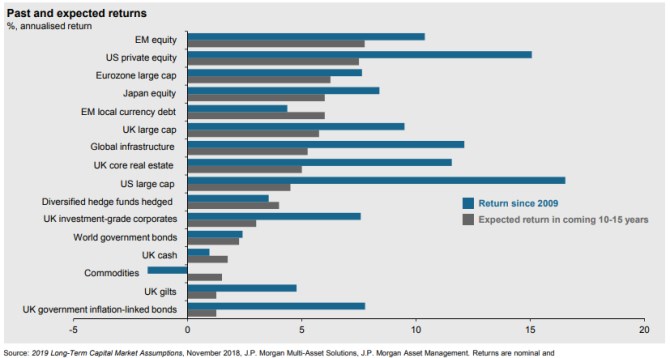

V následujícím grafu jsou šedě ukázány roční návratnosti očekávané pro následujících 10 – 15 let, modře je vyznačena historická návratnost od roku 2009. Rozdíly mezi oběma čísly jsou v nejednom případě bez přehánění obrovské. A celkově tak obrázek tvrdí, že vplouváme do úplně jiného období, než jakým jsme procházeli v dosavadních pokrizových letech. Největší je rozdíl u aktiva zřejmě nejbedlivěji sledovaného – akcií velkých amerických společností. Ty totiž nabídly návratnost pohybující se kolem 17 %, ale budoucnost by měla být mnohem skromnější – kolem 5 % ročně. Nikdo ale nemohl realisticky doufat, že v budoucnu bude návratnost na pokrizových standardech tažených nahoru jak prudkým růstem valuací, tak ziskovým boomem. To by musel přijít až zázračný investičně technologický boom, který ale zatím v dohlednu moc není - viz má včerejší úvaha.

Jak jsem naznačil v úvodu, pokles valuací a současná výše PE by podle historických vztahů naznačovaly, že budoucnost přinese cca 5 – 15 % návratnost US akcií. JPM evidentně zvolil tu konzervativnější hodnotu rozpětí (nebo čeká, že velké firmy přinesou nižší zisky než celý trh). Asi při svých projekcích nepostupoval jen na základě PE, nejrozumnější při podobných odhadech je projekce dlouhodobého růstu ekonomiky, vývoje ziskovosti (tj., podílu zisků na celkových příjmech) a odhad násobků, za jaké by se zisky měly při daném nákladu kapitálu (bezrizikových sazbách a rizikových prémiích) pohybovat.

Znatelně lépe než americké akcie by si podle banky měly vést akcie evropské. Nedávno jsem tu shodou okolností poukazoval na to, že evropské firmy by teoreticky měly mít větší potenciál pro zvýšení své ziskovosti i valuací, ale na druhou stranu tento potenciál soustavně odmítají využít. Důvod je podle mne prostý a je jím to, že operují v nefunkční měnové unii. Což sebou přináší „atraktivní kombinaci“ nižší růst, více rizik. JPM ovšem explicitně, či implicitně sází na to, že se vady na kráse eurozóny nebudou projevovat vážnějšími trhlinami. Podobný relativní optimismus vykazuje banka i u britských akcií, takže očividně nečeká nějaké strukturální brexitové šrámy. A podobnou návratnost by měly nabídnout i akcie japonské, které jsou kvůli specifikům tamní ekonomiky také kapitola sama o sobě.

Zdaleka největším akciovým trhákem budoucnosti by ale měly být akcie na rozvíjejících se trzích EM (a s nimi americké private equity společnosti, které si vedly výborně i doposud). U EM zase JPM očividně počítá s tím, že Číně se podaří celkem hladký přechod na nový hospodářský model, nedostaví se žádná tvrdé přistání, žádné bolestivé praskání dluhové bubliny.

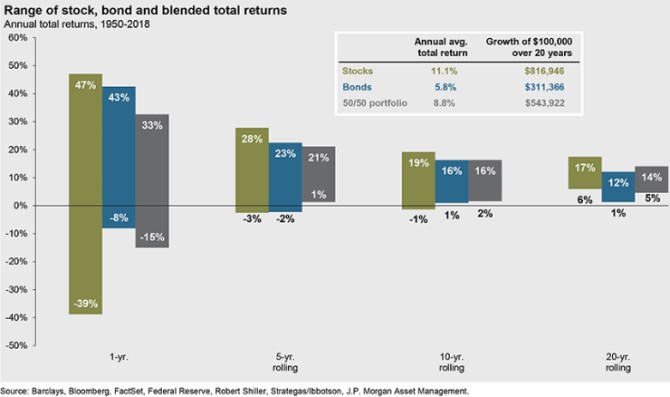

Nejsem věštec, nemám žádný pevný názor na to, jak bude vypadat návratnost na trzích a ekonomika během následujících deseti let. Vše se může nést ve znamení opětovného posunu k velkému uklidnění cca dvou desetiletí před finanční krizí. Můžeme ale také vplout do dlouhodobé stagnace. Jist jsem si ovšem tím, že nás čeká zase nějaká katarze a bude jen na nás, nakolik jí proměníme ve skutečný krok vpřed, či zda se z ní stane jen ničivá krize. Možná více než projekce od JPM, byť jistě opřené o důkladnou práci, pak investorovi více poradí další graf, který ukazuje, jak se v různých časových intervalech (rok, 5, 10 20 let) vyvíjely od roku 1950 vyvíjely návratnosti akciového, dluhopisového a 50/50 akciově dluhopisového portfolia. Krátce řečeno, roční sázky jsou vysoce volatilními spekulacemi, čím delší investiční horizont, tím větší pravděpodobnost toho, že neprodělá. A zajímavé je i porovnání ziskově rizikového profilu čistě dluhopisového a 50/50 portfolia.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky