Trhy jen dostaly, co si samy přály. Výsledkem je hrozivá technická formace

Ještě před pár týdny řada komentátorů na trhu varovala před napřimující se výnosovou křivkou. Tedy před tím, že sazby a výnosy krátkodobých obligací v USA se přibližují výnosům obligací dlouhodobých. Z určitého pohledu se tato varování dala chápat, protože takový vývoj, respektive úplná inverze křivky, byly v minulosti poměrně spolehlivým indikátorem problémů v ekonomice i na trhu. Nyní se křivka díky rostoucím výnosům dlouhodobých obligací napřimuje, ale trh kupodivu neslaví. Naopak, bere to (opět) jako negativní signál. A dokonce se na něm vytvořila jedna hrozivá technická formace, na kterou se podíváme na závěr dnešní úvahy nad logikou současného dění na trzích.

Jak by to mělo být

Růst dlouhodobých výnosů je nyní často zmiňován jako jedna z hlavních příčin červenajících se trhů. Téma jsem načal již v pátek, utvořme si nyní nějaký systematičtejší rámec, který použijeme při úvahách o vlivu sazeb a výnosů obligací na akcie. Tento vliv je v první řadě přímý: Hodnotu a ceny akcií ovlivňuje nejen tok hotovosti, který by měly v budoucnu investorům vynášet, ale i to, jaká je u nich požadovaná návratnost. Čím vyšší požadovaná návratnost, tím nižší je současná hodnota oné hotovosti, a tudíž i hodnota akcií. A naopak. Pokud se například čeká, že nějaká akcie vynese dividendy ve výši 10 Kč ročně a požadovaná návratnost se u ní pohybuje na 10 %, pak její hodnota dosahuje 100 Kč. Pokud požadovaná návratnost klesne na 8 %, hodnota se vyhoupne na 125 Kč.

Podle tohoto mechanismu by tak měly ceny akcií klesat pokaždé, když se zvýší výnosy obligací, protože právě ty spolu s rizikovými prémiemi určují požadovanou míru návratnosti. Tedy přesně to, co se děje nyní. Jenže to je jen půlka příběhu, ta druhá je skrytější a často se na ní neprávem zapomíná. Pohyb výnosů obligací totiž může jít ruku v ruce se změnou rizikových prémií, a hlavně odráží očekávaný vývoj ekonomiky (a tudíž i tržeb, ziskovosti firem a jejich schopnosti generovat hotovost). Konkrétně platí, že čím lepší je (nominální) ekonomický výhled, tím vyšší jsou výnosy obligací a naopak. Tento mechanismus by tedy naopak implikoval, že růst výnosů půjde ruku v ruce s rostoucími cenami akcií a naopak.

Jaká je realita?

Stejně jako v mnoha dalších případech tu tedy máme dva proti sobě dva působící efekty. Výsledek závisí na tom, který z nich je v daný čas a na daném místě silnější. Či kterému investoři dají větší váhu a použijí jej na ospravedlnění svých momentálních nálad. Podívejme se na letošní rok – první následující graf od společnosti Schwab ukazuje vývoj výnosů desetiletých amerických obligací: Na počátku roku výstup těsně pod 3 %, pak volatilní stagnace kolem této úrovně a od konce prázdnin poměrně prudký výstup až na 3,2 %.

Z druhého grafu vidíme, že akcie nereagovaly jasným vzorcem. Od února do května se držely spíše druhého mechanismu, protože růst/pokles výnosů šel trendově s růstem/poklesem akciového trhu. Šlo o stejný vzorec chování, jaký dominoval v pokrizových letech. Druhý mechanismus vidíme v extrémním provedení poslední dny, kdy růst výnosů doprovází prudká korekce cen akcií. V principu to znamená jediné: Trh náhle začal klást hlavní důraz na to, že rostoucí výnosy znamenají vyšší náklad kapitálu, který nebude vyvážen lepšícím se růstovým výhledem, či přesněji řečeno lepší schopností generovat cash flow.

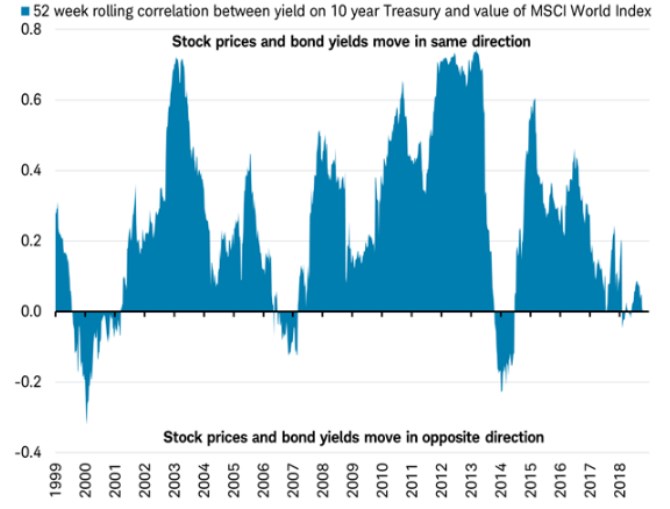

Třetí graf ukazuje, že ono prohazování mezi prvním a druhým mechanismem má možná určitou pravidelnost: V časech lepších jdou výnosy a ceny akcií stejným směrem, naopak v časech horších se korelace snižuje, či překlápí tak jako nyní:

Výše uvedený graf tedy zrovna pozitivní signál nevysílá. Proč ale to náhlé prohození polarit zrovna nyní? Může k němu dojít z více důvodů. V současné situaci je podle mne hlavní příčinou to, že Fed vysílá spíše jestřábí než hrdliččí signály a investoři se tudíž obávají, že první mechanismus bude dominovat nad druhým. Jak jsem ale naznačil už v pátek, dopad na trhy je dán i tím, že ty si zatím ve svých scénářích vybíraly to nejlepší ze všeho – vysoký růst kombinovaný s monetárními hrdličkami. Tedy scénář neudržitelný, kde musí povolit buď to první, nebo to druhé. Celkově pak jsme prostě jen ve fázi, kdy se Fed snaží najít velmi úzkou hranici mezi náběhem na další tvrdé přistání na straně jedné a přílišnými inflačními tlaky na straně druhé.

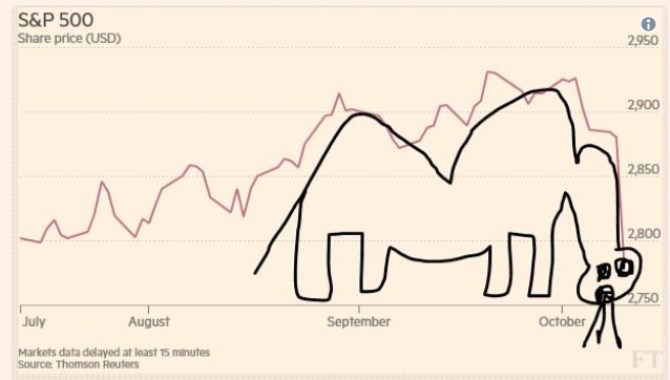

Mohli bychom tu ještě dlouze rozebírat asymetričnost rizik. Či třeba schizofrenii vládnoucích republikánů, kteří ještě nedávno hovořili o monetární destrukci dolaru a hypersupermegainflacích (v době deflačních tlaků!). Ale nyní, když se konečně utahuje, jejich kápo tvrdí, že normalizující Fed se zbláznil. Skončeme ale v lehčím duchu, a to pohledem na onu hrozivou technickou formaci zvracejícího velblouda, které si všimli na FTAlphaville. Když se objevila na bitcoinu, neskončilo to dobře. Jak jsem ale psal v pátek, na akciích máme stále slušnou šanci, že se vše zase uklidní.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Výsledky firem - tržby, zisk

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Jen, Japonský jen JPY, kurzy měn

- Nemocenská - kolik a od kdy dostanete?

- Přídavky na děti - kdy máte nárok a kolik dostanete

- Mzda za dovolenou 2020 - Kolik dostanete? Záleží na hrubé mzdě a počtu dnů dovolené.

- Výpočet nemocenské - víte, kolik dostanete?

- Příspěvky a dávky 2021 - kolik dostanete?

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Daňová přiznání - daňový kalendář 2021, kdy a co je potřeba udělat?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

Prezentace

02.04.2025 Firmy a podnikatelé si loni půjčili 168…

14.03.2025 MacBook za polovinu. V Česku je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.