V evropské ekonomice to začíná být zajímavé

O víkendu jsem si četl tři analýzy investičních bank, každá z nich se týkala vývoje na evropských trzích a v ekonomice. Dohromady vypráví zajímavý příběh. Podívejme se na ně detailněji – v první z nich se Pictet zamýšlí nad dalším vývojem eurodolaru, v druhé Natixis nad kvantitativním uvolňováním ECB a ve třetí Danske Bank nad tím, co říkají vedoucí indikátory.

Evropské utahování bude akcelerovat

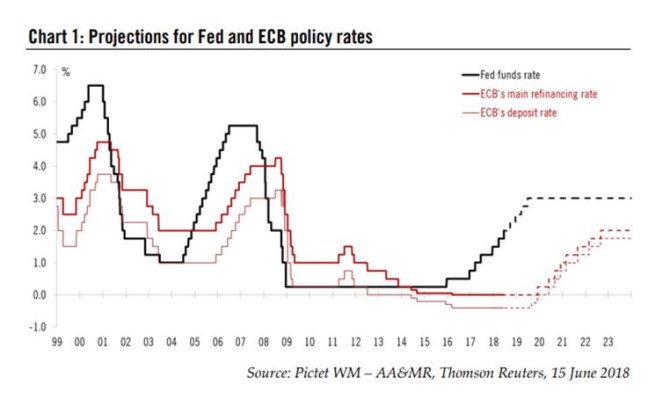

Pictet se v měnovém výhledu rozepisuje o tom, že evropská makrodata nebudou v druhém čtvrtletí nic moc, k tomu budou pokračovat negativní politické tlaky, zejména z Itálie. I tak by se ale měla postupně začít uzavírat mezera mezi nastavením monetární politiky v USA a v eurozóně. Fed totiž „pravděpodobně nepřekročí očekávaný cíl sazeb ve výši 2,875 %“, pravděpodobně také nebude přehnaně reagovat na inflaci krátkodobě převyšující 2 % a neutrální sazby se také zvedají jen váhavě.

Naopak ECB by v září příštího roku mohla začít se zvedáním sazeb (viz následující graf). Pokud budou navíc inflační tlaky v eurozóně sílit tak, jak čeká Pictet, trhy se přestanou tolik věnovat prvnímu zvýšení, ale začnou se zaměřovat na celkové tempo utahování. A pokud by dospěly k závěru, že ECB zůstala „za křivkou", vyvolalo by to zvýšené tlaky na posilování eura. Celkově tak Pictet čeká, že euro bude mít v delším období silnou tendenci sílit.

Utahování mělo začít už dávno

Pohled Pictetu mi vyznívá tak, že chvíli se ještě nebude nic moc dít, ale pak se rozjede utahování, které může být nakonec dost dobře rychlejší, než se nyní čeká. Natixis jde ještě dál a v jedné ze svých posledních analýz tvrdí, že v eurozóně „problémem není, že by mělo být ukončeno kvantitativní uvolňování, ale to, že jeho ukončení neproběhlo již dávno“. Jako hlavní argument je, zdá se, prezentována podle mne dost pokřivená (ale také dost často používaná) logika, kterou lze popsat následovně:

Až přijde další útlum, či recese, je třeba mít sazby co nejvýše, aby je centrální banky mohly ve snaze stimulovat prudce snížit. Jaksi tu ale zapomínáme na jednu podstatnou věc: V uspěchané snaze zvednout si sazby tak, aby bylo dost nábojů pro recesi, si téměř jistě tuto recesi sami vyvoláme. Je to asi podobné, jako kdybychom už na počátku sucha preventivně přestali zalévat jahody s tím, že v budoucnu může být sucho ještě větší a právě na něj si musíme šetřit vodu. A to, že pak již nebude co zalévat, neřešíme.

Není utahování jako utahování

Obě zmíněné analýzy vyznívají tak, že utahovat se v Evropě bude a jde o správný krok. Takové „správné“ (fundamentu odpovídající) utahování je skutečně tím nejlepším scénářem – řekněme dobrou normalizací. Jenže jsou i normalizace destruktivní (samozřejmě nejen v ekonomice). Ty dávají věci „do normálu“ jen na povrchu bez ohledu na to, že jejich jádro má do stability daleko. Existuje toto nebezpečí i v Evropě?

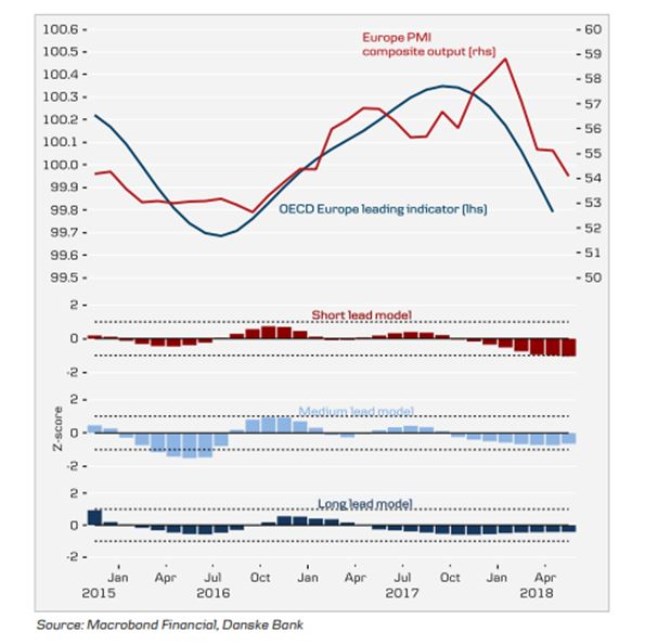

Sama historie ECB by napovídala, že ano. Danske Bank pak přichází ve své analýze současného vývoje vedoucích indikátorů v USA, eurozóně a Japonsku i s následujícími grafy, které se zaměřují na eurozónu. Na nějakou nejednoznačnost si tu stěžovat nemůžeme – PMI, vedoucí indikátory, krátkodobé, střednědobé i dlouhodobé modely banky míří unisono dolů:

Ideální scénář: Výše uvedené grafy se mýlí, eurozóna na počátku roku jen klopýtla, přijde správná normalizace. Je ale také možné, že utahování si v eurozóně nakonec vynutí nabídková inflace a Evropa spadne do nejhorší kombinace utlumeného růstu a vyšších inflačních tlaků (a vyšších sazeb). Žádnou výhrou by ovšem nebyla ani ona normalizace za každou cenu (posun ECB před křivku). Výše uvedené ukazuje, že její riziko tu je. A i kdyby ne, ani scénář „útlum plus nadále uvolněná monetární politika“ (správná nenormalizace) by pro trhy nebyl žádnou výhrou.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Příbuzné stránky

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- Ekonomika - Makroekonomika ČR 2020, data, novinky

- Jaký je dnes státní svátek?

- Jaký je dnes mezinárodní den?

- Stravenky a mzda 2020 - Jsou pro vás stravenky výhodnější než zvýšení mzdy?

- Výpočet důchodu - Jak vysoký budete mít důchod?

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- V evropské ekonomice to začíná být zajímavé

- Evropské trhy postihl výběr zisků, Itálie a dluhopisy – to bude zajímavá pohádka !

- V Číně to začíná drhnout. Držet vysoký růst bude znamenat navyšovat dluh a to je už diskutabilní

- To nejhorší je za námi. Ekonomika začíná růst (Ozvěny trhu). Do tohoto týdne jsme vstoupili s optimistickým konjunkturálním průzkumem za duben.

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky