Index geopolitických rizik je nejvýše od roku 2003

Autor: Christopher Dembik, vedoucí oddělení makroekonomické strategie Saxo Bank v Paříži

- V zemích G7 se průměrná inflace v posledním roce ustálila kolem 1,7 %

- Synchronizovaný globální růst skončil

- Zažíváme situaci růstu geopolitických rizik, protekcionismu a utahování měnové politiky

- Index geopolitických rizik je na nejvyšší měsíční úrovni od roku 2003

Naděje v reflaci z počátku letošního roku nepřežily ani první měsíce roku kvůli obavám z obchodní války. V zemích G7 se průměrná inflace v posledním roce ustálila kolem 1,7 % a v zemích BRICS a v Indonésii, kde je inflační tlak obvykle vyšší, vidíme jasnou konvergenci sazeb inflace se sazbami rozvinutých zemí. Inflace v rozvíjejících se zemích je na nejnižší úrovni od velké finanční krize a meziročně se dostala pouze na 3,2 %.

Synchronizovaný globální růst skončil

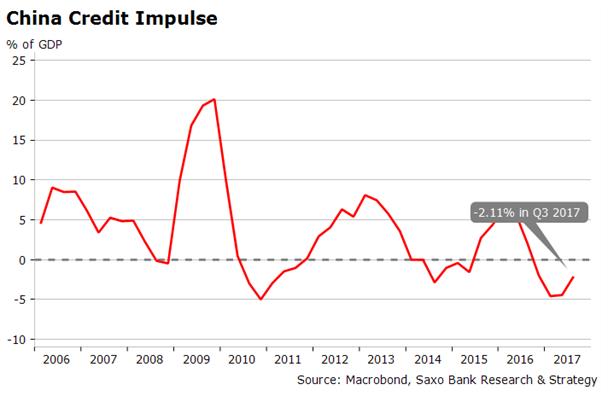

Na druhé straně se stále více objevují náznaky, že globální růst zřejmě dosáhl svého vrcholu. Zpomalení se projevilo v Číně, kde úvěrový impuls klesá od začátku roku 2017. V tuto chvíli je na mínus 2,11 % HDP a v prvním čtvrtletí minulého roku dosáhl svého minima od roku 2010.

Věříme, že Čína měla snižování pákového efektu promyšlené a že je bude viceprezident Wang Čchi-šan v budoucnu sledovat. Tento blízký spolupracovník prezidenta Si byl jmenován viceprezidentem začátkem března po svém úspěšném boji proti korupci. Ačkoli o jeho schopnostech není pochyb, proces snižování pákového efektu by vzhledem k obrovskému čínskému dluhu mohl kdykoli vykolejit. Jednou z klíčových slabých stránek je sektor nemovitostí, který za posledních několik let dostával neúměrné množství podpory díky obrovskému přílivu půjček. Čínský úvěrový impuls předchází ceny bydlení o tři čtvrtiny a v průběhu roku můžeme očekávat další tlak na snížení cen. Těžkým úkolem pro Čínu bude snížit ceny, aniž by tak spustila krach trhu, který by oslabil celý bankovní a finanční systém. Závislost bank na půjčkách na nemovitosti je nebezpečně vysoká: za posledních 20 let došlo mezi bankami a trhem s nemovitostmi k neuvěřitelné korelaci téměř 0,90.

V ostatních částech světa nejsou ekonomické vyhlídky o moc lepší. Zatím se objevuje jen málo známek, že by daňová reforma prezidenta Trumpa obchodní cyklus nějak prodloužila. HDP v prvním čtvrtletí zřejmě nedopadne dobře: tržby trvanlivého a maloobchodního zboží byly začátkem roku nízké a zatím se nezdá, že by se projevila konjunktura vyvolaná novou daňovou legislativou. Jedinou nadějí je velice nepravděpodobný zázrak v podobě růstu produktivity.

Nejhoršího překvapení jsme se však dočkali v eurozóně. Energie růstu je zde daleko silnější než v jiných regionech, avšak nejnovější údaje společnosti Markit i Evropské komise naznačují, že růst každopádně dosáhl maxima. Index ekonomických překvapení společnosti Citigroup se v prvním čtvrtletí propadl, což zvýšilo tlak na pokles evropských akcií. Index je v tuto chvíli nejnižší mezi zeměmi G10, na -57,9.

Zažíváme situaci růstu geopolitických rizik, protekcionismu a utahování měnové politiky

Eurozóna je nadále příliš závislá na vývozu a poptávka zůstává slabá. Kromě toho krize eurozóny ještě stále neskončila: stačí se podívat na obchodní bilanci Španělska a Itálie a vidíme, že většina zlepšení pochází z vyšší poptávky z oblasti mimo eurozónu a slabší měny. Obnovení konkurenceschopnosti v mnoha evropských zemích stále ještě neproběhlo. Slabší růst přichází v nejhorší možnou chvíli, protože rizika se začala objevovat úplně všude. Máme tu nyní jedinečnou kombinaci rostoucích geopolitických rizik, rostoucího globálního protekcionismu a utahování monetární politiky.

Protekcionismus představuje daleko složitější problém, než se zdá

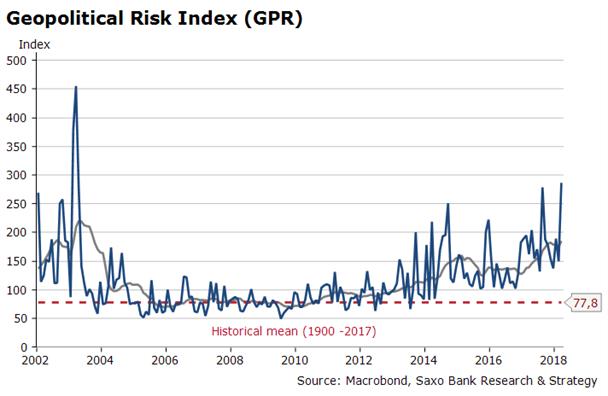

Od 1. března, kdy Trump oznámil cla na hliník a ocel, se trh obrátil zády k chuti riskovat. Index geopolitického rizika (GPR) byl v březnu na nejvyšší měsíční úrovni od irácké války v roce 2003; v tuto chvíli dosahuje 286. Investoři preferují bezpečné přístavy, jako je zlato, což škodí akciovým trhům. Akciové trhy jsou v mezinárodním obchodě nejzranitelnější a například japonský index Nikkei se prudce propadl.

Vysvětlení: Index geopolitických rizik (GPR) vytvořili Caldara a Iacoviello. Vypočítává se jako počet článků týkajících se geopolitických rizik v 11 národních a mezinárodních novinách za každý měsíc jako podíl na celkovém počtu novinových článků. Více informací najdete zde.

Z dlouhodobého hlediska je velmi složité předpovědět obchodní válku mezi USA a Čínou. Při vší nezbytné opatrnosti vzhledem k Trumpově nepředvídatelnosti si myslíme, že tento scénář je nyní velice nepravděpodobný. Málokdo pochybuje, že Trump skutečně věří, že státy s přebytkem by v obchodní válce ztratily nejvíc, ale můžeme předpokládat, že je dostatečně pragmatický a bude se chtít vyhnout otevřené konfrontaci s Pekingem. Ať už se mu to líbí nebo ne, potřebuje Čínu pro financování amerického dluhu a její podporu při rozhovorech se Severní Koreou. Protekcionistická opatření jsou zatím spíše jen kamufláž. Mají hlavně potěšit americké podniky představou agresivního postoje vůči Číně kvůli porušování práv duševního vlastnictví, aniž by však skutečně došlo k zavedení zásadních opatření, která by Peking rozčílila.

Ani Čína nemá o obchodní válku zájem. Prezident Si právě konsolidoval svou moc a musí znovu rozběhnout domácí ekonomiku. Je nepravděpodobné, že by chtěl zničit finanční trhy válkou proti americkému dolaru nebo vládním dluhopisům. Stručně řečeno, Čína ani Spojené státy nemají jinou možnost, než se na obchodě a duševním vlastnictví prostě dohodnout.

O autorovi:

Christopher Dembik je vedoucím oddělení makroekonomické strategie Saxo Bank v Paříži. Členem týmu Saxo Bank se stal v roce 2014 a vedoucím makroekonomické strategie je od roku 2016. Zaměřuje se na analýzu monetární politiky a globální makroekonomický vývoj ovlivněný fundamentálními ukazateli, náladou trhu a technickou analýzou.

V roce 2015 získal cenu Thomson Reuters StarMine pro nejlepší makroekonomické předpovědi ve Francii. Pro Saxo Bank tvoří Dembik měsíční Makroekonomické vyhlídky, které se zaměřují na monetární politiku, a pravidelně vydává své analýzy francouzské a polské ekonomiky. Často je citován v mezinárodních zpravodajských médiích, jako jsou např. Bloomberg, TF1 a Newsweek.

Dembik dříve pracoval jako analytik francouzského velvyslanectví v Tel Avivu a během studií na Ekonomickém ústavu Polské akademie věd napsal práci na téma budoucnosti eurozóny.

Christopher Dembik vystudoval fakultu mezinárodních studií na Sciences Po Paris. Jeho rodným jazykem je francouzština, ale mluví také dobře anglicky a španělsky a domluví se trochu hebrejsky.

Globální online investiční banka

Skupina Saxo Bank, specialista na multi-asset obchodování a investice, nabízí kompletní sadu obchodních a investičních nástrojů, technologií a strategií. Už téměř 25 let poskytuje jednotlivcům i firmám přístup k profesionálnímu obchodování a investicím prostřednictvím svých technologií a zkušeností. Mnohokrát oceněné obchodovací platformy jsou dostupné ve více než 20 jazycích a jsou využívány více než stovkou finančních institucí na celém světě. Saxo Bank byla založena roku 1992, sídlí v Kodani a zaměstnává 1500 lidí ve finančních centrech po celém světě, včetně Londýna, Singapuru, Paříže, Curychu, Dubaje a Tokia.

Více informací na:www.saxobank.cz

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Daňové přiznání v roce 2020 i za rok 2019. Změny kvůli koronaviru, platby daní 2020, vysvětlení pojmů i povinností, formuláře zdarma.

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Daň z příjmů v roce 2020, změny kvůli koronaviru i daňové přiznání za rok 2019

- 2025 - Rok 2025. Co nového bude v roce 2025 ve financích?

- Daň z příjmů fyzických osob ze závislé činnosti za rok 2019 a v roce 2020, změny při podání daňového přiznání za rok 2019 kvůli koronaviru

- Akcie ve světě - hodnoty indexů

- Index PX, Burza Praha - historie, vývoj

- Akcie ve světě - grafy indexů

- Kalkulačka BMI - Body Mass index

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Kalkulačka silniční daň - výpočet silniční daně za rok 2020

Prezentace

16.04.2025 5 Xiaomi telefonů, které jsou teď v Česku za…

16.04.2025 Jak investovat v době nejistoty?

16.04.2025 Daňový lexikon pro začátečníky: Praktický…