Nejlepší ropná akcie – část první, peníze pálící

Na stránkách Fool.com se objevil článek s nadpisem, který jsem si vypůjčil i já. Čekal jsem spíše jen krátkou úvahu založenou na nějakém jednoduchém valuačním násobku. Naštěstí jsem se hrubě mýlil, protože zmíněný článek obsahoval celou řadu relevantních informací a dat. Podívejme se na ně a na příběh, který mohou vyprávět.

Začněme pohledem na současnou ziskovost sektoru. Následující tabulka porovnává hrubé marže (tj. marže počítané ze zisků po odečtení přímých nákladů), EBITDA marže (tj. marže provozního zisku před odpisy) a marže čistého zisku. Vše jsou současné hodnoty vs. desetiletý průměr. U hrubých marží můžeme v celku konstatovat, že jsou většinou blízko onomu průměru. EBITDA marže a čisté marže jsou rozházenější, ale ani zde to nevypadá, že by se současná ziskovost ropných gigantů nacházela systematicky pod standardem posledního desetiletí. A jelikož se ceny ropy nyní nachází relativně nízko, musí být ziskovost srovnatelná s historickým standardem generována nižšími náklady a vyšší efektivitou.

Podle výše uvedeného se tedy zdá, že firmy jako BP, Total, či Chevron se na současné prostředí relativně nízkých cen ropy dokázaly úspěšně adaptovat. Ziskovost je ale jen jednou polovinou fundamentální úspěšnosti firmy. Tou druhou (a často ignorovanou) je velikost aktiv (tj. kapitálu), kterou firma pro generování daných zisků potřebuje. Pokud budeme mít například dvě společnosti, které dosahují zisku 1 milionu Kč, ale první k tomu potřebuje aktiva za 10 milionů a druhá za 100 milionů Kč, je jejich úspěšnost bezesporu značně rozdílná. Jak jsou na tom v tomto ohledu ropné společnosti?

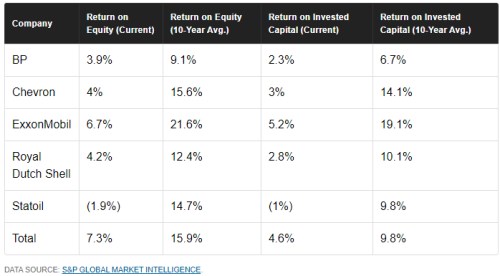

Druhá tabulka porovnává aktuální návratnost vlastního jmění ROE (poměr čistého zisku a vlastního jmění) s desetiletým průměrem, a to samé u návratnosti investic. Zatímco výše uvedená tabulka by naznačovala, že ropné společnosti hospodaří zhruba stále stejně, tato druhá tabulka už poskytuje obrázek mnohem chmurnější. Návratnosti jsou totiž bez výjimky níže, někdy razantně. Znamená to jediné: Sektor může zhruba vydělávat to, na co byl v posledních deseti letech zvyklý. Ovšem potřebuje k tomu mnohem více investic a kapitálu:

Tabulka nás může vést ještě k jedné detailnější úvaze: Možná, že sektor má nižší návratnost, než dříve, ale stále může vydělávat dost na pokrytí svého nákladu kapitálu. Pokud budeme předpokládat, že beta sektor se bude pohybovat nad jednou (přece jen jde o cyklické odvětví), požadovaná návratnost se může pohybovat od 8 % výše. ROE založené na ziscích (tj. ne na toku hotovosti) není sice ideálním měřítkem návratnosti, pokud se s ním ale spokojíme a porovnáme jej s oněmi 8 % plus, dojdeme k závěru, že všechny společnosti pálí investované peníze. Jinak řečeno, jejich návratnost kapitálu (v této fázi cyklu a dlouhodobého trendu) nepokrývá jeho náklad. Pohled na desetileté průměry naopak ukazuje, že odvětví tento náklad v historii v průměru pokrývalo s přehledem.

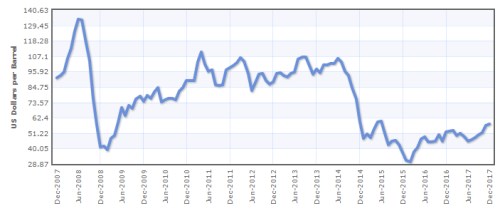

Dnešní WSJ píší o tom, že na trhu s ropou se stále více objevují predikce růstu cen na 80 dolarů za barel. V takovém případě by se ropa dostala poměrně vysoko nad hranici 50 – 60 dolarů za barel, která je podle mne těžce propustnou bariérou kvůli tomu, jak vypadají globální mezní náklady těžby. V pokrizových letech můžeme vlastně zhruba rozlišit dvě hlavní období: Ceny zhruba mezi 40 – 50 dolary za barel a ceny mezi 80 – 100 dolary za barel (viz graf). Opětovný posun na tu vyšší (nehodnotím nyní jeho pravděpodobnost) by pak jistě vyvolal velké změny ve výše uvedeném a hlavně v toku hotovosti ropných gigantů. Na něj se v rámci hledání nejlepší energetické akcie podíváme příště.

Zdroj: Index Mundi

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?