Není dirigent Libor jako dirigent Libor

V britském kontextu nás můžou zajímat přinejmenším dva Liborové: Libor Pešek, který byl v 80. a 90. letech oblíbeným dirigentem liverpoolské filharmonie, a pak Libor ve smyslu úrokové sazby. Šéf britského dohledového orgánu FCA Andrew Bailey včera ve svém projevu oznámil, že tlačí na tamější banky, aby zhruba do 5 let začaly jako základní referenční úrokovou sazbu používat něco jiného než právě Libor.

Pro britský – a zdaleka ne jen britský – finanční systém by odchod od Liboru znamenal zásadní změnu. Libor (London Interbank Offered Rate) je úroková sazba, o které si průměrná velká londýnská banka myslí, že by jí za tuto sazbu byly ostatní velké londýnské banky ochotny půjčit bez zajištění peníze na danou dobu v dané měně.

Libor v daném dni je tedy ve skutečnosti baterie několika desítek úrokových sazeb týkajících se několika různých splatností (od jednoho dne do jednoho roku) a řady významných světových měn. Jde o průměr odhadů zhruba dvaceti velkých londýnských bank. Publikuje se denně od roku 1984.

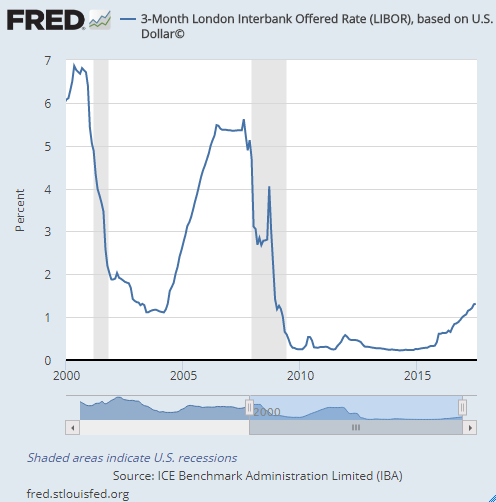

Příklad Liboru: 3M USD Libor

Význam Liboru tkví v tom, že je základem - můžeme říci jakýmsi dirigentem - pro stanovování klientské úrokové sazby u spousty finančních produktů, a to v Británii i leckde jinde. Odhaduje se, že v dobách největší slávy Liboru na něj byly po celém světě navázány finanční nástroje v celkovém objemu kolem 350 bilionů (tj. tisíců miliard) dolarů.

Například na Libor navázaná úvěrová úroková sazba se zpravidla stanovuje jako (v čase se měnící) Libor plus (v čase neměnná) marže, která vyjadřuje, o kolik je pro banku úvěr danému dlužníkovi rizikovější než stejný úvěr poskytnutý průměrnou londýnskou bankou průměrné londýnské bance.

Úvěr třeba v dolarech může být úročen šestiměsíčním USD Liborem zvýšeným řekněme o marži 0.45 procentního bodu. Pokud by tedy banky chtěly přejít od Liboru na jinou referenční sazbu, musely by ve všech dotčených smlouvách nejen přeformulovat označení oné referenční sazby, ale velmi pravděpodobně i v příslušném rozsahu pozměnit výši neměnné marže.

Základní dlouhodobý problém Liboru je, že obchody, kterých by se sazby Libor měly týkat, ve skutečnosti kromě několika málo nejkratších splatností vůbec nebo téměř vůbec neprobíhají. Jedná se tedy o převážně hypotetické sazby, jejichž správnost nelze v praxi nijak ověřit.

Z tohoto problému pak plyne návazný problém podvodů: pokud nelze správnost čísla nijak ověřit a zároveň toto číslo hraje ve finančním světě velkou roli, šlo v minulosti o ďábelsky lákavý nástroj pro podvody a nekalé výdělky.

Pod dojmem skandálů na téma manipulace s těmito sazbami instituce EU připravily a v červnu 2016 uvedly do života nařízení, které přináší do světa Liboru a podobných referenčních indexů poměrně tvrdou regulaci a dohled podobně, jako je regulováno a dohlíženo vnitřní fungování samotných bank. (Na půdě Evropského parlamentu se přípravy tohoto nařízení velmi významně účastnil český europoslanec L. Niedermayer.) Toto nařízení však neřeší onen základní problém Liboru, tedy jeho hypotetičnost. A právě proto Bailey chce, aby britský bankovní sektor našel nějakou náhradu.

Sazby podobné Liboru, hrající velmi podobnou roli a trpící podobnými problémy existují i v mnoha dalších zemích světa. V USA je to federal funds rate (v klidných dobách je téměř rovna jednodennímu USD Liboru), v eurozóně je to Euribor (v klidných dobách je např. 3M Euribor téměř roven 3M EUR Liboru), v Polsku je to Wibor, v Maďarsku Bubor, v Česku Pribor. Podvody podobné těm s Liborem však u těchto jeho protějšků zaznamenány nebyly.

Bankovní sektory ve všech těchto zemích by velmi rády přešly na jiné, méně hypotetické referenční sazby, ale žádné použitelné alternativy obvykle nejsou k dispozici. Pokud se tedy na britské scéně odchod od Liboru skutečně povede, bude to pro další země vítaná inspirace.

I když možná bohužel těžko využitelná, protože jejich domácí finanční systémy mohou být oproti tomu britskému méně rozvinuté, takže řešení „po anglicku“ může být v jejich případě nedostupné.

Vedle zmíněné hypotetičnosti má Libor a obdobné sazby ještě problém černého pasažérství: každá banka, která přispívá svým odhadem do výpočtu sazby, za to nedostává nic navíc (snad kromě určité dávky prestiže), a ještě k tomu riskuje popotahování za podezření na podvody. Proto se jednotlivým bankám přispívat do výpočtu Liboru a podobným referenčních sazeb někdy moc nechce.

Tento problém nedostatečných výhod přispívání do výpočtu se jasně projevil například u Priboru tím, že skupina bank dodávajících své odhady do výpočtu se v minulých letech zmenšila z někdejších více než deseti bank na dnešních šest. A přesně před dvěma lety na chvíli hrozilo, že jich bude dokonce jen pět.

Michal Skořepa

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory