Strašáci roku 2017: Dluh jsi a v dluh se obrátíš

Rok 2016 byl bodem zlomu, zatímco rok 2017 ukáže, co je za horizontem. Platí to jak o politice, kde svět vstoupil do neznámých a nebezpečných populistických vod, tak o ekonomice. Tam, tvrdí Bank of America, znamenal letošek vrchol likvidity, nerovnosti, globalizace a deflace. Analýzu třinácti (nejen) s tím spojených rizik vám nabízíme v prosincové sérii. Dnes se zaměříme na všudypřítomné a narůstající zadlužení.

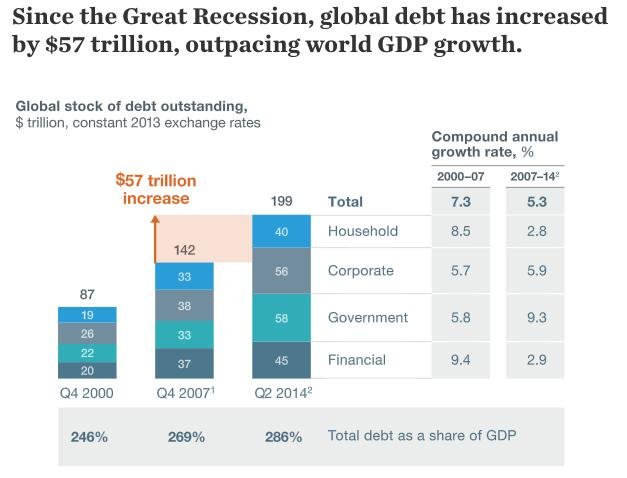

Odpovědí na globální dluhovou krizi byl dramatický nárůst dluhu prakticky ve všech oblastech a sektorech. Často citovaná studie konzultantů z McKinsey vyčíslila toto vytloukání klínu klínem mezi roky 2007 a 2014 na 57 bilionů USD. Vábení levné likvidity podlehly i před krizí dluhem nepříliš ohrožené nervové uzly světového systému jako Čína, jejíž dluh se zečtyřnásobil. Přičteme-li k tomu fakt, že hlouběji do červených zapadla většina významných rozvinutých a rozvíjejících se zemí a že zadlužení domácností v části Evropy a Asie vystoupalo na nová maxima, představuje současný dluh hrozbu pro finanční stabilitu a hospodářský růst světa, varuje McKinsey.

Bobtnající dluhová bublina přitom jen tak nesplaskne, tvrdí ve svém nejnovějším investičním výhledu dluhopisový guru Bill Gross s poukazem na plánovanou fiskální expanzi v USA. Trump podle něj bude nejspíše ignorovat fundament problému a svým způsobem převezme štafetový kolík od centrálních bank. Čína – prostřednictvím hlásné trouby komunistické strany, deníku People's Daily – tento plán, respektive americký dluh ve výši 20 bilionů USD, v neděli zkritizovala coby hrozbu pro globální měnový a finanční systém (což je zasvěcenými popisováno jako vzkaz nastupujícímu americkému prezidentovi). I čínský dluh se přitom může stát černou labutí, která v příštím roce pohřbí globální ekonomiku, varuje Société Générale. Kruh se uzavírá.

Sečteno a podtrženo, dluh připomíná zhoubný nádor, který se zasvěcení snaží léčit tím, že jej poctivě ignorují. Podobný přístup se nevyplácí, často kvůli tomu ostatně dokonce tekla krev. A přestože k tomu zřejmě v příštím roce nedojde, na chorobopisu se v příštích měsících nic ne(z)mění.

Michala Moravcová (BOSSA)

Studie McKinsey nastavila světu zrcadlo zejména v tom, že ukázala, že globální dluh roste mnohem rychleji než ekonomika. Jen pro představu, vládní dluh USA vzrostl po krizi ze 76 % na 104 %. Rostoucí zadlužení se zatím nejeví jako problém, protože jsou úrokové sazby na historických minimech; některé státy si dokonce půjčují při záporných sazbách.

Proč tedy dělat bolestivé reformy, když dluh nic nestojí a je politicky (před voliči) mnohem průchodnější? Odpověď je jednoduchá – problém nastane, jakmile začnou růst sazby a s nimi náklady na obsluhu dluhu. To bude platit nejen pro státy, ale (a zejména) pro spotřebitele a firmy. Tento scénář je sice v horizontu příštího roku málo pravděpodobný, ale na jeho závažnosti to nic nemění.

Michal Kozub (Home Credit)

Celý systém je stabilní jako jeho nejslabší článek. Pokud tedy bude zadlužení růst rovnoměrně ve většině zemí, není to tak kritické, jako když se některé země "utrhnou". Pokud se ohlédneme zpět, málokterá země se z uplynulé dekády skutečně poučila. V době současného ekonomického boomu většina států stejně nedokáže držet vyrovnaný rozpočet, natož přebytkový.

Opět platí, že si žádná země netvoří finanční polštář na to, aby ztlumila ochlazení ekonomiky, které ze své podstaty prostě jednou musí přijít. Stejně tak spotřebitelé pokračují v zadlužování, což je ale vyvoláváno i tím, že ekonomická krize nesfoukla (celou) realitní bublinu. Ta stále existuje a hlavně v západní Evropě panuje velké riziko, že problémy realitního trhu budou eskalovat.

Catherine Yeung (Fidelity International)

Zadlužení v Číně výrazně narostlo, a to jak veřejné, tak soukromé. Vedle samotné míry zadlužení roste i podíl problémových, nesplácených úvěrů (NPL) v bilancích bank. Tyto úvěry jsou problémem například v případě státem vlastněných firem. Celá tato oblast vyžaduje konsolidaci, je ale otázka, jak se k tomu postaví vláda.

Očekáváme nárůst počtu bankrotů v celé ekonomice. Stojí ale za to připomenout, že právě defaulty mohou přispět k postupnému uzdravení díky tomu, že ubude neefektivních firem. Uměle udržovaná poptávka v Číně a uvolňování podmínek pro úvěrování vedly k obrovským investicím do projektů, jejichž návratnost byla přinejmenším diskutabilní. To ohrozilo inovace, pomohlo to rozvinout rozsáhlé korupční mechanismy a tak dále. Výzva je to obrovská, protože zhruba 100 největších státních společností v Číně odpovídá svou velikostí celé ekonomice Japonska.

Vladimír Vaňo (Sberbank)

Analýzy třetích stran, v tomto případě McKinsey, nekomentuji, dovolte mi ale krátkou bilanci působení dvou významných centrálních bank v době po krizi. Obě totiž svými programy na podporu ekonomiky zvyšovaly a zvyšují ochotu různých ekonomických subjektů se zadlužovat.

S výhodou generála po bitvě lze konstatovat, že na konci období bezprecedentně uvolněné měnové politiky Fedu je americká míra nezaměstnanosti 4,6 %, tedy nejnižší od srpna 2007 (pro připomenutí, první varovné signály z trhu sekuritizovaných nebonitních hypoték přišly právě v létě 2007, v prosinci toho roku začala v USA recese). Míra inflace je nejvyšší od podzimu 2014, jádrová inflace je již nad 2 %.

Pokud jde o ECB, jejímž jasným cílem je udržení inflace nižší, ale blízké 2 % (což implicitně znamená i vyhnutí se deflační spirále), lze po více než roce a půl od začátku kvantitativního uvolňování měnové politiky konstatovat, že jádrová inflace, která v úvodu roku 2015 klesla až na 0,6 %, postupně zrychlila blíže k 1 %. Jak soustavně opakuje prezident Mario Draghi, měnová politika sama o sobě není všelékem, podpora evropské ekonomiky vyžaduje i příspěvek ze strany fiskální politiky, zejména pokud jde o strukturální reformy, jakož i zefektivnění fungování společného trhu v rámci eurozóny.

.

13 strašáků roku 2017 (5. díl): Akciová korekce na obzoru? Nervy investorů možná (ne)vydrží

Rok 2016 byl bodem zlomu, zatímco rok 2017 ukáže, co je za horizontem. Platí to jak o politice, kde svět vstoupil do neznámých a nebezpečných populistických vod, tak o ekonomice. Tam, tvrdí Bank of America, znamenal letošek vrchol likvidity, nerovnosti, globalizace a deflace. Analýzu třinácti (nejen) s tím spojených rizik vám nabízíme v prosincové sérii. Dnes se zaměříme na akcie a na to, zda nervy investorů vydrží další rok.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Státní dluh - Vývoj výše státního dluhu

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Nezaměstnanost v ČR, vývoj, rok 2020, Míra nezaměstnanosti v %

- Příspěvek na bydlení v roce 2021 - Kalkulačka

- Čísla účtů pro placení daní v roce 2020

- Daň z nemovitosti - daň z nemovitých věcí v roce 2020

- Kalkulačka přídavků na děti pro rok 2020 - Máte po zvýšení životního minima nárok na přídavky na děti? Kolik dostanete?

- Minimální mzda v roce 2021, 2020 i v minulosti, vliv na zaručenou mzdu

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Odstupné pro rok 2020 - online kalkulačka. Na jaké odstupné máte nárok?

- Náhrada mzdy za karanténu nebo nemoc v roce 2020 - Kolik peněz dostanete za prvních 14 dnů?

Prezentace

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory