Býčí maraton pokračuje

Výhled pro akciové trhy do konce roku 2016

Peter Garnry, vedoucí kapitálové strategie Saxo Bank

Býčí trh trvající již 91 měsíců je téměř jako parazit a stále se ho nějak nemůžeme zbavit. Ať na něj házíme cokoliv (Brexit, zpomalení v Číně, záporné sazby, bankovní krize v Evropě, krize rozvíjejících se trhů, nízké ceny ropy, geopolitické konflikty...), stále neúnavně přináší nová historická maxima. Mimořádně zajímavé listopadové prezidentské volby ve Spojených státech jsou za dveřmi, podobně jako pravděpodobné zvýšení úrokových sazeb ze strany Fedu, a globální akciové trhy vstupují na další neznámé bitevní pole.

Přežije opět býčí trh?

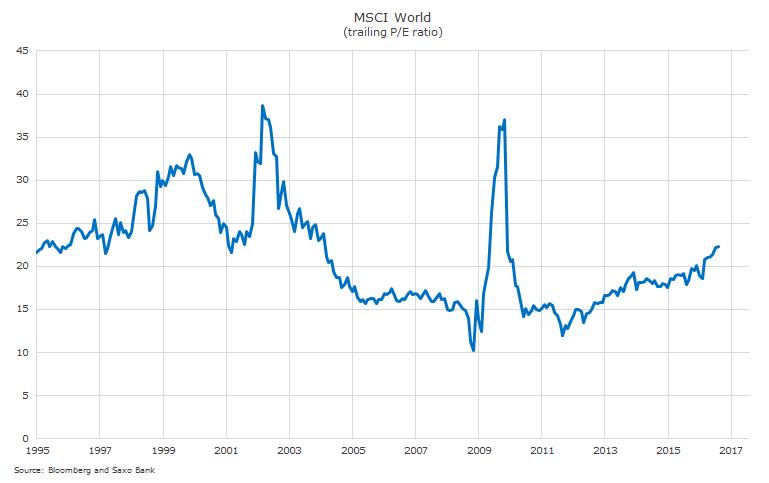

Albert Einstein kdysi řekl, že všechno je relativní. Je to sice starý citát, ale dobře se hodí k současné rétorice na finančních trzích. Vzhledem k prodlouženému býčímu trhu akcií a nepochybně vysokým oceněním Světový index MSCI je oceněn na 22,6násobek historických výnosů bezprecedentní akomodativní měnové politiky zřejmě nabouraly historické vztahy na finančních trzích.

To, co samo o sobě vypadá jako vysoké ocenění, není nic ve srovnání s obrovskou bublinou, která existuje na trzích vládních dluhopisů, kde se průměrný desetiletý výnos G7 pohybuje kolem 53 bazických bodů. V tomto světle se jeví globální akcie (výnos 2,6 %) jako dobrý kšeft. Naše modely alokace aktiv jsou stále dlouhé na většině akciových trhů a podle našeho názoru akcie, společně s nemovitostmi, zřejmě nabízejí nejlepší poměr riziko-výnos na globální bázi. Největší riziko je určitě na dluhopisových trzích.

Připraveni zvyšovat

Každá akce má reakci. Bublina ve vládních dluhopisech vytvořená centrálními bankami neexistuje izolovaně. Vzhledem k tomu, že vlády zvýšily zadlužení pro kompenzaci slabé poptávky soukromého sektoru, firmy a domácnosti se dostaly do mnohaletého procesu oddlužování, který ve Spojených státech již skončil, ale v Evropě pokračuje.

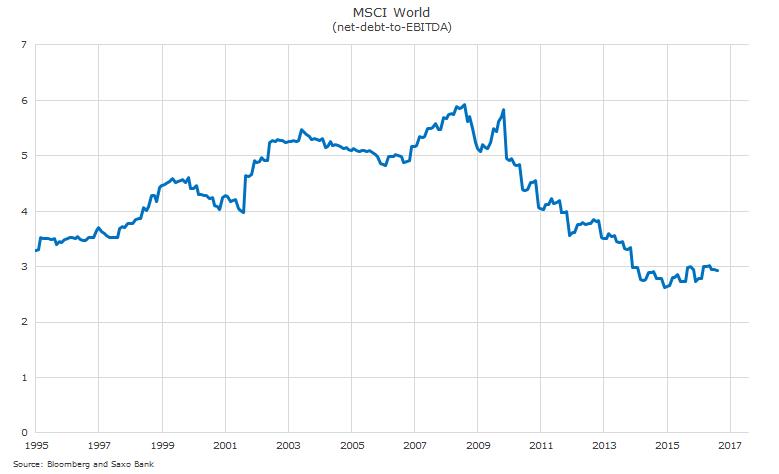

Jak vidíte na níže uvedeném grafu čistého úročeného dluhu na EBITDA mezi společnostmi MSCI World, oddlužování v sektoru globálních firem skončilo někdy koncem roku 2014. Dnes jsou poměry dluhů mezi společnostmi nižší než v období mezi lety 1995 a 2011, kdy bylo korporátní dluh na vrcholu.

K 23. září 2016 je 59% pravděpodobnost, že Fed v prosinci zvýší úrokové sazby. Fed chce sice před zvýšením sazeb více důkazů, ale svět je připraven. Inflace ve Spojených státech dosahuje přes 2 % (kromě situace, kdy se měří na jádrovém indexu PCE) a ekonomika vykazuje téměř plnou zaměstnanost. Také v Evropě klesá míra nezaměstnanosti a evropské firmy jsou nejméně zadlužené za posledních dvacet let. Malé zvýšení sazeb nemůže korporátní sektor nijak ohrozit.

Hodnota hlasu

Rozhodující obrat v americké politice by mohl přinést 8. listopad 2016, pokud Donald Trump vyhraje volby vytyčí nový směr pro republikánskou stranu a změní status quo. Akciový trh může zpočátku reagovat vyděšeně, ale mohl by se vrátit v celé své slávě, pokud Trump spustí program velkých fiskálních stimulů, aby nastartoval ekonomický růst. Pokud zvítězí Hillary Clintonová, budeme mít ještě více toho, co tu bylo dosud, a akciové trhy budou jásat ne proto, že to je dlouhodobě lepší volba, ale prostě proto, že akciové trhy mají rády nízké riziko.

Ať už je výsledek jakýkoliv, americké prezidentské volby, doufejme, povedou k novému programu s větším impulsem z hlediska fiskálních opatření, což je zoufale potřeba, když celý svět bojuje s nízkým růstem produktivity a slabou poptávkou.

V historii nejsou žádné přesvědčivé důkazy o tom, že se akciové trhy chovají jinak podle toho, kdo zvítězí v boji o Bílý dům. Je to samý hluk a žádný signál. Ale jedna věc je jistá: Ať už dostaneme Clintonovou nebo Trumpa, v odvětví zdravotnictví nastoupí vláda tvrdé ruky se zvýšenou kontrolou cen léků a přebujelé inflace výdajů na lékařskou péči, kterou zažívaly Spojené státy uplynulých třicet let. Pokud zvítězí Trump, finanční společnosti půjdou pravděpodobně do výprodeje, zatímco vítězství Clintonové pravděpodobně povede k pozitivnější reakci, jednoduše proto, že Clintonová reprezentuje establishment.

Výnosy se musí vrátit

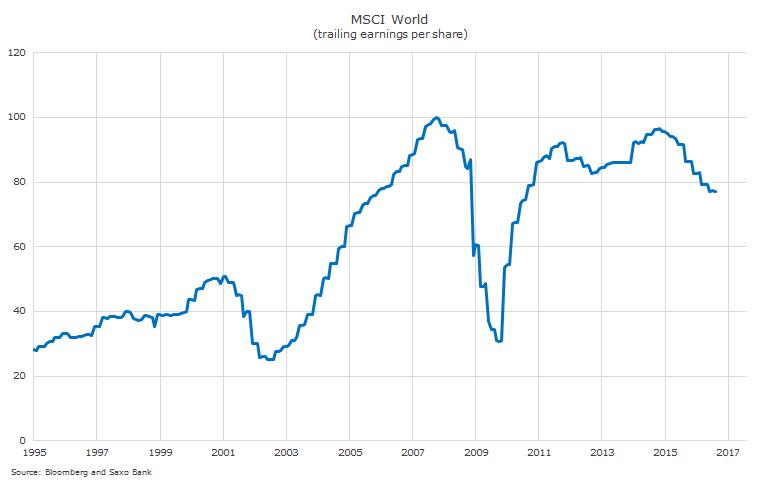

Globální akciové trhy jsou z hlediska výnosů v recesi (dvě období čtvrtletních výkazů s negativním růstem výnosů) a investoři chtějí vidět změnu k lepšímu. Podle předpovědí analytiků by měly výnosy z globálních akcií prudce stoupat o 35 % během příštích 12 měsíců, neboť ceny ropy již nejsou břemenem a obchodně vážený USD se stabilizoval.

Mezi společnostmi S&P 500 se očekává, že během příštích 12 měsíců poroste výnos na akcii o 17 %.

Výnosy na akcii v indexu MSCI World klesly téměř o 20 % od konce roku 2014, kdy byly na vrcholu před zhroucením ropy. Ačkoliv většinu tohoto poklesu lze vysvětlit nižšími cenami ropy a silnějším americkým dolarem, také to pomohlo nafouknout oceňování akcií. Krátkodobě nám to vrásky nedělá, ale ve 3. čtvrtletí a znovu ve 4. čtvrtletí potřebujeme vidět návrat zpátky v globálních výnosech nebo budeme čelit poklesu v násobcích oceňování způsobeném fundamentálními faktory napříč globálními akciovými trhy.

Jak obchodovat akcie ve 4. čtvrtletí?

Vstupujeme do čtvrtého čtvrtletí s opatrností, ale uvědomujeme si, že náš model kopírující trend vysílá dlouhé signály na většině klíčových akciových trhů, s výjimkou indexu S&P/ASX 200. Vzhledem k blížícím se událostem obchodníci nemohou být laxní. Doporučujeme ve 4. čtvrtletí net long v akciích, ale investoři by měli být připraveni pružně reagovat.

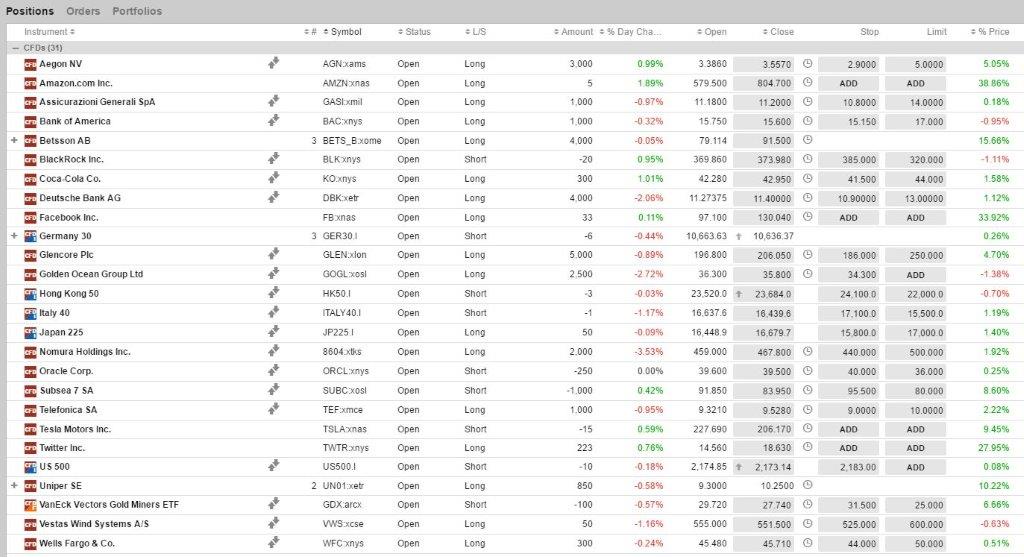

Na základě nedávných změn v komunikaci od Evropské centrální banky a Bank of Japan sázím výrazně na evropské pojišťovny, neboť tlak na výnosovou křivku a její zploštění je už možná za námi. Moje hlavní tipy jsou dlouhá pozice v Aegon (AGN:xmas) a Generali (GASI:xmil). Naše strategické dlouhé pozice v Amazon (AMZN:xnas) a Facebook (FB:xnas) se udržují, neboť věříme, že obě společnosti budou nadále překvapovat, navzdory očekávání.

Twitter (TWTR:xnys) byl dlouho ztracený, ale rodící se obrat začíná přinášet výsledky díky nedávným živým streamům NFL (Národní liga amerického fotbalu), které jsou výrazným a evidentním úspěchem. Fundamentální faktory u této společnosti se dramaticky zlepšily a tipujeme, že společnost bude nakonec kupována s výraznou prémií.

Výrobní aktivita v Číně se výrazně zlepšila od září roku 2015 podle indexu Li Keqiang Index, který sleduje roční míry růstu v dosud nesplacených bankovních úvěrech, výrobě elektřiny a objemu železniční dopravy.

Roční míry růstu indexu se v srpnu 2016 zvýšily meziročně na 9 % ze 1,2 % v září 2015. To vedlo k návratu akcií nastupujících trhů, těžebních společností a nedávno i v indexu Baltic Dry.

Příběh o čínském růstu vyjadřujeme našimi dlouhými pozicemi v Glencore (GLEN:xlon) a Golden Ocean Group (GOGL:xosl).

Akciové portfolio SaxoStrats (k 23. září)

O autorovi:

Peter Garnry, původem z Dánska, pracuje jako vedoucí kapitálové strategie Saxo Bank. V roce 2007 absolvoval Copenhagen Business School. Peter je autorem článků o aktuálním dění na amerických a evropských trzích. Pravidelně vydává také strategické investiční zprávy. Jako komentátor vystupuje na televizních stanicích včetně CNBC nebo Bloomberg.

Saxo Bank, specialista na multi-asset obchodování a investice, nabízí kompletní sadu obchodních a investičních nástrojů, technologií a strategií. Plně licencovaná a regulovaná banka umožňuje soukromým investorům a institucionálním klientům snadno obchodovat s více aktivy z jediného účtu na různých elektronických zařízeních. Mnohokrát oceněné obchodovací technologické platformy jsou dostupné ve více než 20 jazycích a jsou využívány více než stovkou finančních institucí na celém světě. Saxo Bank také na vybraných trzích poskytuje tradiční bankovní služby prostřednictvím Saxo PrivatBank. Saxo Bank, která byla založena roku 1992, sídlí v Kodani a zaměstnává 1500 lidí ve 25 pobočkách na pěti světových kontinentech.

Globální online investiční banka

Globální online investiční banka

Saxo Bank je globální investiční banka specializující se na online obchodování a investice na mezinárodních finančních trzích. Saxo Bank umožňuje soukromým investorům a institucionálním klientům obchodovat s FX, CFD, cennými papíry, futures, opcemi a dalšími deriváty a poskytuje i profesionální správu portfolia a fondů díky svým online obchodním platformám oceněným řadou různých ocenění.

Více informací na: www.saxobank.cz

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

12.12.2024 Český trh zaplavily extrémně zlevněné Samsungy.

05.12.2024 K nejprodávanějšímu telefonu sezony tablet zdarma.

Okénko investora

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory