BlackBerry – úspěch, pád a spekulace

Překvapivě velký zájem nedávno vzbudily čtvrtletní výsledky společnosti BlackBerry. Není to sice „odvětvový“ typ akcie, o které se obvykle zajímám – parafrází klasika „nedovedu vysvětlit její byznys malému dítěti“. Příběh společnosti ale určitě zajímavý je. Už proto, že ukazuje, jak úspěch někdy jen předchází pád a dlouhověkost firem není v žádném případě zaručena.

Jak zde ohledně posledních čísel uvedli kolegové, „tržby kanadského výrobce chytrých telefonů BlackBerry se ve druhém finančním čtvrtletí meziročně propadly o 46,5 procenta na 490 milionů USD ... firma potvrdila, že uvede na trh svůj první telefon s operačním systémem Android od americké firmy Google. Společnost v letošním druhém čtvrtletí prodala 800.000 chytrých telefonů, zatímco ve stejném období loňského roku to bylo 2,1 milionu přístrojů“. Podle některých názorů se pak BB přes všechny pokusy s chytrými telefony nakonec přemění na čistě softwarovou firmu, která se bude věnovat hlavně oblasti zabezpečení.

BB tedy prochází hlubokou restrukturalizací a akcie firmy je horskou dráhou. V jejím případě tomu odpovídá i její beta. Ta totiž dosahuje výjimečně vysoké hodnoty 2,2. Jinak řečeno, podle systematického rizika je akcie více než dvakrát rizikovější než celý trh.

Zdroj: FT

Pohled na dlouhodobější vývoj tržeb a zisků společnosti radost v srdci investora jistě nevyvolá. O tom, zda realizované návratnosti ROE a ROI pokrývají požadovanou návratnost, zde nemá smysl uvažovat.

Zdroj: FT

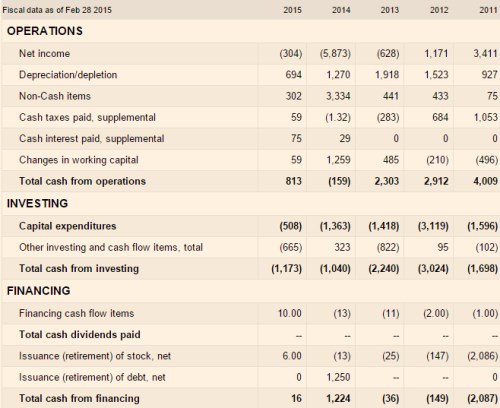

Tok hotovosti je podobnou horskou dráhou jako cena akcie. V roce 2014 se BB na provozní úrovni propadla do záporu, ve fiskálním roce 2015 už dokázala generovat 813 milionů USD. O tom, že by provozním tokem hotovosti ale dovedla pokrýt celkové investice, si ale může nechat už celé roky zdát (vyjma roku 2013, kdy byla cca na nule). Dividendy firma samozřejmě nevyplácí a nehýbou se ani jiné finanční položky, vyjma navýšení dluhu v roce 2014.

Zdroj: FT

Z výše uvedeného je tedy jasné, že volatilita toku hotovosti je na všech relevantních úrovních vysoká a o nějakém pozitivním volném cash flow pro akcionáře nemůže být zatím řeči. Pokud by tomu tak mělo být i nadále, má smysl uvažovat jen o likvidační hodnotě společnosti. Trh si akcií společnosti každopádně cení celkem na 5 miliard dolarů. To neznamená nic jiného, než že podle investorů začne firma někdy v budoucnu generovat a vracet akcionářům hotovost, jejíž současná hodnota se rovná oněm 5 miliardám dolarů. Požadovaná návratnost se přitom v tomto případě kvůli zmíněné vysoké betě pohybuje kolem 14,3 %. Jak bylo uvedeno výše, nyní firma žádný volný tok hotovosti nevytváří, její provoz naopak nestačí na pokrytí investic. Je tak v podstatě nemožné odrazit se od nějakých konkrétních čísel. Ale přesto můžeme jednoduchou perspektivu dát:

--S požadovanou návratností 14,3 % má současnou hodnotu 5 miliard například stabilní tok hotovosti ve výši 720 milionů dolarů ročně. Jinak řečeno, současná kapitalizace by byla ospravedlněna například ve chvíli, kdy by od příštího roku převýšilo provozní cash flow investice o 720 milionů dolarů ročně.

--Pokud by tento volný tok hotovosti rostl dlouhodobě o 5 %, firmě by stačilo, aby příští rok začínala asi s 470 miliony dolary. Čím déle začne společnost volné cash flow generovat, o to vyšší musí nakonec výchozí úroveň být.

--Firma měla v rozvaze ke konci posledního čtvrtletí asi 3 miliardy dolarů, dlouhodobý dluh dosahoval asi 1,3 miliardy dolarů a celkové závazky asi 2,3 miliardy dolarů. Relativně vysoká (čistá) hotovost svádí k tomu odečítat jí v podobných úvahách od kapitalizace (respektive jí přičítat k současné hodnotě toku hotovosti). Výše uvedené kalkulace ale její hodnotu v sobě mají, protože volné CF zahrnuje úrokové výnosy z této hotovosti (a požadovaná návratnost odráží rizikovost firmy tak jak je – tedy i s touto hotovostí). Pokud bychom se v našich úvahách vydali směrem hodnocení jednotlivých aktiv a závazků, v podstatě určujeme likvidační hodnotu firmy. Míchat volné cash flow a tento likvidační přístup ale dost dobře nejde.

Při vší nejistotě to tedy vypadá, že trh tak nějak počítá s tím, že BB začne v nepříliš vzdálené budoucnosti generovat volné cash flow v řádu desítek, či spíše stovek milionů dolarů. Pokud by jí to mělo trvat déle, bude to muset být už hodně stovek dolarů. Můžeme si tu hrát s aplikacemi oceňování opcí, ale žádnou přidanou informační hodnotu nám to nedá. Přeji firmě i jejím akcionářům, aby realita předčila jejich očekávání. A sám pro sebe si řadím akcii do kolonky přílišných spekulací.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

16.01.2025 Nejnadupanější telefon současnosti se začal…

27.12.2024 Stále více lidí investuje do bitcoinu.

Okénko investora

Štěpán Křeček, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Petr Lajsek, Purple Trading

Cena ropy prolomila klíčovou úroveň. Kolik si připlatíme za pohonné hmoty?

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI