Akcie Fresenius MC – buďme opatrní s tím, co si přejeme

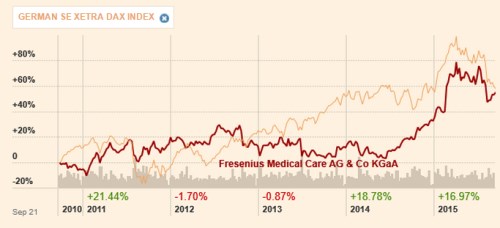

Včera jsem zde ve svém sloupku psal o německém trhu a o akciích firem, které mají vysoký podíl tržeb z USA. Tématu se podržím i v rámci pohledu na konkrétní společnosti, protože se domnívám, že pohled na německé investiční „spojky“ do USA je přinejmenším zajímavý. První na seznamu byla společnost Fresenius MC. Vývoj jejích akcií je v posledních pěti letech horskou dráhou - až do roku 2014 cena zhruba stagnovala, pak ale přišla prudká rally. V roce 2015 se pak dostavilo určité vystřízlivění. Cenová návratnost akcie je tak po pěti letech zhruba tam, kde celý trh. Pokud ale vezmeme v úvahu, že beta společnosti je na hodnotě 0,32, jde o hezký výsledek. Ovšem při pohledu na onu horskou dráhu bych byl trochu v rozpacích, pokud bych měl psát, že s akcií se pojí nízké riziko (jak by napovídala nízká beta):

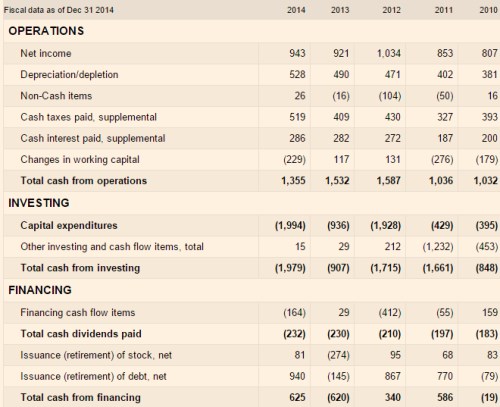

V letech 2010 a 2011 byla firma schopná generovat 1 miliardu eur na provozním toku hotovosti, pak si o 50 % polepšila, v roce 2014 ale tok hotovosti klesl na 1,355 miliardy eur. Z hlediska tvorby hodnoty pro akcionáře je klíčové, nakolik je daná firma schopná poplatit své investice provozním cash flow. U Fresenia je obrázek smíšený – od velmi dobrých poměrů provozního CF ku CapEx až po hrubou neschopnost poplatit CapEx vnitřně generovanou hotovostí (2014, či 2012). Do značné míry je to dáno i proměnlivostí investic.

Zdroj: FT

V podobných případech je dobré uvažovat o tom, jaký může být dlouhodobý standard investic a provozního toku hotovosti. Pomůže výhled managementu firmy (viz níže), vodítkem mohou ale být i dividendy - pokud předpokládáme, že management firmy se snaží vyplácet maximum generované hotovosti s tím, že chce mít dost prostředků i v letech, kdy investice vyskočí nahoru. Firma své dividendy soustavně zvyšuje, v roce 2014 dosáhly 232 milionů eur. Čistý dluh přitom dosahuje asi 7 miliard eur a EBITDA v minulém roce dosáhla si 2 miliardy eur, takže o nějaké dodatečné dluhové/hotovostní kapacitě tu můžeme hovořit jen těžko.

Pokud se tedy odrazíme od dividend, bude jednoduchá valuační úvaha vypadat následovně: Se zmíněnou velmi nízkou betou, rizikovou prémií trhu na 5,5 % a výnosech dlouhodobých Bundů na 0,7 % se bude požadovaná návratnost pohybovat na neuvěřitelně nízkých 2,41 %. Pro srovnání – US desetileté dluhopisy nyní vynáší 2,15 %, mexické 3,5 % a brazilské 5,6 %.

Pokud by dividenda už nikdy nerostla (a ani neklesala), je její současná hodnota je 9,6 miliard eur. Kapitalizace firmy je na 21,9 miliardách eur. Je ale pochopitelné, že nulový růst by byl u podobné společnosti příliš velkým pesimismem.

Trh podle současné kapitalizace implicitně čeká, že dividenda poroste dlouhodobě o 1,3 %. To se také může zdát jako nemístně pesimistické číslo (a akcie jako jasná hodnotová příležitost), ale nesmíme zapomínat na onen „detail“ ve formě velmi nízké požadované návratnosti. S CoE ve výši 2,41 % se dají dělat valuační divy – i malé změny nízkého očekávaného růstu vedou k obrovským skokům v odhadovaných hodnotách. I přes zmíněnou betu tak akcii pasuji na jednoznačnou adrenalinovou sázku (na ní konec konců ukazuje i cenový vývoj posledních dvou let).

Výhled od firmy

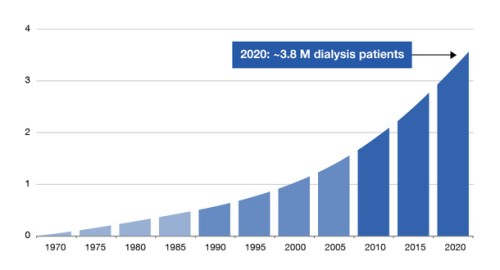

První z následujících dvou grafů ukazuje firmou očekávaný vývoj počtu pacientů, kteří budou potřebovat léčbu dialýzou. Při pohledu na prudce rostoucí křivku mohou investoři jásat. Pokud se ale na chvíli oprostíme od myšlenkových investičních filtrů, asi se budeme ptát, zda obrázek není spíše smutný. Vlastně ani nemusíme. Za tímto vývojem by totiž měly do značné míry stát faktory typu obezita, cukrovka, či vysoký krevní tlak. Přejme si tedy, aby se projekce firmy nenaplnily.

Zdroj: FMC

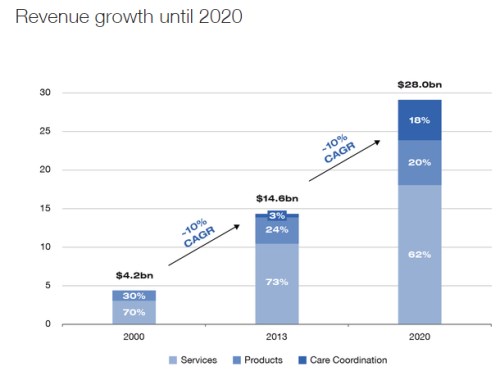

Podle posledního grafu dosáhla firma mezi lety 2000 – 2013 průměrný růst tržeb ve výši 10 %. A podobný výkon by podle managementu měla podávat až do roku 2020. Takový růst tržeb ještě neznamená, že stejným tempem budou růst zisky a hlavně volný tok hotovosti. I tak se ale podle tohoto scénáře zdá, že výše odvozená laťka pro růst dividend ve výši 1,3 % není mírně řečeno nepřekonatelnou překážkou. Podle těchto čísel by to vše mělo růst až do nebe. Jak jsem ale naznačil výše, je to trochu problematický růst, který mi připomíná onu radu: „Buďte opatrní s tím, co si vlastně přejete“.

Zdroj: FMC

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria Online je investiční portál s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory