Zúfalé centrálne banky

![]() Včerajšie obchodovanie prinieslo pomerne rezký pokles amerických akcií, ktorý bol podľa dobrého zvyku z veľkej časti skúpený, veď nič veľké sa nedeje. Dáta pracovného trhu boli pod očakávania (avšak posledné revidované výrazne nahor), sektor služieb ostáva v expanzii ale slabšej ako sa čakalo. Stále to však nie je katastrofa. Preto sú americké akcie vyššie ako včera večer a to napriek tomu, že euro sa výrazne prepadlo.

Včerajšie obchodovanie prinieslo pomerne rezký pokles amerických akcií, ktorý bol podľa dobrého zvyku z veľkej časti skúpený, veď nič veľké sa nedeje. Dáta pracovného trhu boli pod očakávania (avšak posledné revidované výrazne nahor), sektor služieb ostáva v expanzii ale slabšej ako sa čakalo. Stále to však nie je katastrofa. Preto sú americké akcie vyššie ako včera večer a to napriek tomu, že euro sa výrazne prepadlo.

Ekonomika eurozóny je naďalej v horšom stave ako sa čakalo, sektor služieb si v marci mierne pohoršil. Eurozóna ostáva v recesii, o EÚ to zatiaľ nemožno hneď povedať, pretože UK sa možno udrží v stagnácii (Markit odhaduje 1Q2013 na minimálny rast, nie pokles). I tak je to však veľká bieda a keď si eurozónu a jej výsledky spojíme s kapitálovými kontrolami na Cypre, vyjde nám dôvod, prečo napriek výrazne padajúcim výnosom periférie (Taliansko aj Španielsko) vidíme veľký pokles eura, ktoré má na dohľad tohtoročné minimá.

Zaujímavejší je preto väčší obrázok, tento týždeň zasadajú tri zo štyroch najpodstatnejších centrálnych bánk sveta. BoJ už ukázala rozhodné kroky smerom k väčšiemu spojeniu vlády a centrálnej banky s cieľom zvýšiť infláciu a rast. Avšak aj ECB a BoE už musia prejsť od slov k činom, pretože je veľmi pravdepodobné, že časy premýšľania, plánovania, varovaní, slovných intervencií a naznačovania už končia. Svedčí o tom aj klesajúca dôvera fondov v "čarovnú schopnosť" ECB udržať euro pokope. Očakávania od ECB a BoE v porovnaní s BoJ sú samozrejme nižšie. ECB počas minulého zasadnutia diskutovala o znížení sadzby, BoE zase opäť videla hlasovanie guvernéra za zvyšovanie QE (viac členov však bolo za ponechanie objemu). Pozornosť sa bude sústrediť na tlačovku ECB, kde už naposledy bolo naznačené, že rastie tlak na ECB aby opäť uľavila ekonomike (keďže politici sú neschopní). Ak by sa potvrdilo, že ECB pracuje na programe, ktorý zväčší objem úverov a zníži náklady financovania malých a stredných podnikov, mohli by sme vidieť zatváranie krátkych pozícií na eure a rast k úrovni 1.2890. Nie je možné ani vylúčiť zníženie sadzieb, keďže sa o tom diskutuje. Stav ekonomiky sa zhoršuje, nezamestnanosť rastie a inflácia klesá. Hovoriť sa bude aj o Cypre a kapitálových kontrolách, lekcie pre riešenie podobných stavov v budúcnosti a zodpovednosť držiteľov dlhopisov a vkladateľov. Eurokrati sa dušujú, že Cyprus bol jedinečný prípad, avšak Moody's upozornila, že bankrot Cypru stále hrozí a dopad na ďalšie krajiny eurozóny by bol pre rating určite negatívny. Pokračujúci rozpor v hlasovaní BoE naznačuje možné zvýšenie QE v blízkom horizonte, avšak ťažko už na dnešnom zasadnutí. Prieskum úverových podmienok naznačil ďalšie zlepšovanie dostupnosti úverov pre domácnosti, ale nie pre malé a stredné podniky. Celkovo sa podmienky zlepšujú, ale nie je dopyt po úveroch. Je veľmi pravdepodobné, že BoE si počká na májový inflačný report a rozhodne sa, či ďalšia expanzia QE je na mieste.

Ak si do toho pripojíme slovník všetkých veľkých centrálnych bánk (vrátane Fedu), vidíme obrovské zúfalstvo. ECB chce urobiť všetko pre zachovanie eura, Fed chce ponechať QE čo najdlhšie a nakupovať dlhopisy bez ohľadu na zlepšujúcu sa ekonomiku, BoJ je už na úplne inej úrovni a po spojení dvoch programov nákup aktív (Rinban aj dlhodobé CP) a odstránení limitov na splatnosť dlhopisov už ostáva len nelimitované QE na spôsob a Fedu a nakoniec len rozdávanie balíkov peňazí na ulici. Infláciu chce Japonsko naštartovať stoj čo stoj. To chcú všetky CB. Je to veľká výhoda, hlavne pre vlády. Nejde len o rast aktív a efekt bohatstva (aktíva nesmú klesať na hodnote ak dlhy ostávajú vysoké, hrozí bankrot). Ide o to, že nové peniaze dostanú k dispozícii vybrané subjekty, ktoré nakúpia za staré nižšie ceny čím získajú a ostatné subjekty túto cenu zaplatia rastom svojich nákladov. Ide teda o skrytú formu zdaňovania (čo nie je nič nové, len to pripomeňme) pričom k týmto výnosom sa pripájajú aj vyššie daňové výnosy (ak ceny rastú, príjmy z DPH rastú tiež). Preto môže byť vláde ukradnuté, či ekonomika rastie len nominálne (cez vyššie ceny) alebo reálne (vyrobí sa viac). Daňové príjmy rastú a možno ich prerozdeľovať. Terajší peňažný systém je teda veľmi výhodný (pre niektorých). Tak výhodný, že spolu s možnosťou takmer neobmedzeného zadlžovania vytvoril ekonomické perpetuum mobile, ktoré malo také výsledky, že ho stálo za to udržiavať pri živote za každú cenu. Toľko milionárov a miliardárov nevytvoril asi nijaký podnikateľský plán. Nuž a perpetuum mobile sa teraz kazí a to je zlé. A nedarí sa ho opraviť, pričom snahy o jeho opravu môžu spôsobiť jeho úplne rozbitie. Preto to zúfalstvo. Taká BoJ sa už ani netvári, že je nezávislá (robí to, čo hovorí premiér). ECB zatiaľ hovorí že je. Uvidíme, či bude aj keď nastanú väčšie problémy (výpredaj periférnych dlhopisov, ktorý hrozí zo strany veľkých fondov).

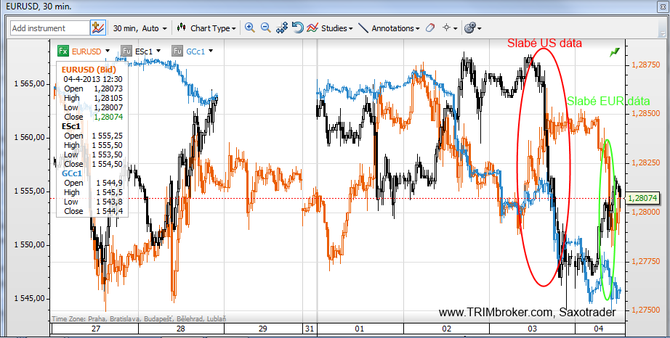

Kapitál si zatiaľ hľadá zhodnotenie a zjavne úplne mimo eurozóny. Vidíme pokles eura aj zlata a rast akcií. Amerických. Európske akcie rastú pomalšie. Na grafe nižšie vidíme vývoj na zlate (modrým), eure (oranžovým) a S&P500 (čiernym). Zlato bojuje o udržanie minuloročného dna, včera klesalo spolu s eurom, ale jeho rast nedokázalo využiť. Americké akcie naopak po včerajšom prepade po dátach dnes rástli aj napriek prepadu eura na nové minimá.

Autor: Tomáš Plavec | TRIM Broker, a.s. | Obchodovanie na burzách TRIM Broker

Další zprávy o bankách

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Spotřebitelské půjčky rostou nejrychleji na jižní Moravě, jih Čech "zaostává"

Tomáš Vrňák, Ušetřeno.cz

Levnější elektřina, dražší suroviny: Svátky se prodraží hlavně kvůli máslu

Martin Thienel, Kalkulátor.cz

Vojtěch Šanca, Delta Green

Základ flexibility: začít šetřit můžete hned teď, třeba i v bytě

Marek Pokorný, Portu

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Jiří Sýkora, Swiss Life Select

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla