Peníze pro banky jsou levnější, spotřebitelské úvěry pro klienty dražší. Proč?

Centrální banky se po celém světě snaží nastartovat ekonomiky probírající se z globální recese politikou levných peněz, která má zpřístupnit úvěry, zvýšit spotřebu a nastartovat agregátní poptávku. V České republice je však tento proces úspěšný pouze z části. Ačkoliv ČNB snížila v květnu svoji diskontní sazbu na historické minimum (0,75 %), ze statistických údajů popisujících tuzemský bankovní sektor vyplývá, že úrokové sazby spotřebitelských úvěrů nabízených našimi bankami neustále rostou. Ačkoliv v ekonomice existuje značný potenciál na vstřebání multiplikovaných prostředků z úvěrů domácnostem, vysoké sazby poptávku po úvěrech dusí. Proč tomu tak je?

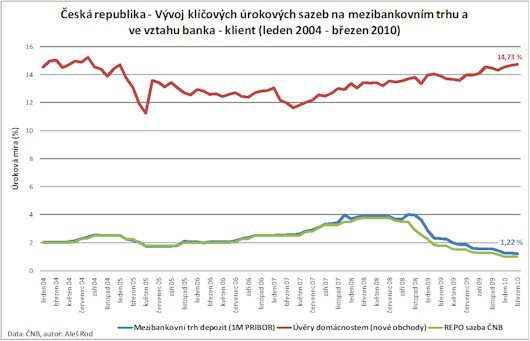

Začněme od začátku. Tím, jak banky úvěrují klienty, vytvářejí nové peníze. Proti těmto novým penězům musí banky držet část peněžních prostředků ve svých rezervách, tudíž je potřebují někde získat. První možností je půjčit si na mezibankovním trhu depozit. Zde si banky půjčují za referenční úrokovou sazbu, která se odvíjí od diskontní sazby centrální banky. V České republice je to takzvaná PRIBOR sazba (Prague Inter Bank Offered Rate), vztahující se k základní úrokové sazbě v ekonomice – REPO sazbě – stanovené Českou národní bankou. REPO sazba má v ČR dlouhodobě klesající trend, centrální bankéři, sledujíce plnění inflačního cíle, ji kontinuálně snižují od roku 2008. To ovlivňuje i mezibankovní trh s likviditou, na němž si mohou banky zajistit prostředky pro své operace. Cena těchto prostředků (placený úrokový náklad) proto klesá, jak můžeme vidět na grafu č. 1. Z obrázku jsou patrné rozevírající se nůžky mezi úrokovými sazbami na mezibankovním trhu a u úvěrů domácnostem. Ačkoliv peníze zlevňují, na spotřebu je banky půjčují dráže.

Graf č. 1 – Vlastní produkce z dat ČNB. www.bankovnipoplatky.com

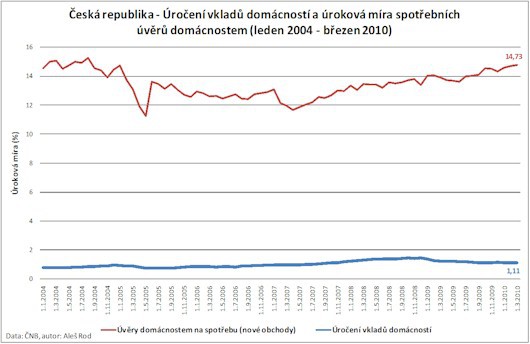

Druhou (přirozenou a logickou) možností, která se bankám nabízí, je využít k úvěrování prostředky od vlastních klientů. Tyto prostředky bance půjčuje každý z nás ve formě našich bankovních vkladů. Pro banku je cenou těchto peněz úroková míra, jež se nám počítá ze zůstatků na depozitních účtech a kontinuálně se na ně připisuje (nutno dodat, že u mnoha klientů nepokryje ani bankovní poplatky spojené s vedením účtu). Efektivní úroková míra z vkladů domácností se přes referenční sazby bank taktéž váže k PRIBOR, respektive REPO sazbě. Pokud se podíváme na souhrnnou úrokovou míru, jíž jsou úročeny bankovní vklady domácností, ta letos v březnu poklesla na své tříleté minimum – 1,11% p. a., což je nejméně od října 2007.

Graf č. 2 – Vlastní produkce z dat ČNB. www.bankovnipoplatky.com

Na grafu č. 2 jsou patrné rozevírající se nůžky úrokových sazeb – rostoucí úroková marže obchodů českých bank s domácnostmi.

Zjednodušeně řečeno, prostředky, které si banka půjčí (ať na mezibankovním trhu nebo od svých klientů), musí někde udat za vyšší úrokovou sazbu, musí vydělat. Podíváme-li se na trh spotřebitelských úvěrů domácnostem, které patří z pohledu klienta mezi nejběžnější úvěry (přeci jen, hypoteční úvěr si člověk nebere tak často), zde se to tuzemských bankám daří velmi dobře. Ve srovnání s okolními státy v Evropě jdou přitom české banky proti proudu, protože levnější peníze se v okolních státech promítají do výhodnějších úrokových sazeb nejen u hypoték (jak jsme informovali, ty v ČR taktéž klesají), ale i u spotřebních půjček. Proč ne u nás?

Nejčastějším zdůvodněním, které můžeme ze strany bank slyšet, je, že rostoucí úrokové sazby úvěrů zohledňují rizikovou přirážku, jinými slovy pojistku proti riziku, že některý z dlužníků – nemusíte to být právě vy – přestane splácet. Toto univerzální odůvodnění však stojí na hliněných nohou. Riziko, že banka jako věřitel odepíše některé své úvěry, existuje vždy a všude. K hysterickému předražování bankovních úvěrů ale není žádný důvod, tím spíš, že vývoj ztrátových úvěrů sektoru domácností v bilancích bank od října loňského roku (19,4 miliardy Kč) k letošnímu březnu výrazně poklesl (18,1 miliardy Kč)!

K tomu navíc připočtěme neoblíbené téma našich bank, bankovní poplatky. Na neúrokových čistých výnosech banky vydělávají desítky miliard ročně, které bankovním domům fakticky navyšují čistý zisk. Tyto prostředky by bankám rozhodně mohly posloužit k vykrývání případných ztrát z nedobytných pohledávek za dlužníky bank. To by ovšem snížilo zisky, potažmo dividendy.

Konzervativní jednání českých bankovních klientů odrážející se v neochotě měnit banku (například za banky s nulovými či nízkými poplatky) vyhovuje bankovním domům s jistým tržním podílem, který jim garantuje výrazné příjmy z bankovních poplatků. Z toho důvodu nemají potřebu riskovat, prát se o bankovní klienty tržními úrokovými sazbami úvěrů (tj. vycházejícími z tržních cen peněz), ale stačí jim hospodařit s danou poptávkou po drahých úvěrech, danými úrokovými výnosy (vzpomeňme na rozevírající se nůžky úrokové marže), podpořené neúrokovými výnosy z poplatků, a přesto generovat čistý zisk v desítkách miliard Kč a dělit jej na dividendách mezi akcionáře – ze zisků za rok 2009 vyplatí letos velká čtyřka (ČS, ČSOB, KB, UniCredit) svým matkám do zahraničí dividendy přes 30 miliard Kč.

Další zprávy o bankách

Poslední zprávy z rubriky Osobní finance:

Přečtěte si také:

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Černý pátek skončil, spotřebitelé utráceli více přes e-shopy, tržby v kamenných obchodech klesly

Štěpán Křeček, BHS

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Marek Pokorný, Portu

Tomáš Vrňák, Ušetřeno.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Lenka Rutteová, Bezvafinance

Oznámení o zvýšení důchodu přijde letos naposledy na papíru zdarma

Jiří Sýkora, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

I přes zdražení distribuce mohou domácnosti v roce 2025 ušetřit

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla