Americký oběd zadarmo a posun monetární politiky až k neutrálu?

Natixis zveřejnil obsáhlou analýzu a predikce pro příští rok. Nepřekvapivě se její velká část věnuje tomu, jaké dopady na ekonomiku a trhy by mohla mít politika nové americké vlády. Téma, kterému se tento týden věnuji detailněji i já, a které bude zřejmě na trzích kolovat ještě nějakou dobu. My se dnes podíváme na celkový pohled Natixisu na dění na trzích v příštím roce.

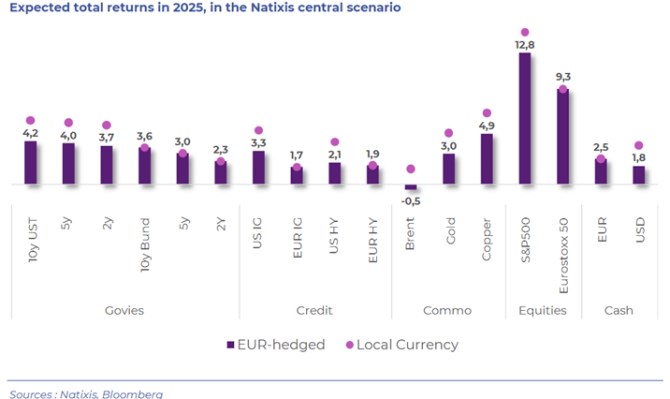

Podle banky by tedy americké vládní dluhopisy měly v příštím roce vynést 4,2 %. Pokud bychom předpokládali, že se růst reálného produktu bude pohybovat kolem 2 % a inflace něco nad nimi, tyto výnosy by zhruba odpovídaly nominálnímu růstu amerického hospodářství. Což je z mého pohledu docela smysluplný předpoklad (či výstup). Desetileté německé dluhopisy by měly nabídnout 3,6 % výnos. A jak v USA, tak v eurozóně, respektive Německu by měla být výnosový křivka už relativně slušně napřímena. Minimálně z pohledu předchozí dlouhotrvající inverze:

Zdroj: X

Jednoduchý predikční model by šel postavit prostě tak, že odhadneme reálný a nominální růst ekonomiky a z něj výnosy desetiletých vládních dluhopisů (viz výše). Výnosy akciového trhu bychom pak dostali jednoduše součtem těchto bezrizikových výnosů s (odhadovanou) rizikovou prémií akciového trhu. Ta se nyní pravděpodobně pohybuje níže, než je historický standard. Za něj já používán 5,5 %, třeba Goldman Sachs nyní hovoří o prémii ve výši 3 %. Ve výsledku bychom tak měli požadovanou návratnost akciového trhu mezi 7 – 10 %.

Pokud bychom pak počítali s nějakou slušnou efektivitou akciového trhu, měli bychom i odhad toho, co americký trh skutečně do roka vynese. Pokud by se totiž očekávaná návratnost trhu od té požadované odlišovala, investoři by již nyní akcie houfně kupovali, či prodávali. Jejich ceny by se tak měnily až do chvíle, kdy by se obě návratnosti vyrovnaly.

Natixis přitom pro americké akcie v příštím roce čeká návratnost téměř 13 %. Tedy vysoko nad ony odhady návratnosti požadované. Banka tak v podstatě říká, že investoři se jako celek nyní mýlí. Pokud by totiž měli stejný názor jako ona, už nyní by ve velkém akcie kupovali. Až do chvíle, kdy by jejich ceny vzrostly na úrovně implikující očekávanou návratnost odpovídající požadované. Jinak řečeno, nyní by podle Natixisu investoři v USA realizovali oběd zadarmo – vyšší než odpovídající kompenzaci za riziko. V případě eurozóny tomu už může být jinak – Natixis počítá s 9,3 % návratností akcií - s oněmi výnosy bundů by to implikovalo realizovanou rizikovou prémii ve výši 5,7 %. Což nemusí být daleko od požadované rizikové prémie.

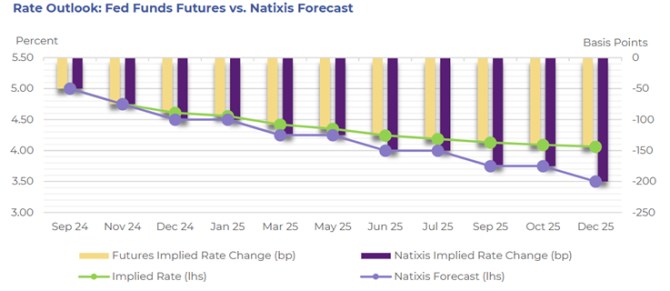

Pozornost investorů je i na straně predikcí hodně nasměrována směrem k monetární politice. K tomu připomenu, že u fundamentu nerozhodují sazby, ale právě dlouhodobější výnosy. Které mohou jít i opačným směrem, než sazby. Každopádně druhý graf ukazuje, že Natixis počítá s poklesem sazeb Fedu o celých 200 bazických bodů na 3,5 %. Jak jsem psal včera, to už jsou úrovně, které odpovídají některým odhadům sazeb neutrálních. Tj., monetární politika, respektive její kvalitativní část, by v USA podle tohoto scénáře mohla být ke konci roku již neutrální – nebrzdící.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- USD, americký dolar - převod měn na CZK, českou korunu

- ECB a posun k osvícené monetární politice

- ECB a posun k osvícené monetární politice

- Podle JPMorgan sazby dolů až v červnu, BofA čeká pro příští rok znatelné globální uvolnění monetární politiky (video)

- Co si trhy skutečně myslí o utahování americké monetární politiky

- Beckworth: Koronavirus a velké změny v americké monetární politice

- Bullard (Fed): Americká ekonomika a monetární politika v příštím roce

- Bullard (Fed): Americká ekonomika a monetární politika v příštím roce

- Solomon o americké ekonomice, vrcholu globalizace a zlomu v monetární politice - Víkendář

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Ali Daylami, BITmarkets