Příští rok sílící dolar a nové rekordy na amerických akciích? (Perly týdne)

S blížícím se koncem roku přicházejí stratégové s cíli pro index S&P 500 na konci roku příštího, Brian Belski z BMO Capital Markets hovoří o 6700 bodech s tím, že nahoru trh potáhnou zisky obchodovaných firem. Goldman Sachs věří v posilování dolaru k euru a v uzavírání růstové mezery mezi velkými technologickými společnostmi a zbytkem trhu.

Sílící dolar? Jak jsme ukazovali v jedněch z předchozích Perel týdne, podle Deutsche Bank je americký dolar (a také čeká koruna) jednou z fundamentálně nejdražších měn na světě. V následujícím grafu vidíme predikce Goldman Sachs týkající se kurzu dolaru k euru. Ekonomové této banky nečekají, že by americká měna měla slábnout, do konce příštího roku naopak predikují mírné posílení k měně evropské:

Nový rok, nové rekordy na americkém trhu? Brian Belski z BMO Capital Markets odhaduje, že index S&P 500 uzavře na konci příštího roku na 6700 bodech. Tahounem dalšího růstu cen akcií mohou podle něj být zisky obchodovaných společností, valuační násobky mohou naopak o něco klesnout. K tomu stratég věří v rozšiřování akciové rally na větší počet titulů. A to i díky tomu, že více firem bude dosahovat silnějšího růstu zisků.

Stratég Federated Hermes Phil Orlando hovořil o svém výhledu pro rok další, tedy 2026. Na Yahoo Finance uvedl, že je možné, aby index S&P dosáhl hodnoty 7500 bodů. Současnou výsledkovou sezónu hodnotí pozitivně, i když nebyla tak silná jako ta předchozí. Do cen akcií se podle něj bude výraznějším způsobem promítat politika nové vlády včetně té daňové. Ta by měla přispět k růstu ziskovosti obchodovaných společností, který s „odpovídajícím valuačním násobkem“ vede ke zmíněnému odhadu. Pro rok 2025 expert čeká, že index by měl dosáhnout na 7000 bodů.

Na Yahoo připomněli, že stejný cíl pro příští rok má třeba Ed Yardeni. Ředitel společnosti Solidarity Capital Jeff McClean pak uvedl, že Trumpovo zvolení má různé dopady na různé sektory, čekat se mimo jiné dá vyšší aktivita v oblasti fúzí a akvizic. Ta se již nyní promítá do cen některých finančních titulů. „Nevrátí se to ale zpět do roku 2021, kdy investiční bankéři prožívali nejlepší období svého života.“

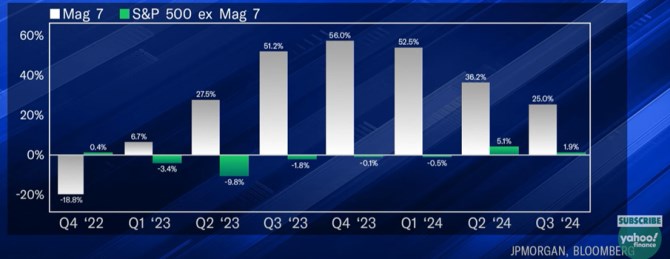

Podle McLeana chce nyní Fed trochu tlumit nadšení na trzích a naznačuje tak, že věci se nepohybují směrem k „úvěrům zadarmo“. Rizikem je podle experta stále inflace. Tedy to, že by nepokračovala ve svém poklesu a obrátila směrem nahoru. I McLean hovořil o dalším rozšiřování akciové rally na větší počet titulů za hranice úzké skupiny sedmi největších technologických firem. Proti ní by sice podle svých slov nesázel, „zejména v oblasti umělé inteligence,“ ale nemá zde obecně žádná velká očekávání ohledně dalšího růstu. Následující graf ukazuje vývoj ziskovosti této skupiny a zbytku trhu:

Zdroj: CNBC

Mizející růstová prémie: Hlavní stratég pro americké trhy Goldman Sachs David Kostin se domnívá, že „růstová prémie“ pozorovatelná u některých akciích na americkém trhu se bude pravděpodobně snižovat. Na CNBC stratég vysvětloval, že v roce 2025 by se totiž měla prudce uzavírat doposud existující mezera mezi tempem růstu sedmi velkých technologických firem na straně jedné a zbytkem trhu na straně druhé. Sedmička technologií by si sice měla stále vést lépe než celý trh, ale rozdíl už nebude zdaleka takový jako v předchozích letech.

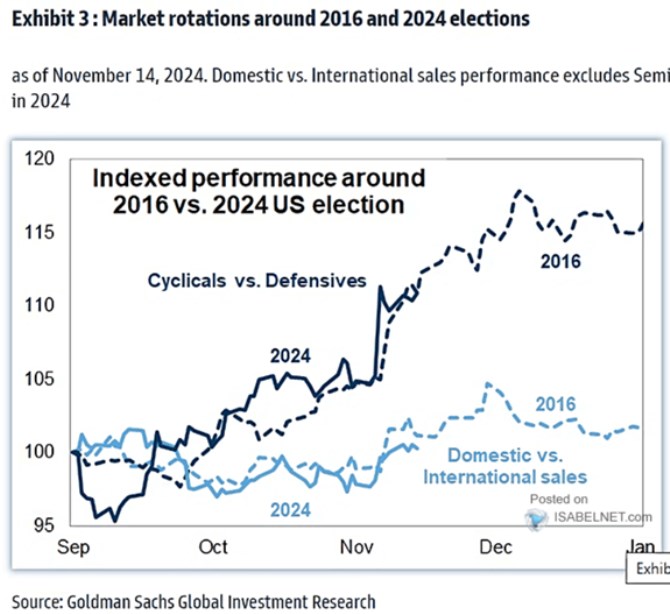

Kostin se domnívá, že s novou vládou a změnou v přístupu k regulaci se zvýší počet fúzí a akvizic. Celkově pak může být pro další dění vodítkem vývoj v roce 2016. A v následujícím grafu Goldman Sachs ukazuje letošní vývoj defenzivních a cyklických akcií a akcií v USA relativně k zahraničním trhům. To vše pak porovnává s vývojem v roce 2016, kdy akcie cyklických společností získávaly náskok před defenzivními tituly a kdy americké akcie po volbách získaly náskok před zbytkem světa:

Zdroj: X

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

Prezentace

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

18.11.2024 Nejlepší telefon za 2 990 Kč. Motorola má hit…

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

Okénko investora

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?