Rok slabšího dolaru a akcií menších firem, nebo „jeden pokles a dost“? (Perly týdne)

Standard Chartered Bank se domnívá, že rok 2025 by mohl být kvůli změně v monetární politice Fedu rokem slabšího dolaru. Na pokles sazeb v USA to vidí i John Taylor, Ed Yardeni to ale vidí na jeden pokles a pak dost.

Rok slabšího dolaru: Steve Englander ze Standard Chartered Bank hovořil na Bloombergu o tom, že letos by měly sazby v USA klesnout třikrát a příští rok by měly jít dolů o 1,25 procentního bodu. Podle něj není aktuálně recese pravděpodobná, inflace se ale pohybuje k cíli a Fed bude uvažovat o tom, jak moc musí být jeho politika v takovém prostředí utažená. V letošním roce bude klást ještě větší pozornost na návrat inflace k 2 %, příští rok už ale bude tento faktor hrát menší roli. Podle experta přichází rok slabšího dolaru, protože sazby se budou posouvat směrem k jejich neutrální úrovni a „Fed bude konvergovat k ostatním centrálním bankám“.

Bloomberg pokračuje s tím, že nyní ECB plánuje přechod na digitální euro, ale není jasné, zda by Němci takový krok uvítali. Podle Bloombergu je totiž Německo zemí, kde lidé stále rádi používají hotovost. V ní totiž probíhá asi polovina transakcí. V tuto chvíli přitom ECB nemá konkrétní časový plán zavedení digitálního eura, konec roku 2025 by měl uzavřít fázi přípravy na tento krok. A po ní se ECB rozhodne, zda v tomto směru pokračovat.

I John Taylor to vidí na snižování sazeb: Na CNBC byl hostem John Taylor ze Stanford University, který je známý zejména díky tzv. Taylorovu pravidlu. Ekonom v rozhovoru uvedl, že před pár lety americká centrální banka zaspala. Narážel tím na období rostoucích inflačních tlaků, na které ale Fed po nějaký čas nereagoval zvedáním sazeb a hovořil o tom, že jde pouze o přechodný jev. Jak vidí Taylor monetární politiku nyní?

Podle profesora Fed své váhání následně dohnal tím, jak prudce zvedal sazby. Nyní je jeho politika zhruba v pořádku. K tomu zdůraznil, že cíl inflace leží na 2 % a „bylo by ideální dostat se až k němu“. Vedení Fedu momentálně může tíhnout ke snižování sazeb, mělo by přitom brát v úvahu vývoj v celém světě a nezaměřovat se jen na aktuální situaci v americkém hospodářství. Taylorovo pravidlo by pak podle jeho tvůrce pomáhalo nastavit monetární politiku správně. K tomu ale dodal, že by toto pravidlo nemělo být používáno izolovaně jen ve Spojených státech, ale globálně, protože světová ekonomika je úzce propojená.

Taylor v rozhovoru uvedl, že podle něj by sazby mohly být nyní „o něco níže“. K nim se pak vyjadřoval i Ed Yardeni z Yardeni Research, podle kterého půjdou sazby pravděpodobně dolů v září, a to o 25 bazických bodů. Po zbytek roku už ale dolů nepůjdou. Inflace sice klesá, ale ekonomika si vede dobře a sazby nižší o 25 bazických bodů tak podle ekonoma odpovídají současné situaci a není třeba je posouvat ještě níže. Yardeni míní, že v sektoru zboží probíhá „růstová recese, služby vypadají dobře.“

V souvislosti se svým odhadem vývoje sazeb ekonom uvedl, že není tak nadšený výhledem pro akcie menších společností jako jiní. Pokud by totiž v tomto segmentu trhu mělo dojít k výraznějšímu a dlouhodobějšímu růstu, vyžadovalo by to zřejmě větší pokles sazeb. A jelikož Yardeni počítá letos jen s jedním, nevidí situaci u akcií menších firem tak optimisticky. Tento segment trhu má přitom ve svých cenách již odraženo dvojí či dokonce trojí snížení sazeb, míní expert.

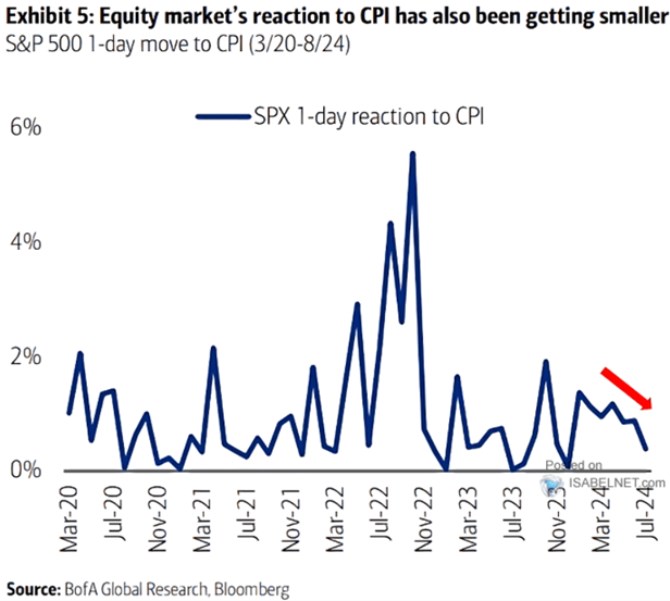

Akcie přestává inflace zajímat? Bank of America ukazuje v následujícím grafu sílu reakce akciového trhu na nově zveřejňovaná inflační čísla. Citlivost akcií na inflační data začala prudce růst v roce 2022, k jeho konci se opět snížila. V první polovině letošního roku byla opět o něco vyšší, ale jak píše BofA, „reakce trhu se snižují.“

Zdroj: X

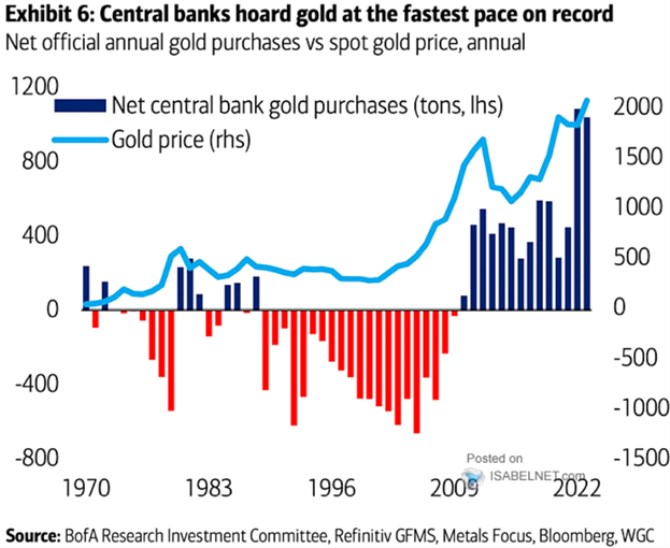

BofA také porovnává vývoj cen zlata s nákupy tohoto kovu centrálními bankami. Ty zlato od počátku devadesátých let v čistém vyjádření prodávaly, obrat nastal po roce 2009, kdy začaly postupně růst čisté nákupy.

Zdroj: X

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- Kalkulačka DPH - výpočet DPH pro rok 2019 i pro roky 1993-2018

- Dolar, Americký dolar USD, kurzy měn

- Dolar, Australský dolar AUD, kurzy měn

- Dolar, Kanadský dolar CAD, kurzy měn

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

Prezentace

18.11.2024 Nejlepší telefon za 2 990 Kč. Motorola má hit…

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

Okénko investora

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Radoslav Jusko, Ronda Invest

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?