Hvězdnou rally na bankách stáhla dolů politická nejistota. Tato panika ale může představovat příležitost

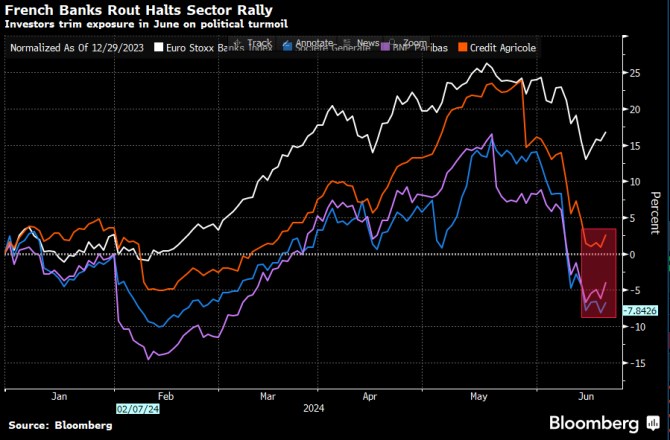

Letošní hvězdnou rally na bankách ohrožují francouzská politická rizika, ale přesto má toho tento sektor ještě hodně co nabídnout. Od té doby, co francouzský prezident Macron vyhlásil 9. června předčasné volby, akcie bank klesají a musely se vzdát pozice nejvýkonnějšího evropského sektoru roku. Investoři, které lákaly vysoké marže bank a vysoké dividendy, na ně nyní snižují svou expozici kvůli obavám z poklesu hodnoty velkých podílů bank na francouzských státních dluhopisech.

„Jedinými velkými úpravami, které jsme v tomto kontextu provedli, bylo snížení naší expozice na francouzské banky o 10 % až 15 %, abychom zvládli volatilitu portfolia,“ uvedl Gilles Guibout, portfolio manažer společnosti AXA Investment Managers.

Problém je v tom, že volební vítězství jak krajní pravice, tak i levice (obě uskupení vedou v průzkumech před Macronovou stranou a obě slibují větší výdaje) by mohlo dopadnout na už tak napjaté veřejné finance země a vést k vyšším nákladům na financování bank. Podle analytiků z Keefe, Bruyette & Woods by každé malé zvýšení sazeb krátkodobého financování mohlo francouzským bankám srazit výnosy zhruba o 2 %.

Tyto obavy vedly také k poklesu francouzských státních dluhopisů, z nichž podle Natixis Research držely tamní banky k prosinci přibližně 584 miliard eur. Největší expozici měla Société Générale, jejíž akcie byly zasaženy obzvláště silně, když v červnu klesly o 18 %.

„Myslíme si, že výprodej na francouzských bankách byl způsoben spíše makroekonomickými úvahami, jako jsou vyšší náklady na vlastní kapitál, vyvolané politickou nejistotou,“ domnívají se analytici Morgan Stanley Giulia Miotto a Vishal Shah, kteří mají na BNP Paribas a Societe Generale doporučení „equal-weight“ a Credit Agricole jako „underweight“. "Myslíme si, že dokud nebudeme znát výsledky voleb 7. července, zůstanou francouzské banky i nadále slabé."

Podle červnového průzkumu mezi správci evropských fondů Bank of America klesl podíl evropských investorů, kteří považují regionální banky za atraktivní, na 45 %, přičemž více než třetina jich nyní očekává, že se sektor dostane pod tlak. To vedlo k poklesu nadvážených pozic na čistých 5 % ve srovnání s 12 % v květnu.

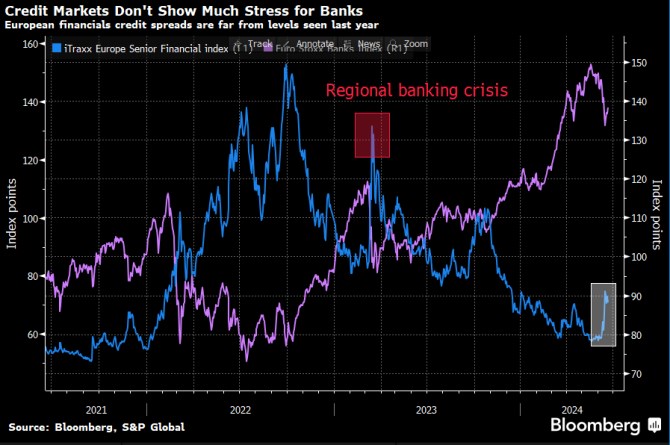

Na širších trzích je ale jen málo známek paniky. Riziková prémie francouzských dluhopisů oproti jejich bezpečnějším německým protějškům sice vzrostla na nejvyšší hodnotu od roku 2017, ale čtvrteční prodej francouzských státních dluhopisů zaznamenal solidní poptávku, a i když míra rizika nesplácení v této zemi vyskočila, zdá se být relativně omezená. Někteří obchodníci tak vidí potenciál pro oživení na bankovních akcií.

Také analytici se obecně zdráhají měnit své odhady, kdy na základě konsensu cílových cen dávají tomuto sektoru v průměru 21% potenciál růstu akcií. „Náš názor je, že politicky vyvolaný výprodej na francouzských bankách je přehnaný,“ říká analytik Jefferies Joseph Dickerson, který má nyní po upgradu u Credit Agricole doporučení „overweight“ na všech třech velkých francouzských bankách. Ve výsledcích očekává obrat tažený výnosy a také potenciální prospěch ze scénáře vyšších sazeb po delší dobu. I když tu jsou povolební rizika, jako je francouzská bankovní daň a oddálení evropské bankovní unie, která by mohla mít dopad na fúze a akvizice, jsou to podle něj překonatelné problémy.

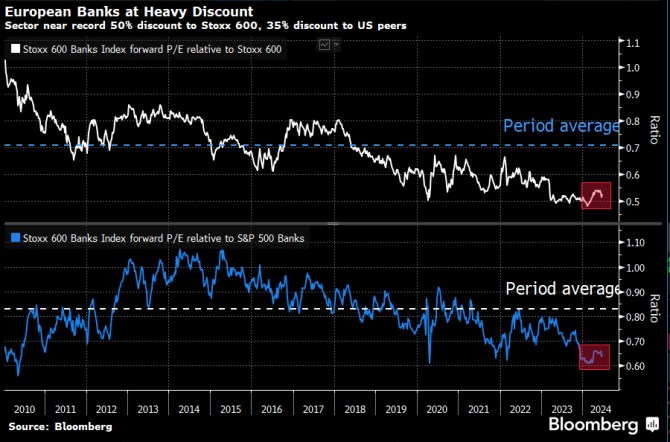

Pro ty, kteří hledají příležitost nakupovat v poklesech zůstávají valuace francouzských bank vzhledem k jejich historii nízké. Poměr forwardové ceny a zisku v tomto sektoru je v současné době asi na 7násobku. Prodávají se tedy s téměř 50% slevou oproti širšímu trhu. A dalším světlým bodem tohoto sektoru jsou kapitálové výnosy akcionářům. Analytici Barclays včetně Flory Bocahut očekávají, že banky, které v tomto regionu pokrývají, rozdělí v průběhu příštích tří let prostřednictvím kombinace dividend a zpětného odkupu akcií kumulativních 31 % tržní kapitalizace.

„Předpokládalo se, že politické riziko je poměrně nízké, ale posledních několik týdnů ukázalo, že to možná není pravda,“ říká Andrew Stimpson, vedoucí výzkumu evropských bank v Keefe, Bruyette & Woods. "Ale prozatím je to spíše hrbol na silnici než její konec."

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kurzovní lístek Komerční banka, Kurzovní lístky bank

- Kurzovní lístek UniCredit Bank, Kurzovní lístky bank

- Erste Bank ve Vídni - aktuální graf akcie Erste Bank ve Vídni v bodech

- Nejbližší banka, banky v ČR

- Kódy bank - Banky v ČR

- Kurzovní lístek Fio banka, Kurzovní lístky bank

- KOMERČNÍ BANKA - Akcie KOMERČNÍ BANKA aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- MONETA MONEY BANK - Akcie MONETA MONEY BANK aktuálně, kurzy Burza - akcie online

- ERSTE GROUP BANK A - Akcie ERSTE GROUP BANK A aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

- SWIFT kódy bank - BIC kód Banky k IBAN číslu účtu

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Ole Hansen, Saxo Bank

Šokující předpověď - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory