Americký akciový index S&P 500 pravděpodobně klesne minimálně o 30 %

Hlavní americký akciový index S&P 500 se od poloviny května pohybuje na nových historických maximech kolem 5300 bodů, aktuální hodnota indexu přitom činí 5278 bodů. Tato úroveň amerického akciového indexu přitom odpovídá valuačnímu ukazateli P/E na úrovni 25x. Jinak řečeno, investoři nyní musí za americké akcie v průměru platit 25 ročních čistých zisků. Ukazatel P/E a také další klíčové valuační indikátory amerického akciového trhu přitom nyní indikují velmi výrazné nadhodnocení amerických akcií.

Přestože nejsou akciové valuace prakticky vůbec korelovány s akciovou výkonností v krátkém časovém horizontu příštích šesti až dvanácti měsíců, tato korelace je v delším časovém horizontu, například deseti let, na základě ekonometrických analýz velmi silná. Jinak řečeno, čím vyšší jsou aktuální startující valuace, tím nižší je očekávaná akciová výkonnost na horizontu následujících deseti let. Tato závislost přitom samozřejmě také platí obráceně. Čím nižší jsou aktuální startující valuace, tím vyšší je očekávaná akciová výkonnost na horizontu následujících deseti let.

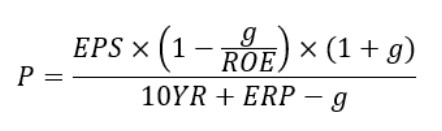

S ohledem na velmi silně nadhodnocené valuace amerických akcií by se proto všichni investoři měli také rozhodně ptát na to, jaký je momentální potenciál zhodnocení amerického akciového trhu na investičním horizontu následujících deseti let do roku 2034. K tomuto analytickému cvičení nám poslouží reverzní model diskontovaného cash flow (reverse-engineered DCF), a to v jeho nejjednodušší formě, tedy dividendového diskontního modelu (dividend discount model – DDM) na bázi Gordonova vzorce (Gordon growth model – GGM). Matematický vzorec tohoto modelu je následující:

Kde

P – Současná tržní cena analyzovaného aktiva, v našem případě amerického akciového indexu S&P 500 se současnou úrovní 5278 bodů

EPS – Čistý zisk na akcii (earnings per share) v rámci indexu za posledních 12 měsíců, momentálně 228 dolarů

g – Očekávané tempo růstu čistých zisků v da průměr od roku 1871 činí 4,4 procenta

ROE – Rentabilita vlastního kapitálu (return on equity) v rámci indexu za posledních 12 měsíců, momentálně 17,9 procenta

10YR – Bezriziková úroková sazba v podobě výnosu do doby splatnosti amerického vládního dluhopisu s desetiletou splatností, momentálně 4,5 procenta

ERP – Riziková prémie akciového trhu (equity risk premium); obvykle se používá hodnota v rozmezí 4 až 6 procent, v mém modelu jsem použil konzervativně 5 procent

Aktuální úroveň amerického akciového indexu S&P 500, resp. jeho současné valuace neboli ocenění, momentálně implikují očekávané tempo růstu čistých zisků amerických společností v dlouhém časovém horizontu (g) na vysoce nadprůměrné úrovni 6,6 procenta, zatímco průměr od roku 1871 činí pouze 4,4 procenta. Momentálně tedy valuace amerických akcií v průměru zaceňují, že v dlouhém časovém horizontu, prakticky až donekonečna ve striktní dikci mého modelu, porostou jejich čisté zisky o polovinu rychleji než v celé dosavadní historii amerického akciového trhu. A to je podle mého názoru skutečně příliš optimistická propozice, která zároveň také indikuje velice výraznou současnou nadhodnocenost amerických akcií.

Pokud bychom pak v mém modelu počítali s tím, že budoucí průměrné roční tempo růstu čistých zisků amerických společností bude přibližně odpovídat historickým zvyklostem, tedy na úrovni 4,4 procenta, pak nám model vypočítá fundamentálně rovnovážnou úroveň indexu S&P 500 na úrovni přibližně 3500 bodů. Pokud se tedy americké akciové valuace v následujících letech skutečně normalizují neboli se navrátí k průměrným historickým rovnovážným úrovním, index S&P 500 by mohl poklesnout o více než 30 procent!

Navíc bychom si měli také uvědomit, že například současná úroveň rentability vlastního kapitálu (ROE) v rámci indexu S&P 500 na úrovni 17,9 procenta je z historického srovnání také velice silně nadprůměrná hodnota, v posledních letech velice silně tažená největšími technologickými společnostmi. Pokud by například v následujícím období došlo k jejímu poklesu na, řekněme, 15 procent, cílová úroveň indexu S&P 500 by poklesla ještě více, a to konkrétně na 3300 bodů s potenciálem poklesu od aktuálního okamžiku až o 40 procent.

Michal Stupavský

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

25.06.2024 Streamovací platformy z pohledu investora:…

21.06.2024 Ceny nových iPhonů letí dolů. Teď jsou v…

21.06.2024 Investujte a vybudujte si dodatečný příjem…

Okénko investora

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Apple se stává první značkou s celosvětovou hodnotou 1 bilion dolarů

Štěpán Křeček, BHS

Ceny v zemědělství dál klesají. Data z České republiky vévodí evropským statistikám

Jiří Cimpel, Cimpel & Partneři

Jakub Petruška, Zlaťáky.cz

Ali Daylami, BITmarkets

Miroslav Novák, AKCENTA

Domácí ekonomika v 1. čtvrtletí vzrostla, ale čekala se trochu lepší čísla

_w60h45_w76h50.png)