Začátek dlouhodobého býčího cyklu a atraktivní hodnotové společnosti (Perly týdne)

Ed Yardeni věří, že akciový trh stojí na počátku býčího cyklu. Ekonom také hovoří o opakování boomu z dvacátých let minulého století s tím, že se dá vyhnout tomu, jak tehdy skončil. A Savita Subramanian z BofA Securities považuje za dlouhodobě atraktivní velké hodnotové společnosti. U nich by měl podle ní mimo jiné existovat velký prostor pro využívání nových technologií. Přinášíme pravidelné Perly týdne:

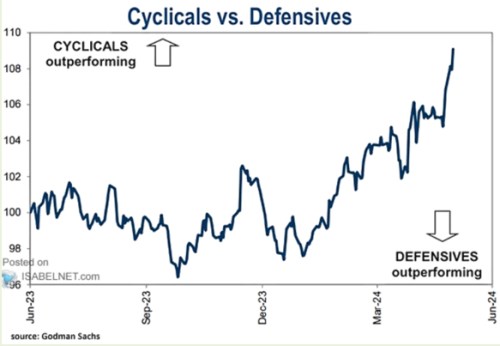

Cyklické sektory v kurzu: Goldman Sachs v následujícím grafu porovnává výkony defenzivních a cyklických sektorů na americkém akciovém trhu. Ve druhé polovině roku 2023 měla druhá skupiny tendenci spíše zaostávat, situace se ale obrátila s nástupem roku nového. Od té doby cyklické sektory získávají před defenzivou stále větší náskok, který se prudce zvýšil i v posledních týdnech:

Zdroj: X

Ospravedlnění býčího trhu a opakování dvacátých let: Poslední čtvrtletní výsledky zveřejněné obchodovanými společnostmi z amerického akciového trhu vyznívají podle Eda Yardeniho pozitivně, celkově se čekal jejich 2 – 3% meziroční růst, dosáhly ale na 6 – 7% tempo růstu. To se odráží i na posunech očekávání pro celý letošní a příští rok a „ospravedlňuje to býčí trh“. K tomu ekonom na CNBC dodal, že tento býčí trh bude podle něj trvat ještě hodně dlouho a příčinou může být určité opakování vývoje z dvacátých let minulého století. Tedy boom tažený novými technologiemi.

Na CNBC na Yardeniho slova s ironií poznamenali, že „je tudíž dobré, že nyní se o nových clech nehovoří.“ Yardeni na to reagoval s tím, že právě zvažování nových tarifů je jedním z velkých rizik. I tak ale v základním scénáři předpokládá opakování dvacátých let, avšak nevylučuje, že dojde i k něčemu podobnému jako v roce 1930, a to právě kvůli zavádění cel.

Velké hodnotové společnosti: Savita Subramanian z BofA Securities míní, že v následujících deseti letech si povedou nejlépe akcie velkých hodnotových firem. Na CNBC hovořila o tom, že vývoj na trzích ovlivňuje skupina společností s velkou kapitalizací, i když „celou práci nedělá jen sedmička výjimečných“. K valuacím strategička uvedla, že poměry cen k ziskům jsou „tak nějak rozumné“. Mohou sice vypadat, že leží vysoko ve srovnání s minulostí, ale toto srovnání může být zavádějící. Nyní se totiž v indexu nachází více firem, které nemají tolik hmotných aktiv, která inovují a dosahují vyšší ziskové marže.

„Umělá inteligence je toho součástí, i když tady může být trochu více nadšení než reality,“ míní Subramanian. Vyšší produktivita a efektivita jsou přitom podle ní skutečností. Ukončená stimulace ze strany Fedu pak přispívá k větší racionalitě trhů. Příští rok už nebude na trzích hrát takovou roli posilování cen akcií, pozornost se přesune k dividendám. A jak bylo uvedeno, dlouhodobě expertka fandí zejména akciím velkých hodnotových společností. I proto, že umělá inteligence by u nich měla mít velký potenciál pro zvýšení efektivity a snížení náročnosti na pracovní sílu.

Změnilo by pozitivní pohled na dividendové akcie případné zvýšení daní z dividend? Na tuto otázku Subramanian odpověděla, že když před lety došlo ke snížení zdanění dividend, dividendové tituly začaly za zbytkem trhu zaostávat. Chovaly se tedy opačně, než by se s ohledem na změnu zdanění dalo čekat. Podle strategičky to ukazuje, že daně v této oblasti nejsou zase tak důležité. Celkové ekonomické prostředí by mohlo být charakterizováno vyšším růstem nominálního produktu.

Jestliže by centrální banka namísto snižování sazeb sazby zvedla, mohlo by to být pozitivní pro hodnotové akcie. K tomu expertka uvedla, že pokud by Fed sazby snižoval, „stalo by se tak kvůli tomu, že je s ekonomikou něco špatně.“ Trh práce je podle ní „strukturálně napjatý“, což je dáno i demografickým vývojem. Mohla by to změnit imigrace, ale v tomto případě jde o čistě politické rozhodnutí.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Svátky tento týden - kalendář jmen

- Největší vzestupy a poklesy kurzu kryptoměn za týden

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- Podílové fondy, investiční společnosti

- Perly týdne: Hodnotový cyklus a čínská „ocelová města“

- Perly týdne: Hodnotový cyklus a čínská „ocelová města“

- Perly týdne: Čas pro investice do silných společností, býčí signály na ropě a ne tak drahý americký trh

- Perly týdne: Čas pro investice do silných společností, býčí signály na ropě a ne tak drahý americký trh

- Cyklus se otáčí, EM jsou na začátku býčího trhu

- Perly týdne: Akcie už jen na 3 měsíce, smrt hodnotových investic a u nás 10 milionů nových stromů

- Perly týdne: Euforická rally, obrat k hodnotovým akciím a u nás jedno stavební razítko

- Perly týdne: Nástup hodnotových akcií, nebezpečný dolarový konsenzus a naše úřednické městečko

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8