Rozvahová recese v Číně a terminální sazby vysoko nad 3 % (Perly týdne)

Hlavní ekonom Nomura Research Institute Richard Koo porovnává současný vývoj v Číně s tím, čím si za poslední desetiletí prošlo Japonsko. A komentuje i obchodní tenze mezi USA a Čínou a uvádí, že v této oblasti má zkušenosti netypické pro ekonomy z Wall Street. BofA poukazuje na vývoj cen technologických akcií ke komoditám a Deutsche Bank vidí sazby Fedu na dlouhodobě vyšších úrovních než zástupci samotné centrální banky.

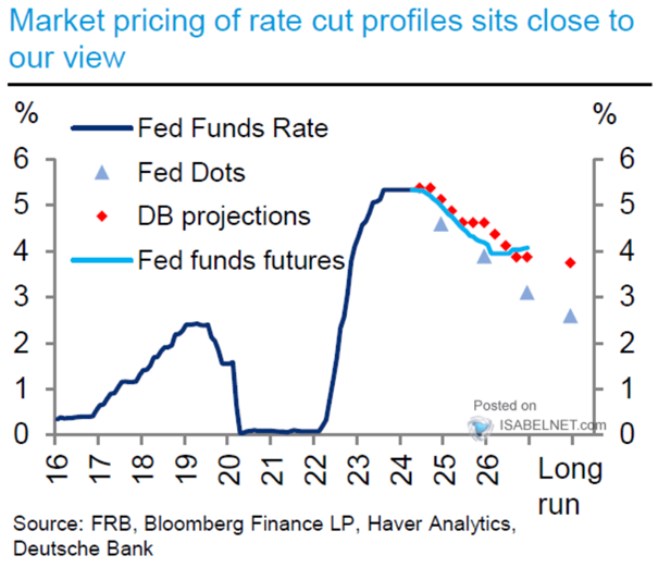

Další vývoj sazeb v USA: Podle Deutsche Bank by se sazby americké centrální banky měly dlouhodobě dostat na 3,75 %, viz následující graf. Ekonomové této banky se tak v tomto odhadu značně liší od odhadů vedení Fedu, přesněji řečeno od mediánu jejich predikcí. Ty totiž implikují postupný pokles sazeb až k 2,5 %. Celkové predikce Deutsche Bank se pak výrazně neliší od očekávání trhů:

Zdroj: X

Rozvahová recese v Číně? Hlavní ekonom Nomura Research Institute Richard Koo na Bloombergu uvedl, že Čína podle něj vstupuje do rozvahové recese. Ta se dá jednoduše popsat jako situace, kdy „lidé přestanou maximalizovat zisky a zaměřují se na snižování dluhů“. Dochází k ní poté, co v ekonomice praskne bublina, ceny investičních aktiv klesají, ale dluhy se drží na vysokých úrovních. Ekonomické subjekty se tak snaží o jejich snížení a nemění na tom mnoho ani případné nízké sazby. Tato snaha pak vede k celkovému útlumu poptávky.

Japonsko se do rozvahové recese dostalo před třiceti lety a Koo míní, že Čína může být v podobné situaci nyní. Může se projevovat neochota lidí kupovat nemovitosti, protože nevěří v růst jejich cen. Zároveň už se nechtějí zadlužovat. Pokud se celkově soukromý sektor chce zbavit vysokých dluhů, „dělá správnou věc.“ Výsledkem je ale zmíněná slabá poptávka, protože úspory části soukromého sektoru si nenachází cestu k dlužníkům, kteří by je použili například na financování nových investic. V takové situaci je podle ekonoma vhodné, pokud tyto úspory použije vláda. Čínská vláda to ale nečiní v rozsahu, který by situaci nějak výrazně měnil.

Koo poukázal na fakt, že v roce 2022 dosahovaly celkové deficity čínské vlády přibližně 7 % HDP. To je hodně vysoké číslo a poté, co praskla v Číně bublina, už kvůli němu vláda není ochotná deficity ještě zvyšovat. Japonsko bylo v tomto ohledu v opačné situaci, protože v době prasknutí investiční bubliny a pádu do rozvahové recese vláda dosahovala rozpočtových přebytků. Ochota zasáhnout na straně fiskální politiky tak byla vyšší. V Číně jsou přitom deficity výrazně vychýleny směrem k místním vládám, vláda centrální podle ekonoma nijak vysokých deficitů nedosahuje.

Rozdíl mezi Japonskem a Čínou pak spočívá i v tom, že Japonsko před třiceti lety „nevědělo, co se děje.“ Podle ekonoma totiž neznalo princip fungování rozvahové recese a bylo tak překvapeno například tím, že strukturální reformy nevedly k žádnému výraznému obratu v ekonomice. Problém přitom podle ekonoma spočívá právě v tom, že ani takové reformy nemění nic na snaze soukromého sektoru o snížení dluhů a na jeho averzi k dalšímu zadlužování. Což je zmíněná „správná věc“, ale ta se na agregátní úrovni projevuje slabou poptávkou. I v Číně tak mohou být povzbuzující plánované strukturální reformy, ale podle ekonoma nemusí být dostatečné.

Koo odpovídal také na dotaz týkající se obchodních tenzí mezi USA a Čínou. Opověděl, že před třiceti lety byl přímo v centru podobných tenzí mezi USA a Japonskem. Tehdy byl kvůli tomu, že „se často objevuje v japonské televizi a zároveň má americký pas“, přesvědčen, aby jednal v Japonsku o otevření domácího trhu americkému zboží. „Velmi rychle se z toho stala hodně ošklivá debata, na obou stranách rychle rostly negativní emoce.“

Koo tedy má zkušenost, „kterou nemá typický ekonom z Wall Street.“ A současnou situaci mezi USA a Čínou vnímá podobně jako tu tehdejší. Čína nyní podobně jako dříve Japonsko dosahuje obrovských obchodních přebytků vůči Spojeným státům. A ty se ptají, „jak může chtít ještě větší a destabilizovat tím mezinárodní obchod?“ Čína navíc dotuje řadu odvětví a USA tak zavádí cla, kterými se je snaží eliminovat. Čína ale od své dotační politiky podle experta jen tak neustoupí a nepřestane podporovat svůj korporátní sektor.

Koo připomněl, že v době obchodních tenzí mezi USA a Japonskem rostly obavy japonských investorů z nákupu amerických vládních dluhopisů. Jejich základem byla obrovská nevole americké vlády nad tím, že Japonsko nechce otevřít svůj domácí trh americkým firmám. Tato země tak s USA dosahovala obrovských obchodních přebytků, neochota recyklovat dolary zpět nákupem amerických vládních obligací pak vedla k velkým tlakům na posilování japonské měny. Kurz se dostal až k úrovním osmdesát jenů za dolar, což v podstatě eliminovalo možnost dosáhnout vyššího ekonomického růstu díky exportům.

Situace v současné Číně se liší, protože tamní vláda stále uplatňuje značná omezení na tok kapitálu. To znamená, že pod její kontrolou je do značné míry i měnový kurz. Koo k tomu dodal, že kdyby se ale pokusila o intervence směrem k oslabování měnového kurzu, „americká cla by se ještě zhoršila.“

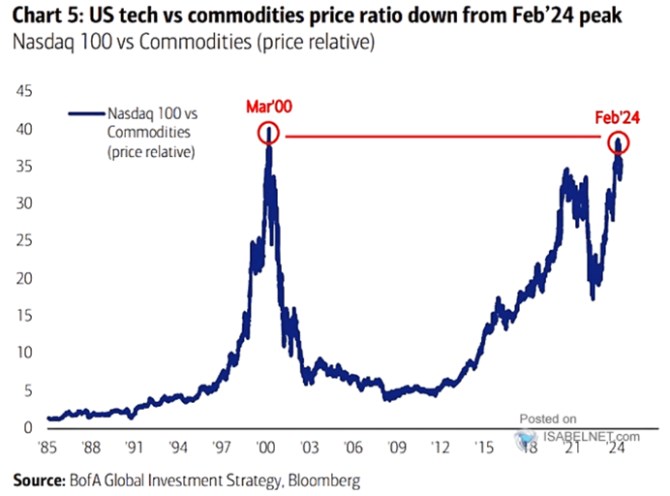

Technologické akcie a komodity: Bank of America v následujícím grafu ukazuje vývoj cen akcií technologických společností relativně k cenám komodit. K prudkému relativnímu růstu cen akcií došlo na vrcholu technologické bubliny, po něm nastala stejně prudká korekce. Nyní se ale ceny technologických titulů dostaly ve vztahu ke komoditám opět na předchozí maxima:

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

Okénko finanční rady

Ondřej Vacek, Ušetřeno.cz

Tomáš Kadeřábek, Swiss Life Select

Iva Grácová, Bezvafinance

Jak se připravit na nečekané výdaje: Tipy na vytvoření a správu nouzového fondu

Lukáš Kaňok, Kalkulátor.cz

Energie dál zlevňovat nebudou, vyplatí se fixovat aktuální ceny?

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Aleš Rothbarth, Skupina Klik.cz

U nehod bez zimních pneumatik mohou pojišťovny krátit plnění

Lukáš Raška, Portu

Portu vydělalo svým uživatelům už přes 5 miliard, spravuje jim více než 36 miliard korun