CBRE Shopping Centre Index odkrývá kondici tuzemských obchodních center. Ta se od pandemie stále zlepšuje

● Návštěvnost regionálních OC vloni meziročně vzrostla o 4 % ● Obraty zaznamenaly meziroční růst o 5 %

● Míra neobsazenosti nepatrně poklesla z 4,0 na 3,9 % ● Průměrné nájemné meziročně vzrostlo o 7,9 %

Zatímco vloni se kamenné obchody ještě vyrovnávaly s negativními dopady pandemie koronaviru a nepříznivou ekonomickou situací, první čtvrtletí letošního roku již dává tušit, že tuzemský retail má náročné období za sebou. Je potěšující, že začátek roku 2024 přinesl do maloobchodu nejen v České republice, ale i v Evropě opatrný optimismus. Společnost CBRE, lídr v oblasti správy a pronájmu maloobchodních prostor, se ve své analýze Shopping Centre Index ohlíží za výkonností regionálních obchodních center v uplynulém roce, kterou doplňuje o komentář k současné situaci na trhu. Nechybí ani výsledky aktuálního průzkumu zaměřeného na očekávání a strategie maloobchodníků.

„Ve vývoji retailového trhu sehrála v loňském roce významnou roli inflace. Ta zaznamenala již druhým rokem po sobě rekordní hodnoty, a i přes postupné snižování se celoročně vyhoupla na 10,7 %. V důsledku toho došlo k poklesu reálných mezd [1] , což následně ovlivnilo náladu zákazníků. Ti začali šetřit na zboží zbytné povahy. Tento efekt spolu s inflací byl velmi dobře patrný ve vývoji maloobchodních tržeb. Zatímco nominální tržby se udržovaly v pozitivním růstu, reálné tržby klesaly. Celkově byly dle ČSÚ reálné tržby v poklesu 19 po sobě jdoucích měsíců, a to až do prosince 2023. Obdobná situace přitom panovala, až na výjimky, i ve zbytku Evropy,“ komentuje Klára Bejblová, expertka CBRE na průzkum trhu a poradenství v oblasti maloobchodu pro ČR a region Evropy.

Vývoj dynamiky návštěvnosti nákupních center zaznamenal v porovnání s předpandemickým rokem 2019 mírný pokrok, i když stále nedosahoval jeho hodnot. V meziročním srovnání se jednalo o zlepšení ve výši 4 % [2] , což odpovídá celoevropskému průměru. „Zákaznické chování se z pohledu frekvence návštěvnosti výrazně nezměnilo. Češi i nadále nejčastěji vyrážejí do obchodních center kvůli nákupu potravin, a to i několikrát týdně. Dalším důvodem je návštěva rychlého občerstvení, restaurace či kavárny ve food courtu anebo nákup oblečení, obuvi a doplňků,“ popisuje Aleš Nečas, vedoucí oddělení maloobchodních pronájmů v CBRE.

Výkonnost nákupních center meziročně vrostla o téměř 5 %

V porovnání s rokem 2019 se obraty OC zlepšily až o 16 %, nicméně hlavní podíl na tom měla (podobně jako jinde v Evropě [3] ) již zmiňovaná inflace. „Absolutně výjimečných výkonů dosáhl sektor služeb, který si meziročně polepšil o 21 % a ve srovnání s rokem 2019 o neuvěřitelných 68 %. Klíčový podíl na tom měly především cestovní agentury, nehtová studia a barbershopy. Dalším rokem také pokračoval růst sektoru gastronomie. Obraty se v něm meziročně zvýšily o 12 % a při srovnání s rokem 2019 až o 28 %. Zájem zákazníků byl především o osvěžující nápoje, asijskou kuchyni a také mezinárodní fastfoodové řetězce. Třetím nejúspěšnějším sektorem byl specializovaný maloobchod [4] , u kterého se obraty meziročně zvýšily o 8 %, respektive 28 % oproti roku 2019. Hlavními tahouny byly drogerie, optiky a lékárny,“ říká Klára Bejblová.

Naopak tři z devíti sektorů zaznamenaly meziroční pokles obratů. U módy (celkově -3 %) se sice dařilo podkategorii s pánskou módou, ale naopak dámská móda se dlouhodobě potýká s problémy a po dalším meziročním poklesu (-4 %) zaostávala za rokem 2019 o 25 %. Pohoršili si také prodejci sportovního zboží, především sportovní módy, a dále vybavení pro domácnosti a nábytku.

Míra neobsazenosti vloni nepatrně poklesla na 3,9 %

Neobsazenost regionálních obchodních center se stále ještě nevrátila na úroveň z roku 2019, nicméně i přesto se jedná o velmi zdravou hodnotu, která zákazníkům nabízí širokou nabídku obchodů a služeb a zároveň udržuje silnou konkurenci mezi nájemci. Stejně jako ve zbytku Evropy přitom dosahují nejvyšší neobsazenosti (kolem 5,2 %) regionální centra s vysokým podílem volnočasových aktivit.

Z hlediska rozložení jednotlivých sektorů na nákupních galeriích, nedošlo za posledních pět let k výraznějším změnám. Celkové ploše i nadále dominuje s 36 % móda, následovaná se 14 % specializovaným maloobchodem a s 12 % kategorií sportu. Z hlediska dynamiky vývoje došlo vloni k největšímu meziročnímu nárůstu nájemní plochy v sektoru gastronomie (+6 %), a to především díky expanzi fastfoodových řetězců. Druhý nejvyšší růst (+3 %) zaznamenala kategorie služeb, kde expandovaly jak barbershopy, tak cestovní agentury, a dále prodejci vybavení pro domácnosti a nábytku. Nicméně zatímco služby rostly jak plochou, tak počtem pronajímaných jednotek, u druhé kategorie docházelo současně k vyššímu uzavíraní poboček a otevíraní nových na větších plochách, což vedlo k celkovému poklesu počtu jednotek o 5 % a redukci průměrné velikosti sektoru. Naopak tomu bylo u sektoru elektroniky, u které sice došlo k celkovému poklesu plochy o 2 %, ale počet jednotek vzrostl díky expanzi specializovaných obchodů o 7 %.

Meziroční růst průměrného nájemného dosáhl 7,9 %

I přesto je výrazný přírůstek stále „podinflační“ a CBRE nadále vnímá tlak na nájem ze strany vybraných nájemců či sektorů. Ostatně obdobně jako jinde v Evropě. Nejsilnější meziroční růst průměrného nájmu zaznamenal sektor elektroniky (+17 %) a služeb (+10 %). Naopak podprůměrného zvýšení dosáhly kategorie specializovaných potravin, vybavení domácnosti a nábytku a také módy.

První čtvrtletí letošního roku vzbuzuje pozitivní očekávání ohledně dalšího vývoje

Začátek nového roku přinesl na maloobchodní trh mírný optimismus. Uzavřená data za první tři měsíce naznačují vzestupný trend u téměř všech sledovaných ukazatelů. Návštěvnost meziročně vzrostla o 4 %, průměrné nájmy se zvýšily o 3 % a obraty stouply o 6 %. „Pokud se podíváme na tržby očištěné o inflaci, tak poprvé po devatenácti měsících dosáhly plusových hodnot kolem 1 až 2 %,“ uvádí Klára Bejblová.

Jediný ukazatel, který zatím vykázal zhoršení, byla míra neobsazenosti, když lehce stoupla na 4,4 %. „Nicméně takový jev je počátkem roku poměrně běžný. Některé značky své nájmy končí, u jiných se teprve uzavírají nové smlouvy. Každopádně určitý podíl neobsazenosti je nezbytný, pokud v centru chcete realizovat nějakou strukturální změnu. Očekávám proto, že do konce roku se situace stabilizuje,“ popisuje Klára Bejblová.

Současná situace na trhu se promítá i do strategií a plánů maloobchodníků

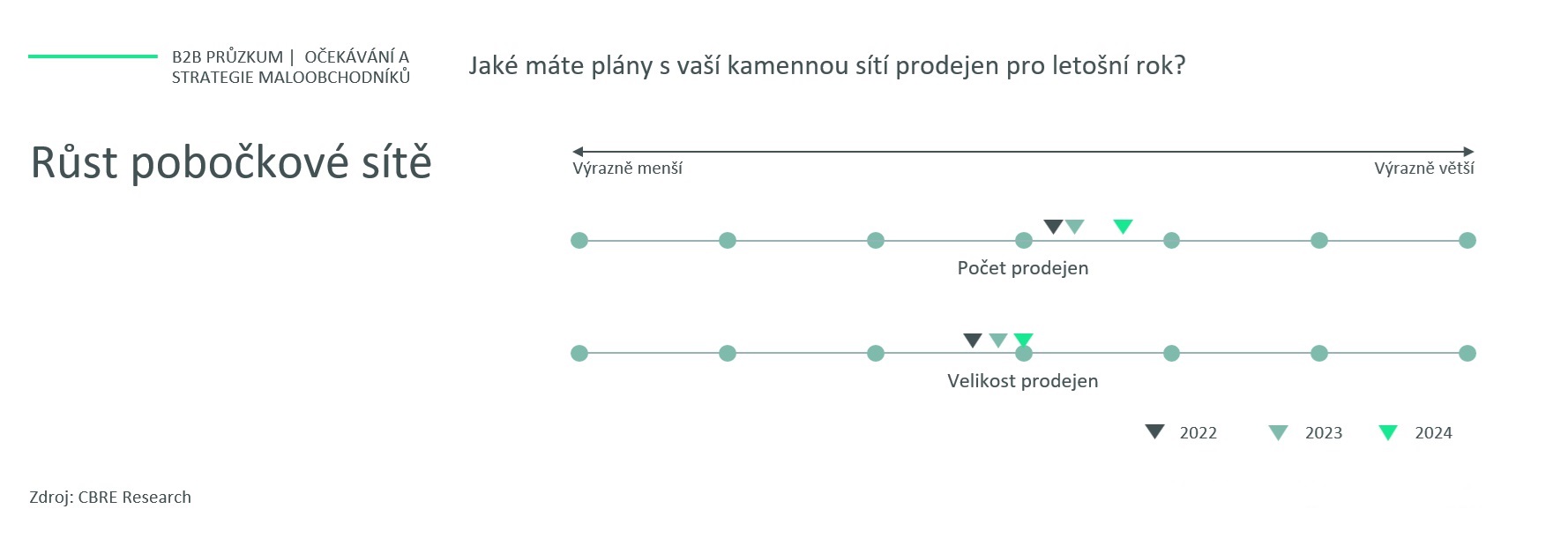

Pozitivní nálada je patrná i u samotných maloobchodníků. „Výsledky květnového průzkumu CBRE ukazují, že 57 % respondentů plánuje rozšíření své maloobchodní sítě ve smyslu počtu prodejen; naopak 30 % z nich hodlá zmenšovat průměrnou velikost jednotek. Zvětšovat portfolio se logicky chystají segmenty, které meziročně dosáhly velmi dobrých tržeb, ať už jde o provozovatele ze sektoru gastronomie anebo zdraví a krásy. Ovšem expandovat se nezdráhá ani 56 % dotázaných značek ze sektoru módy, který vloni meziročně propadl,“ komentuje Jan Janáček, vedoucí retail sektoru a oddělení maloobchodních pronájmů v CBRE.

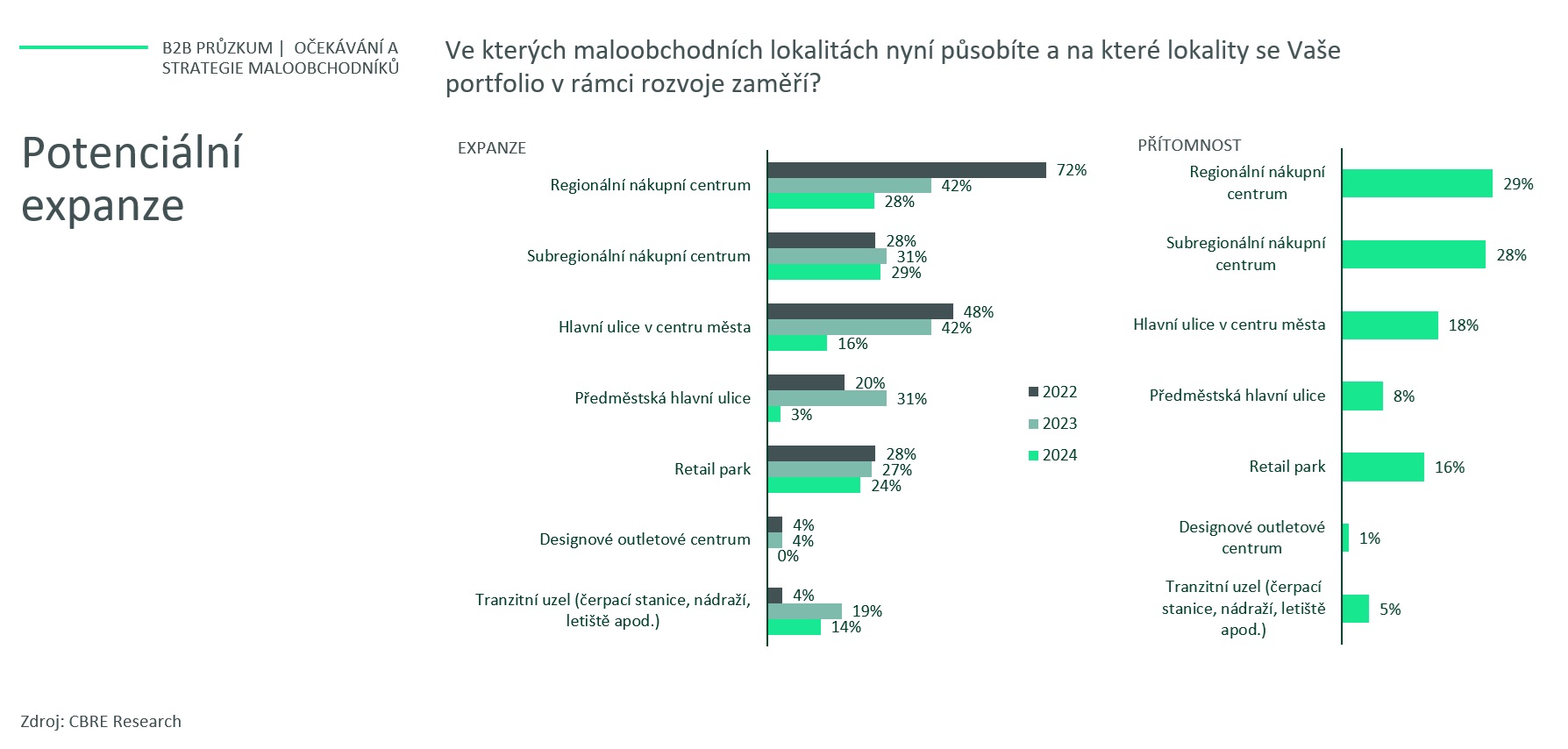

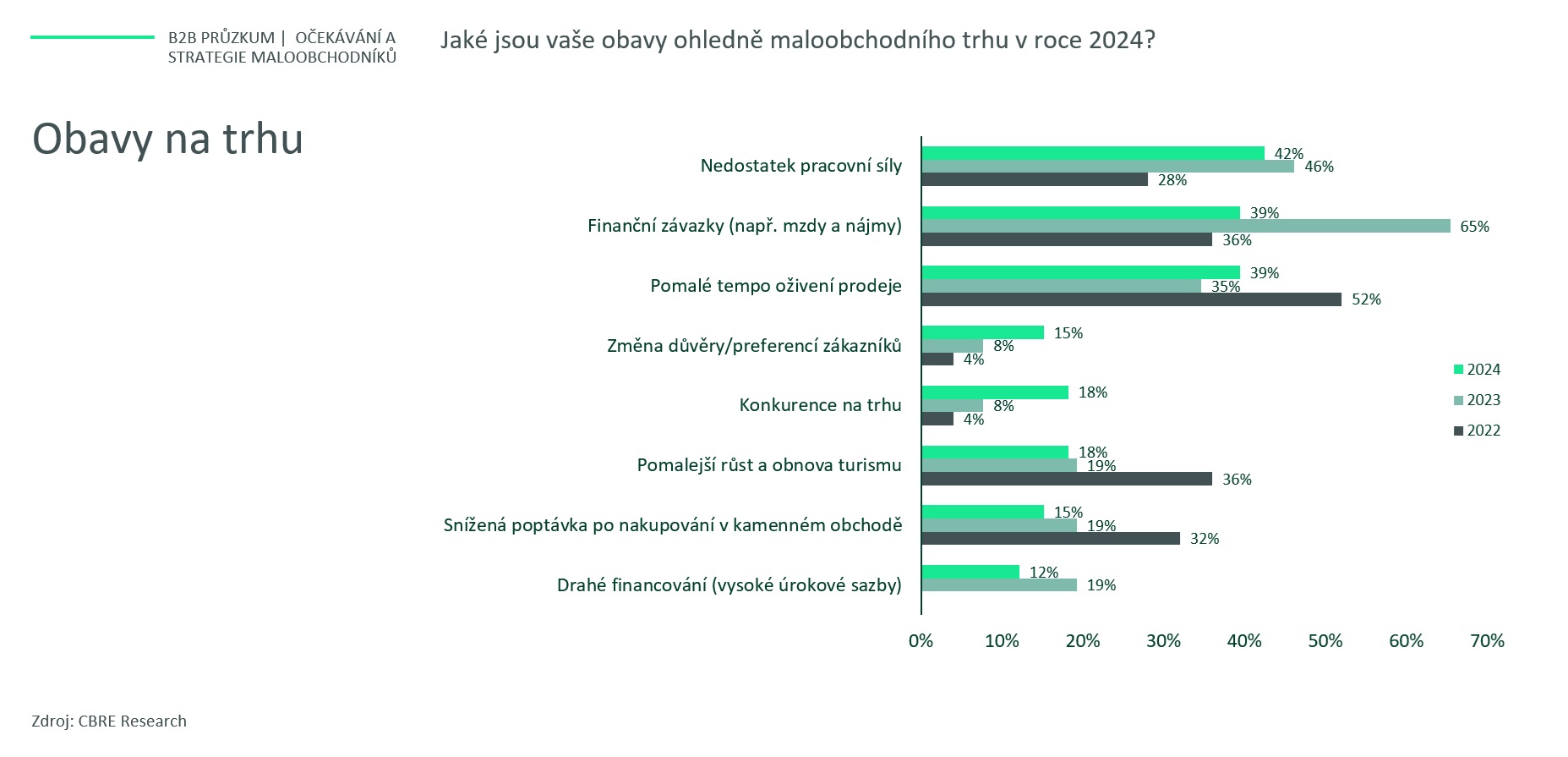

Z pohledu preferovaných lokalit pro expanzi jsou jednoznačně stále populární regionální obchodní centra s větší spádovou oblastí. Dlouhodobě také roste obliba retailových parků, a to i u maloobchodníků, kteří v minulosti tento typ nemovitostí nevyhledávali. „Nově jsme zaznamenali velký posun v oblibě transportních hubů jako jsou nádraží, letiště či čerpací stanice, ve kterých se v současnosti nachází pouze 5 % dotázaných značek, ale v rámci rozvoje portfolia se na ně plánuje zaměřit 14 % obchodníků,“ uvádí Jan Janáček s tím, že pokud jde o případné nejistoty, tak retaileři mají letos největší obavy z nedostatku pracovní síly (uvedlo 42 % dotázaných), rapidně rostoucích nákladů na mzdy a nájmy a také z pomalého tempa oživení prodejů.

O Shopping Centre Indexu

CBRE Shopping Centre Index je jediným tržním ukazatelem, který nepřetržitě sleduje výkonnost regionálních nákupních center v České republice, a to od roku 2013. Analyzuje vzorek 23 nákupních center v regionech (kromě Prahy) s maloobchodní plochou přesahující 660 000 m2, tzn. kolem 40 % z celkového objemu nákupních center v regionech. Přibližně 70 až 85 % plochy tvoří nákupní galerie, zbytek zaujímají potravinové řetězce, multiplexy a další volnočasové koncepty jako dětské koutky, bowlingové herny, kasina nebo myčky aut, které se nachází až ve třetině center. Právě tyto segmenty (mimo nákupní galerie) nejsou součástí indexu, protože by mohly způsobit zkreslení výsledků.

Více o aktuálním průzkumu

Průzkum očekávání a strategie maloobchodníků proběhl od 3. do 15. května 2024, kdy skupinu respondentů tvořilo 40 maloobchodních značek provozujících více něž 3 725 prodejen napříč Českou republikou v 6 hlavních segmentech (oblečení a obuv, zdraví a krása, gastronomie, služby, obchod s potravinami a sportovní potřeby).

[1] V roce 2022 činil meziroční pokles reálných mezd 8,5 %, v roce 2023 dosáhl -2,9 %. Zdroj: ČSÚ

[2] Z -12 % v roce 2022 na -8 % v roce 2023 při srovnání s předpandemickým rokem 2019. Zdroj: CBRE

[3] Průměrný růst maloobchodních obratů v Evropě činil v loňském roce 7 %. Zdroj: CBRE European Retail 2023

[4] Do specializovaného maloobchodu se řadí například drogerie, lékárny, optiky, knihkupectví či hračkářství.

Poslední zprávy z rubriky Výsledky:

Přečtěte si také:

Příbuzné stránky

- Akcie ve světě - hodnoty indexů

- Index PX, Burza Praha - historie, vývoj

- Akcie ve světě - grafy indexů

- Justice.cz - obchodní rejstřík

- Výpis z obchodního rejstříku - rejstřík firem

- CBRE Shopping Centre Index a dva související průzkumy odhalují současnou kondici tuzemského maloobchodu

- CBRE Group (CBRE) - aktuální graf akcie CBRE Group (CBRE) v bodech

- Co říkají Pražané o centru metropole: chtějí v centru trávit čas, ne bydlet a turisté jim nevadí

- Včelám se daří i v centru Plzně. Včelstva jsou na budovách magistrátu, na škole i v Centru robotiky. Zájemci je mohou sledovat online

- Největší fotovoltaická elektrárna v centru Prahy zahájila provoz, Kongresovému centru pokryje 10 % roční spotřeby elektřiny

- Shopping - aktuální a historické ceny kryptoměny Shopping, graf vývoje ceny kryptoměny Shopping - 5 dnů - měna EUR

- Shopping - aktuální a historické ceny kryptoměny Shopping, graf vývoje ceny kryptoměny Shopping - 2 dny - měna USD

Prezentace

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

25.11.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Elektrické návěsy od Range Energy: Klíč k udržitelnější kamionové dopravě?

Mgr. Timur Barotov, BHS

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?