Investice ve světě, který rychle stárne (24.5.2024)

Idanna Appio strávila 15 let v newyorském Fedu analyzováním státních dluhových krizí. Nyní jako manažerka fondu ve společnosti First Eagle Investments dospěla k závěru, že držet americké státní dluhopisy je příliš riskantní. Nejde přitom o načasování tolik očekávaného snížení sazeb Fedem, ale o novou éru rychlejší inflace, vyšších vládních výdajů na zdravotnictví a větších schodků rozpočtu. A za tím vším stojí skutečnost, že svět stárne a je rychlý. Je na čase upravit si podle toho svá portfolia.

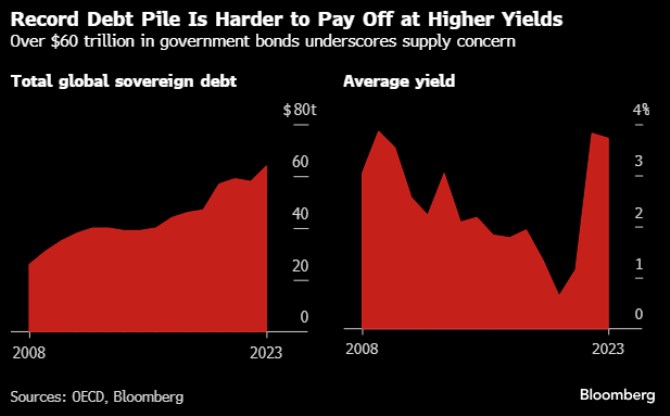

Místo nákupu amerických státních dluhopisů, které byly považovány za nejbezpečnější aktivum na světě, by Appio vyvážila svůj kapitál a úvěry přidáním zlata. Výnosy z dlouholetých státních dluhopisů prostě nenabízejí dostatečnou kompenzaci, soudí s poukazem na prudký nárůst půjček americké vlády, který by mohl v nadcházejících letech urychlit dluhovou krizi. Strategií Appio je vyhýbat se dluhopisům s delší splatností - v případě, kdy by rostoucí státní výdaje související s vyšším věkem obyvatel zhoršily obrázek veřejného dluhu, by právě dluhopisy s delší splatností mohly zaznamenat nejtvrdší dopad.

Další velcí správci peněz, včetně BlackRocku, Royal London Asset Management a německé DWS Group, také hledají způsoby, jak v takovém prostředí investovat a chránit peníze klientů. Dopad na finanční trhy se projeví napříč třídami aktiv a geografickými oblastmi a neexistuje žádné univerzální řešení. Nicméně mnoho uplatňovaných strategií pro obchodování s ohledem na stárnutí světa odráží obavy z inflace. To znamená méně dluhopisů, více akcií a komodit. A také je jasné to, že tento problém nelze odkládat.

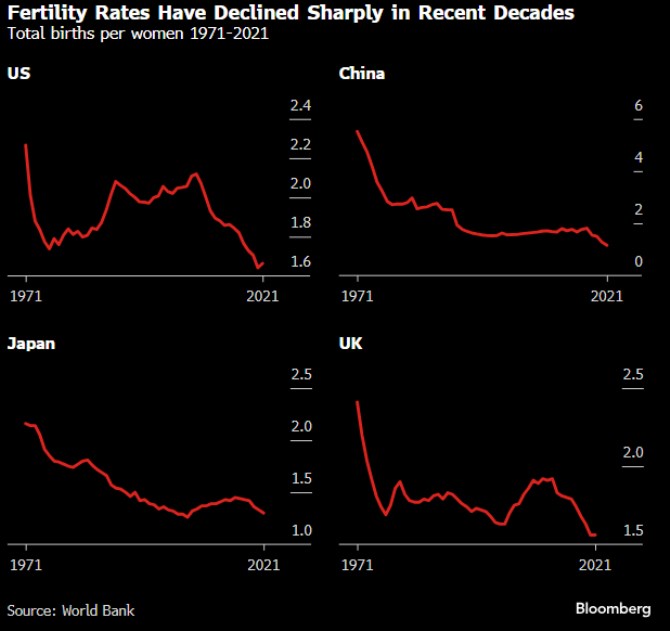

„Demografii bereme jako pomalu jedoucí vlak, ale není tomu tak,“ řekl Erik Weisman, portfolio manažer společnosti MFS Investment Management v Bostonu. "Je to vlak, který se řítí směrem k nám, a pokud nesjedete z kolejí, tak vás přejede." Weisman patří mezi ty, kteří docházejí k názoru, že s poklesem porodnosti a stárnutím populace se budou muset firmy přetahovat o pracovníky a zvyšovat mzdy. Pro něj to znamená nastavení pozic pro případ, kdy úrokové sazby a výnosy dluhopisů budou v příštích letech potenciálně vyšší, než mnozí v současnosti očekávají.

Inflační polštář

Předpoklad zrychlování inflace je částečně postaven na jednoduché myšlence, že více starých lidí utrácí, méně mladých lidí produkuje. Vzhledem k tomuto názoru (ne univerzálnímu, ale široce rozšířenému) přitahují určité třídy aktiv zvláštní pozornost. Royal London Asset Management se proto opírá spíše o akciové a komoditní trhy než o dluhopisy. Trevor Greetham, vedoucí multi-asset u tohoto správce aktiv, upřednostňuje komodity, komerční nemovitosti a britský akciový trh náročný na zdroje, aby ochránil své portfolio ve světě se stárnoucí populací a vyšší inflací. "V naší strategické alokaci aktiv rozhodně přemýšlíme o inflačních důsledcích demografie," řekl Greetham.

Inflace má tendenci poškozovat investory do dluhopisů tím, že v čase snižuje hodnotu jejich holdingu. Je to proto, že příjem z fixních kuponů má v reálných hodnotách každý rok nižší hodnotu, a samotný dluhopis se může znehodnotit, pokud centrální banky zpřísní měnovou politiku, aby potlačily cenové tlaky.

Obavy z inflace jsou v rozporu se zkušenostmi v Japonsku, kde je nejstarší obyvatelstvo na světě a které zažívalo éru pomalého růstu a deflace, což by naopak upřednostňovalo dluhopisy. Ale podle knihy „The Great Demographic Reversal“, z roku 2020 od Manoje Pradhana a Charlese Goodharta je Japonsko v tomto ohledu spíše jedinečné a částečně ovlivněné dezinflačními tlaky z levného čínského zboží v tomto století.

"Pokud jde o Čínu, vypadá budoucnost více inflačně," řekl Pradhan, bývalý stratég Morgan Stanley a zakladatel Talking Heads Macroeconomics. „Téměř každá ekonomika má svou zelenou politiku a deglobalizace přinesla větší výdaje na ozbrojené síly. Je tu ochota stimulovat poptávku a Čína není schopna tuto poptávku kompenzovat tak adekvátně, jako tomu bylo v minulosti.“

Akciová změna

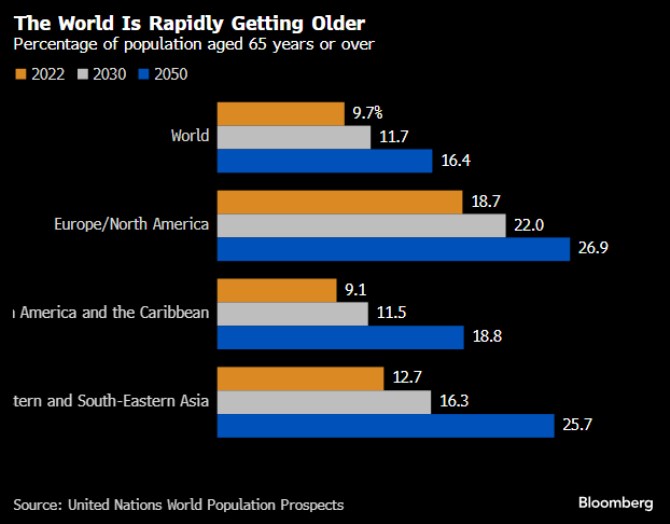

Organizace spojených národů předpovídá, že každý šestý člověk bude do roku 2050 starší 65 let. Zvláštním zájmem penzijních fondů by tedy měla být úprava investic pro tento svět, aby zajistily, že budou plnit své závazky budoucím důchodcům. Podle CIO pro západní Evropu ve společnosti DWS Very Fehling to znamená přesun z pevných příjmů do akcií. Vedle toho nakupuje inflační swapy a investuje do infrastrukturních projektů s výnosy spojenými s budoucí inflací. „V prostředí, kde máme vyšší dlouhodobá inflační očekávání, budou chtít penzijní portfolia větší expozici na aktiva, která by mohla pomoci tento efekt zmírnit,“ řekla.

Obvykle, když se lidé blíží odchodu do důchodu, jejich penzijní manažeři upřednostňují více dluhopisy, aby ochránili portfolio před výkyvy na akciovém trhu. To se možná bude muset změnit, věří Nathan Thooft, investiční ředitel ve společnosti Manulife Investment Management, kde právě přechod na akcie probíhá. „Dokonce i při odchodu do důchodu prosazujeme, aby klienti měli 50 % portfolia nebo více v akciích,“ uvedl. "Většina lidí nemá dostatečně naspořeno, takže toto akciové riziko potřebuje."

Vlády se také musí připravit, obdobně jako Japonsko v roce 2014, na podstoupení většího akciového rizika ve svém vládním penzijním investičním fondu. Stephen Jen z Eurizon SLJ Capital naléhá na USA a Evropu, aby byly ještě odvážnější než GPIF, který má rozdělení akcií a dluhopisů v poměru 50/50. Místo toho by měly napodobit norský model 70/30.

V Česku přinesl dlouhodobý investiční produkt úvodem roku 2024 atraktivní příležitost, jak se zajistit na důchod investováním ve státem garantovaném produktu podle vlastního přesvědčení i zkušenosti, s daňovou úlevou až 48 tisíc korun ročně a k tomu až 50 tisíc korun v případě příspěvků na straně zaměstnavatele. Zajímá Vás více? Zhlédněte záznam webináře Dlouhodobý investiční produkt + na čem čeští investoři letos nejvíce vydělali.

Podhodnocené riziko

Pro manažery fondů je orientace v této oblasti složitá, protože jejich investiční horizonty bývají mnohem kratší než doba, během které se projeví plný dopad stárnutí populace. Není ani jasné, jakým způsobem do tohoto vývoje promluví proměnné jako imigrační toky, technologický pokrok, automatizace a zvýšení produktivity.

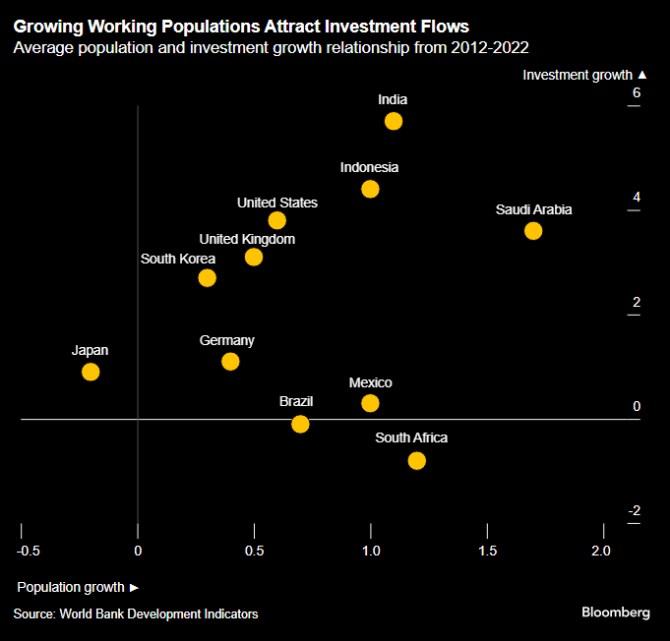

Zatímco mnoho fondů považuje demografii za příliš dlouhodobý fenomén, než aby se s ní obtěžovaly, BlackRock, největší správce aktiv na světě, v ní vidí příležitosti. Navýšil alokace do evropských a amerických zdravotnických akcií na základě názoru, že budoucí poptávka po těchto službách není plně zaceněna. Trhy „mohou být pomalé v naceňování důsledků, a dokonce i předvídatelných demografických změn,“ uvedl Jean Boivin, šéf BlackRock Investment Institute, minulý měsíc v komentáři. Navíc svět nestárne přesně stejným tempem a výsledky se budou regionálně lišit. BlackRock proto upřednostňuje Indii, Indonésii, Mexiko a Saúdskou Arábii, tedy rozvojové země, kde populace v produktivním věku stále roste, s očekáváním, že silnější ekonomická výkonnost povede k vyšším výnosům.

Mnoho investorů věnuje velkou pozornost imigraci. Pohyb lidí ovlivňuje trhy práce a má důsledky pro inflaci a měnovou politiku, což jsou velké faktory při určování potenciálních výnosů. Zde jsou země jako Čína a Jižní Korea s nízkou porodností a imigračními bariérami považovány za znevýhodněné a s méně živým růstem než jiné, jako jsou USA.

Pro Luka Templemana z Deutsche Bank Research není problém v tom, že by si manažeři fondů neuvědomovali čím dál větší starší věkové skupiny, ale to, že si neuvědomují, že dopad na aktiva a trhy bude mnohem všudypřítomnější, než většina očekává. „Zásada ‚kupujte akcie na zdravotní péči a okružní plavby‘ je příliš zjednodušující,“ dodal.

Zdroj: Bloomberg

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Prezentace

25.07.2024 Zbytek roku bude zajímavý jak na trzích, tak i v

19.07.2024 Malý háj: Ideální bydlení v nové čtvrti Prahy 10

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Nejhorší scénář pro pohonné hmoty? Kolik budeme platit v srpnu?

Pim Brands, Ronda Invest

Miroslav Novák, AKCENTA

Štěpán Křeček, BHS

Jakub Petruška, Zlaťáky.cz

Zlato se opět vyhouplo přes úroveň 2 400 USD / Oz. Letní dovolenou neplánuje

Jiří Cimpel, Cimpel & Partneři