💵EURUSD klesá před zápisem z FOMC

Dnešní zveřejnění zápisu ze zasedání FOMC americké centrální banky z 1. května má šanci zvýšit volatilitu na dolaru a akciových trzích - pokud bude obsahovat komentáře, které přinesou více jasnosti nebo do jisté míry překvapí předchozí očekávání trhu. Od začátku května jsme se však dozvěděli řadu makročtení, která naznačují postupné ochlazování americké ekonomiky, takže "jestřábí" tón zápisu by mohl být (teoreticky) považován za "zastaralý" (i když složky posledního amerického indexu spotřebitelských cen nebyly vůbec holubičí) a holubičí tón by mohl zvýšit tlak na dolar a výnosy.

- Pokud záznam naznačí holubičí postoj, teoreticky by dolar mohl oslabit, Wall Street by mohla získat a očekávání uvolnění politiky by mohla vzrůst, protože řada údajů z USA od začátku měsíce ukazuje na zpomalení a slabší spotřebu a poslední index spotřebitelských cen byl po sérii několika vyšších než předpovídaných hodnot v řadě mírně nižší.

- Na druhou stranu zjevně jestřábí vyznění, které je v některých ohledech překvapivě v rozporu s Powellovým vlastním postojem, může naznačovat, že Fed letos vážně neuvažuje o žádném snižování sazeb a že zvýšená inflace ve službách a brzy odeznívající efekt "dezinflační" základny z "nájmů" mohou rozhodovat o politice "vyšší po delší dobu". Zdá se však, že zápis z jednání FOMC nevnáší více světla do otázky, zda Fed na vlně údajů o vyšší inflaci bude reálně uvažovat o zvýšení sazeb v následujících měsících. Ostatně Powell se v květnu rozhodl takový scénář trhům nesdělit. Navíc nedávné slabé údaje šance na takový scénář rozhodně snížily.

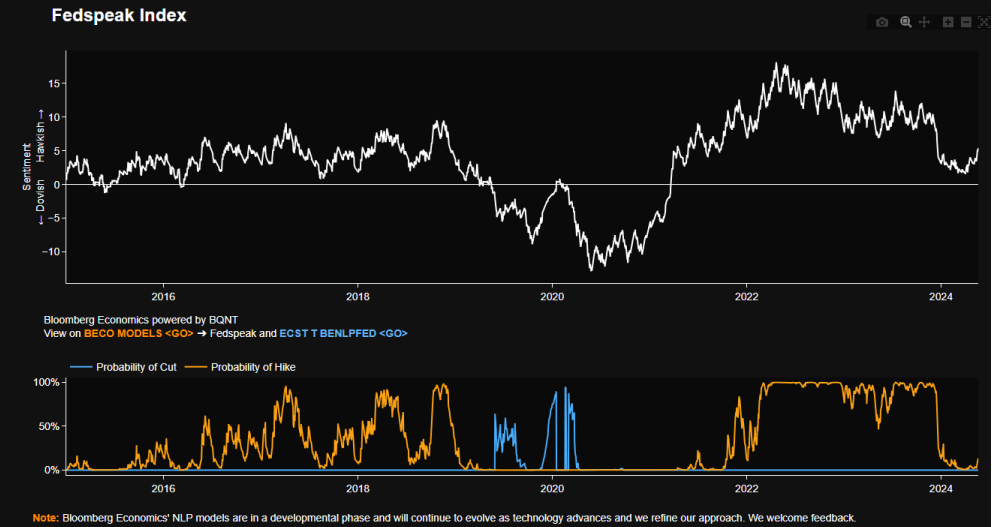

Index sledující tón výroků členů Fedu nedávno vzrostl, což signalizuje "malý" jestřábí obrat na vlně konzistentně vyšších hodnot inflace a přetrvávajících údajů ze služeb, z nichž je obtížné "vykořenit" cenové tlaky, při silném trhu práce a vyšších mzdách. Inflace ve službách v dubnu vzrostla na 4,9 % oproti březnovým 4,8 %. Na druhou stranu se zdá být zřejmé, že tyto údaje byly nutné ke sdělení změny postoje Fedu. Otázka - ukáže se tato změna jako trvalá? Otázka: Bloomberg Finance LP

Náklady na jestřábí politiku rostou?

Za převládajícím optimismem ohledně "měkkého přistání" stojí převládající přesvědčení, že zlepšující se faktory na straně nabídky snižují inflaci, aniž by to trh práce výrazněji poznamenalo. Již dříve oznámené červnové omezování kvantitativního zpřísňování (QT) bude pravděpodobně vnímáno spíše jako způsob, jak zmírnit probíhající snižování rozvahy, než jako jeho zastavení nebo snížení rozsahu. Přesto byl Powellův květnový projev vnímán jako holubičí; v jeho důsledku výnosy dvouletých amerických státních dluhopisů klesly o 8 bazických bodů. Powellův základní postoj z května se však nezměnil; stále se jedná o zachování restriktivní politiky Fedu tak dlouho, jak bude třeba. Nezdá se, že by nedávno zveřejněné makrodata mohla toto přesvědčení "rozhýbat" "ve prospěch" dolaru. Zdá se, že šance na nedávné snížení se skutečně zvýšily (a na zvýšení sazeb - zamítnuto), ale ne bez "nákladů" v podobě ochlazení ekonomiky a opatrnějšího spotřebitele (silné výsledky diskontů Walmart, slabost Targetu).

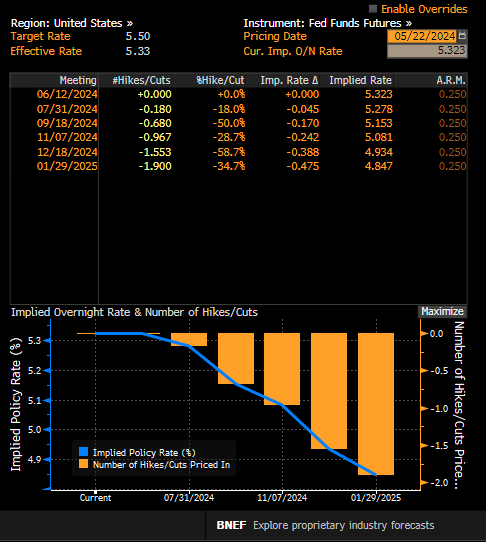

Wall Street očekává, že tlak Fedu na snižování sazeb se bude zvyšovat a počátkem roku 2025 se sazby v USA přiblíží 5 %. Bez významných podnětných faktorů v ekonomice, jako je šok z dodávek ropy nebo výraznější zpomalení ekonomiky a systémové šoky, se současný konsenzus předpokládající velmi opatrné uvolňování politiky v USA zdá být do značné míry oprávněný. Zdroj: Bloomberg Finance LP

Co očekávat?

- Téměř ve všech shrnutích prognóz vydaných v posledních pěti a více letech medián účastníků Fedu zachovává odhad dlouhodobého tempa růstu HDP USA ve výši 1,8 %. V zápisu z jednání může dojít k určitým revizím směrem nahoru nebo dolů

- Údaje z projevů členů Fedu naznačují, že ve Federálním rezervním systému probíhá diskuse o velikosti neutrální úrokové sazby (10 zmínek mezi 50 projevy členů Fedu od 1. května), která se mohla od pandemie zvýšit.

- V současné době futures na SOFR implikují dlouhodobou nominální úrokovou sazbu 3,5-3,6 %, což odpovídá neutrální sazbě kolem 1,5-1,6 % oproti 0,5 %, v roce 2019, před pandemií.

- Téměř jistě jen malá skupina členů Fedu vidí jako pravděpodobné zpomalení trhu práce, zatímco Bloomberg Intelligence očekává, že dezinflační trend bude podle většiny členů Fedu pokračovat po celý rok 2024. Pravděpodobně se objeví i zmínky o příznivém vlivu vyšší imigrace na inflaci a hospodářský růst.

- Jerome Powell se může ukázat jako více holubičí ve srovnání s ostatními členy FOMC, protože se domnívá, že příznivé faktory na straně nabídky sníží inflaci, aniž by se prohloubily negativní dopady na ekonomiku. Na druhou stranu nedávné údaje naznačující oslabení americké ekonomiky mohou způsobit, že Wall Street začne uvažovat o "potenciální chybě" v Powellově postoji a bude se pozorněji zabývat tím, co říkají ostatní členové Fedu.

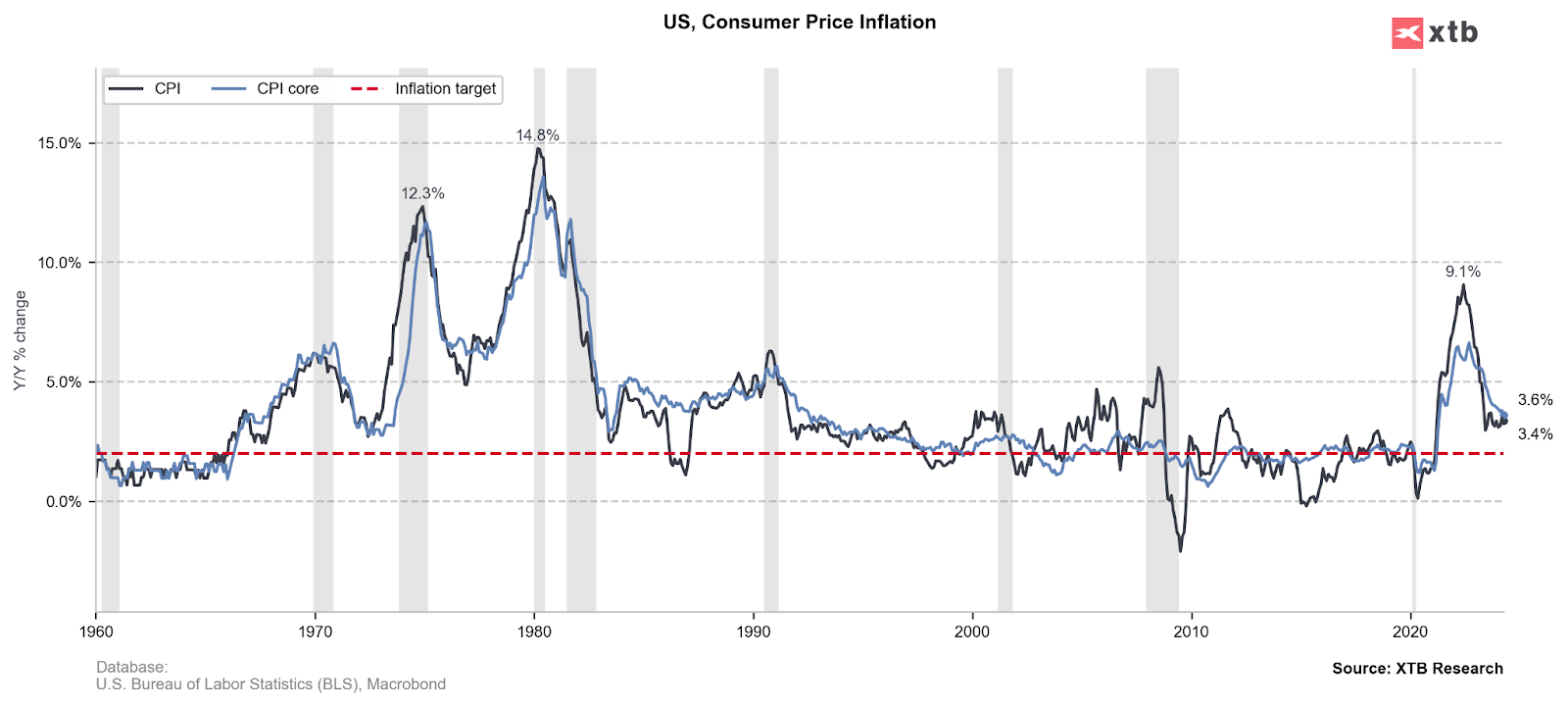

Poslední údaje o CPI vyšly nominálně poměrně pozitivně, ale ceny nájmů brzy přestanou přispívat ke klesající dynamice CPI a inflace ve službách dosáhla 4,9 % oproti předchozím 4,8 %, což dává Federálnímu rezervnímu systému důvod k zachování restriktivní politiky. Zdroj: XTB Research

Souhrn

Zápis z jednání FOMC by měl ukázat, že ve Fedu panuje shoda na tom, že úrokové sazby jsou restriktivní - i když ne nutně na tom, zda jsou dostatečně restriktivní. Poslední makročísla z největší světové ekonomiky však mohou naznačovat, že největší "jestřábi" ve Fedu možná změnili nebo zvažují změnu názoru oproti 1. květnu a v červnu nebudou přesvědčeni, že zvýšení sazeb by bylo skutečně adekvátní. Pro trhy je nejdůležitější, že Jerome Powell se může ukázat jako jeden z největších optimistů ve Fedu, pokud jde o vliv příznivých faktorů na straně nabídky snižujících inflaci, aniž by ovlivnily trh práce. Pokud však bude trend posledních slabých údajů z USA pokračovat, trh může začít počítat s možným "Powellovým omylem".

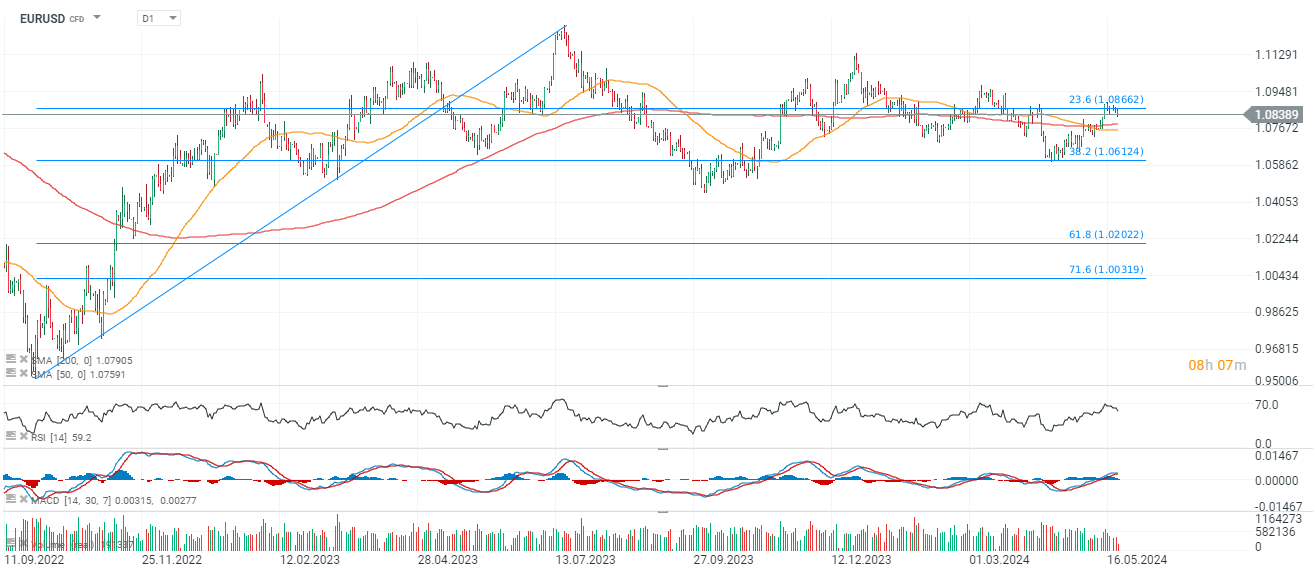

EURUSD (D1 interval)

Nedávné údaje ze Spojených států byly o poznání slabší, ale situace v Evropě nevypadá o nic lépe. Vzhledem k pravděpodobnému červnovému obratu ECB, který potvrdily dnešní komentáře Christine Lagardeové, by se tlak na EURUSD mohl vrátit, pokud si americká centrální banka zachová jestřábí postoj - a nedávné slabší údaje naznačující opatrnější spotřebitele a postupný dopad vysokých sazeb na americkou ekonomiku se neukážou jako "nový normál".

Zdroj: xStation5

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Poslední zprávy z rubriky Měny-forex:

Přečtěte si také:

Příbuzné stránky

- Albemarle se snaží převzít Liontown 💵 Nastartuje lithiový průmysl vzestupný trend?

- Albemarle se snaží převzít Liontown 💵 Nastartuje lithiový průmysl vzestupný trend?

- Drahé kovy vzrostly díky slabšímu USD 💵

- Drahé kovy vzrostly díky slabšímu USD 💵

- Člen Fedu Bullard rozšiřuje svůj jestřábí postoj 💵 Bude to EURUSD ignorovat?

- Člen Fedu Bullard rozšiřuje svůj jestřábí postoj 💵 Bude to EURUSD ignorovat?

- USDIDX poblíž trendové linie 💵 Dolarový index roste po komentáři člena Fedu Kashkariho

- Americký dolar posiluje na pozadí rostoucí averze k riziku 💵 USDIDX roste 📈

- Komentář Dalyové z Fedu podporuje americký dolar 💵

- Silný americký dolar snižuje optimismus na Wall Street 💵 Jestřábí komentář Barkinové z Fedu

- EURUSD ztrácí po Jackson Hole 💵 Slabá data University of Michigan a inflační očekávání!

- Jestřábí komentáře Collinsové z Fedu 💵 Poklesne EURUSD pod 1,07?

Benzín a nafta 17.12.2024

| Natural 95 35.65 Kč | Nafta 34.82 Kč |

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory