Dopady klimatické změny na měnovou politiku

Klimatická změna se stala jedním z nejnaléhavějších problémů, kterým lidstvo aktuálně čelí. Její dopady jsou stále více patrné zejména ve formě extrémních výkyvů počasí, což vytváří významný tlak na ekonomiky celého světa. S rostoucí intenzitou přímých dopadů klimatické změny na životní prostředí doprovázených důsledky zavádění klimatických zelených politik, roste také důležitost tohoto faktoru i z pohledu budoucí optimální reakce měnové politiky centrálních bank. Klimatický šok, který probíhá nad rámec běžného hospodářského cyklu, s sebou přináší mimo jiné také zásadní změny ve struktuře jednotlivých ekonomik, a tedy rizika pro schopnost centrálních bank dosahovat cenové stability v budoucnu. Současná literatura však nedochází – z pohledu celkových dopadů na klíčové makroekonomické proměnné včetně optimálního nastavení úrokových sazeb centrálních bank – k jasným závěrům. Cílem článku je identifikovat jednotlivé šoky, které klimatická změna přináší a na základě simulace globálním modelem pro vybrané dlouhodobé klimatické scénáře představit doporučení pro tvůrce měnové politiky.

Motivace a cíl

Nad probíhající, a postupem času zesilující, změnou klimatu a nutností se na její dopady začít připravovat panuje v celosvětovém měřítku již delší dobu většinová shoda. Změna klimatu odráží zvyšování průměrné teploty v důsledku zvýšené koncentrace skleníkových plynů v atmosféře způsobené lidskou činností, především oxidu uhličitého, který vzniká při spalování fosilních paliv (uhlí, zemní plyn, ropa). To mimo jiné vede ke změnám počasí v podobě dramaticky se zvyšující frekvence výskytu a rozsahu přírodních katastrof ve světě, jako jsou dlouhá období sucha, vlny veder, lesní požáry, či naopak záplavy, cyklóny nebo hurikány. Jedná se tak o velmi významné globální celospolečenské riziko. Představitelé mezinárodních institucí se zatím neshodnou v míře aktivity, kterou by v boji proti změně klimatu měli vyvíjet. Dostupné studie zabývajícími se makroekonomickými dopady klimatické změny zatím nepřinášejí jednoznačný závěr ohledně celkových dopadů tohoto šoku a implikací pro měnovou politiku. Existuje pouze docela významná shoda na tom, že dopady změny klimatu je třeba zachytit analytickými nástroji, aby mohly být zakomponovány do rozhodovacích procesů, např. při rozhodování o nastavení měnové politiky.

Cílem tohoto textu je analýza šoků, které klimatická změna přináší, včetně kvantifikace dopadů na měnovou politiku centrálních bank tří největších ekonomik světa. Pro zodpovězení této otázky byly využity výstupy klimatického modelu REMIND-MAgPIE[1] pro tři vybrané dlouhodobé klimatické scénáře navržené dle NGFS[2]. Ekonomické dopady na jednotlivé ekonomiky světa byly kvantifikovány na základě simulací prostřednictvím globálního modelu NiGEM[3] rozšířeného o klimatický blok s časovým horizontem do konce roku 2050.

Změna klimatu z pohledu měnové politiky

V současné literatuře[4] panuje shoda, že dopady změny klimatu na nastavení měnové politiky budou významné. Obecně lze rozdělit dopady klimatické změny na dlouhodobé a krátkodobé. Z dlouhodobého pohledu se studie víceméně shodují na tom, že opakovaný a častější výskyt přírodních katastrof povede k pomalejšímu růstu potenciálu, nižšímu globálnímu ekonomickému růstu a k omezení poptávky v důsledku vyšších opatrnostních úspor, a tedy k nižší dlouhodobé přirozené reálné úrokové míře, viz BoE (2022) a Mongelli a kol. (2022). Na druhou stranu uvedené studie rovněž připouští, že implementace přechodových politik na ochranu klimatu předpokládající inovace a růst investic bude naopak vytvářet tlak na vyšší úrovně přirozené reálné úrokové míry. To, které vlivy nakonec v součtu převáží, bude záležet na materializaci typu scénáře, kterým se klimatická politika ve světě vydá. Krátkodobě mohou hmotná i přechodová rizika působit na inflaci oběma směry v závislosti na tom, zda převáží dopad na nabídku, či poptávku (Batten a kol. (2020)). Určitou paralelu nabízí zkušenost s obdobím covidové pandemie, která se stejně jako jakýkoliv jiný typ přírodní katastrofy ve větší míře projevila v podobě negativního nabídkového šoku a s tím související potřebou reakce měnové politiky restriktivním směrem, viz např. Brůha, Motl a Tonner (2021).

Konkrétní směr reakce měnové politiky na dopady změny klimatu je však v literatuře popsán velmi opatrně a nejednoznačně. Změna klimatu ovlivní cenovou stabilitu prostřednictvím svého dopadu na makroekonomické ukazatele, jako jsou inflace, produkce, zaměstnanost, úrokové sazby, investice, produktivita (ECB (2021)). Dále je nutné uvažovat opatření v oblasti fiskální politiky zacílená na zmírnění dopadů změny klimatu, která budou působit i na nastavení měnové politiky. Klimatická změna ovlivní i hodnotu a rizikový profil aktiv, což může vést k nežádoucímu hromadění finančních rizik, viz NGFS (2019a). Narušení finančních trhů a s tím spojené přeceňování klimatických rizik může výrazně snížit cenu některých aktiv při přechodu na nízkouhlíkovou ekonomiku. Důsledkem budou korekce finančního trhu s přelivy do reálné ekonomiky s dopady na nastavení měnové politiky. Další studie NGFS (2020a) nebo Bylund (2020) potvrzují výše uvedené závěry, i když upozorňují, že rozsah a přenos těchto dopadů zůstává velmi nejistý. Uvedené práce zdůrazňují, že primárním cílem centrálních bank je většinou zajištění nízké a stabilní inflace a dalších cílů (např. v oblasti klimatické politiky) může být dosaženo, pouze pokud jsou v souladu s cenovou stabilitou, protože centrální banky nemohou svévolně rozšiřovat svůj mandát, viz např. BoE (2022).

Ekonomické dopady klimatické změny a zelené politiky ochrany klimatu

Rizika vyplývající z dopadů klimatické změny lze rozdělit na „hmotná“, související s extrémními povětrnostními jevy, a na „přechodová“, odrážející implementaci klimatické politiky. Mezi hmotná rizika se řadí jak různé typy přírodních katastrof, tak i negativní dopady vysokých teplot (tzv. vln veder) na lidské zdraví, což může dále vést k migraci velkého počtu obyvatel a geopolitickým konfliktům, viz Brzoska a Fröhlich (2015) nebo Rigaud a kol. (2018). Dopady klimatické změny ovlivní agregátní nabídku i poptávku. Na straně nabídky může zvyšující se průměrná teplota snižovat produktivitu i dostupnost pracovní síly stejně tak jako ničivé přírodní katastrofy a s tím související vynucená migrace velkého počtu obyvatel. Extrémní události mohou rovněž fyzicky ničit kapitál a přesměrovávat investice od rozšiřování výroby do jeho rekonstrukce. Výpadky produkčních faktorů práce a kapitálu doprovázené častým narušováním globálních obchodních řetězců a dělby práce tak povedou ke snížení potenciálu a výrobních kapacit ekonomik světa. Z hlediska poptávky hmotná rizika ovlivní preference a vzorce chování ekonomických agentů, zvýšená nejistota negativně dopadne na soukromou spotřebu (obezřetnostní úspory) a firmy (odložené investice). Hmotná rizika budou mít také negativní dopady na ceny aktiv a obecně na celý finanční sektor v podobě rostoucích problémů se zabezpečením úvěrů včetně velkých výzev například v odvětví pojišťovnictví. Přechodová rizika představují ekonomické náklady plynoucí z postupného přeorientování se na nízko emisní ekonomiky. Vznikají v důsledku změn v klimatické politice, nevyhnutelných technologických změn, které budou vyžadovat velké investice, nebo změn preferencí a zvyklostí spotřebitelů novým podmínkám. Může se jednat například o nové formy zdanění a regulatorní omezení, nárůst cen emisních povolenek, uhlíkovou daň a další. To může vyvolat pokles hodnoty určitých podnikových aktiv a také pokles ziskovosti podniků v některých odvětvích. Tyto změny tak rovněž představují rizika pro finanční systém s dalšími dopady na reálnou ekonomiku. Postupné zvyšování globálních teplot povede k přesměrování části zdrojů od výroby a inovací směrem k aktivitám spojeným s přizpůsobováním se změnám klimatu. Například u cen zemědělských komodit může docházet k jejich nárůstu z důvodu nižší nabídky, neboť se bude část zemědělské půdy využívat pro pěstování energetických plodin, a tedy bude zbývat méně půdy pro pěstování zemědělských plodin.

Dlouhodobé klimatické scénáře a modelové předpoklady

V rámci vyhodnocení ekonomických dopadů klimatické změny byly využity standardizované dlouhodobé klimatické scénáře v rámci tzv. fáze IV navržené NGFS. Klimatické scénáře, jejichž cílem je zmapování potenciálních rizik pro finanční systém v dlouhodobém horizontu, se člení podle ambicióznosti a načasování zavádění klimatických politik do čtyř kategorií, viz NGFS (2023). Do první kategorie spadají scénáře uspořádaného přechodu (tzv. Orderly), které předpokládají na celém horizontu relativně slabá zejména hmotná rizika v důsledku zahájení včasné, důvěryhodné a mezinárodně koordinované klimatické politiky. Druhou kategorii tvoří scénáře neuspořádaného přechodu (tzv. Disorderly), které jsou charakterizovány relativně významnou materializací přechodových rizik vyplývajících z pozdního zavedení klimatické politiky či rozdílného vývoje zeleného přechodu napříč zeměmi a sektory. Do třetí kategorie spadají scénáře s nedostatečně ambiciózní či žádnou klimatickou politikou (tzv. Hot house world), které předpokládají nízká či žádná přechodová rizika a vysoká až extrémní hmotná rizika v důsledku předpokládaného značného nárůstu průměrné globální teploty. Poslední novou kategorií jsou scénáře tzv. Too-little-too-late, které odrážejí zpoždění a mezinárodní rozdíly v ambicích klimatické politiky, které znamenají zvýšená přechodová rizika v některých zemích a vysoká hmotná rizika ve všech zemích kvůli celkové nízké účinnosti zeleného přechodu. V rámci uvedených kategorií NGFS vymezuje celkem sedm základních klimatických scénářů.

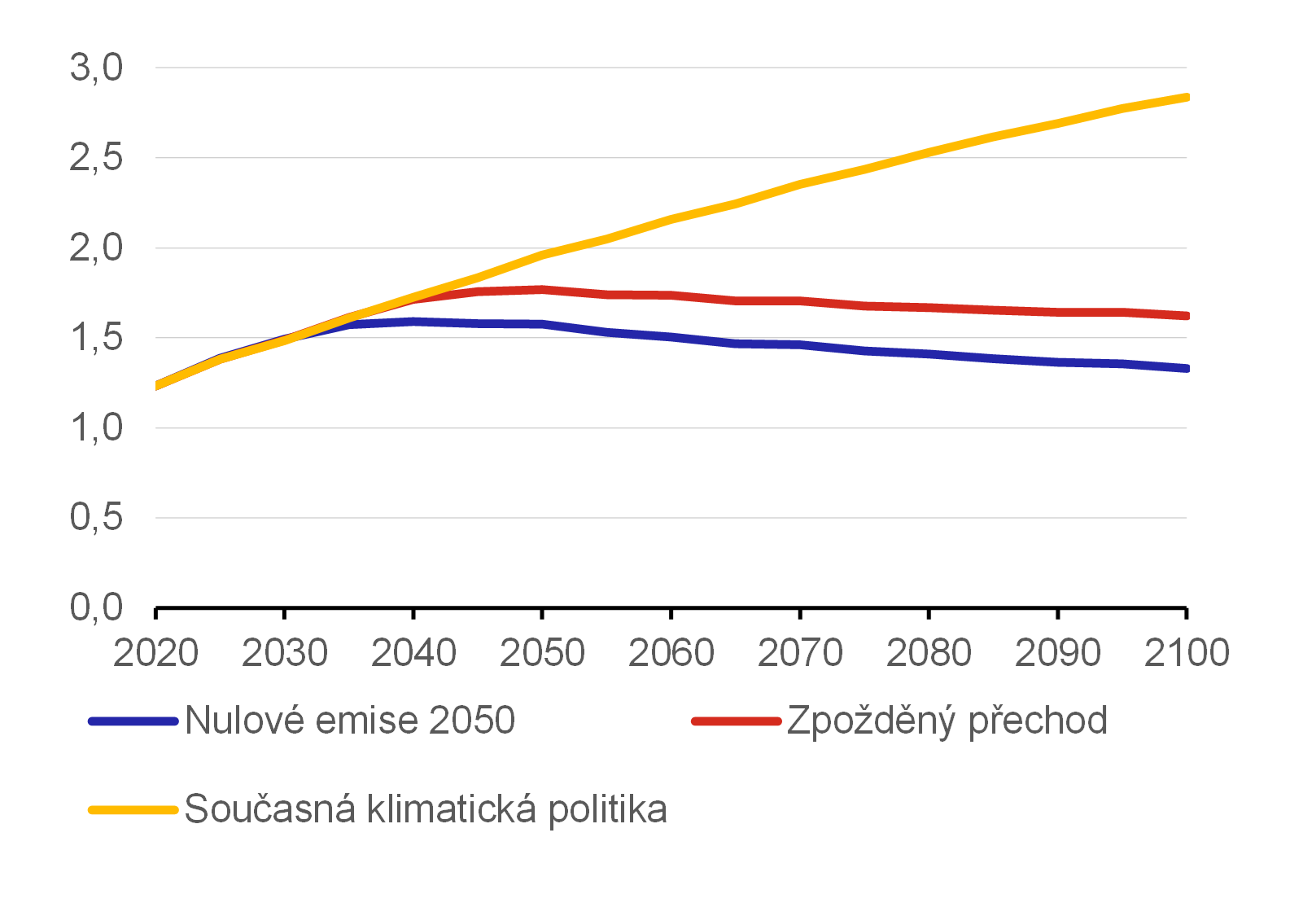

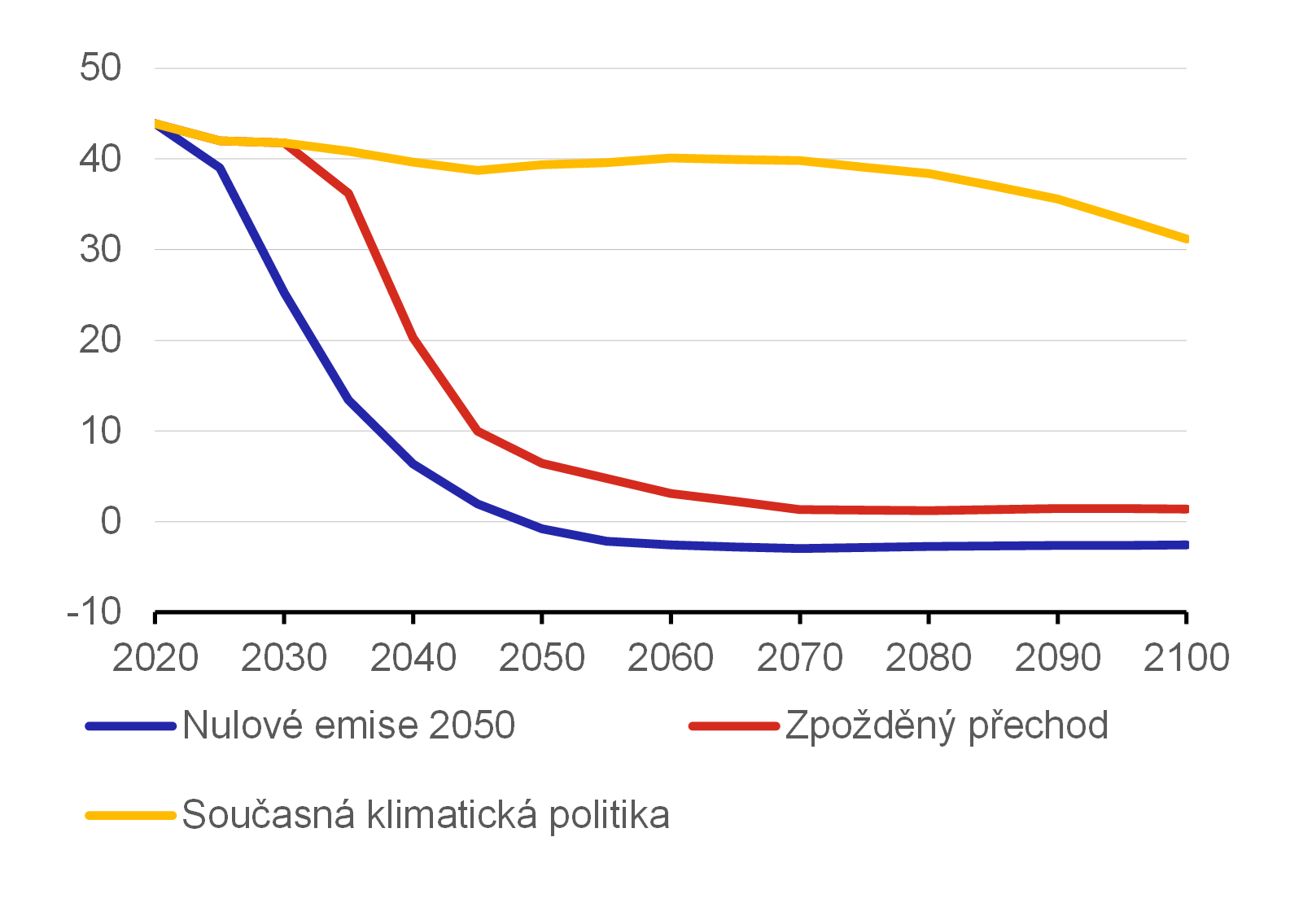

Provedené simulace ekonomických dopadů klimatické změny prostřednictvím globálního modelu NiGEM vycházejí z aktualizovaných tří vybraných hraničních hypotetických scénářů možného budoucího vývoje. První – řízený – scénář „nulové emise 2050“ odpovídá omezení globálního oteplování v podobě nárůstu průměrné teploty maximálně o 1,5 °C oproti období let 1850 – 1900 (Graf 1). Tohoto cíle je dosaženo po jeho mírném překročení v letech 2035 – 2060 opět až ve druhé polovině aktuálního století, přičemž na konci století by měl průměrný nárůst teploty poklesnout pod 1,4 °C. Tento scénář je považován za poměrně ambiciózní, neboť předpokládá okamžité zavádění přísné klimatické politiky, což by mělo vést k dosahování čistých nulových emisí CO2 již kolem roku 2050, viz Graf 2. Druhý – neřízený – scénář „zpožděný přechod“ se vyznačuje oproti předchozímu scénáři pomalejší implementací globální klimatické politiky vedoucí ke snižování světových emisí CO2 až po roce 2030. Do roku 2030 tento scénář přepokládá stejné využívání fosilních zdrojů energie jako je tomu v případě scénáře „současná klimatická politika“. To povede k nárůstu mediánové teploty v letech 2045–2050 téměř o 1,8 °C, přičemž ke konci století se sníží k úrovni 1,6 °C v návaznosti na přijatá klimatická opatření po roce 2030 v souladu s dlouhodobými teplotními cíli. Třetí – Hot House World – scénář „současná klimatická politika“ je charakterizován pokračováním globální klimatické politiky dle současných trendů využívání fosilních zdrojů energie a jen velmi pozvolným tempem snižování emisí CO2. S tímto scénářem je pak konzistentní postupný nárůst globální průměrné teploty, která se na konci tohoto století přiblíží hranici 3 °C.

Graf 1 – Průměrné teplotní profily pro jednotlivé klimatické scénáře oproti období let 1850–1900

(°C)

Zdroj: Globální klimatický model REMIND-MAgPIE-MAGICC

Graf 2 – Celkové emise CO2 ve světě

(Gt CO2/rok)

Zdroj: Globální klimatický model REMIND-MAgPIE

První skupinu modelovaných rizik představují hmotné šoky, tedy přímé dopady změny klimatu, které se negativně projeví jak na straně nabídky, tak i poptávky. Negativní nabídkové vlivy v rámci hmotných šoků byly pro výše uvedené tři klimatické scénáře nakalibrovány pro jednotlivé ekonomiky světa na základě Kalkuhl a Wenz (2020) a navazují na předpokládané globální teplotní profily odpovídající vybraným klimatickým scénářům. Globální oteplování a zvyšující se frekvence tzv. vln veder se budou negativně projevovat na lidském zdraví, což povede ke snižování dostupnosti i produktivity práce. Rostoucí rozsah a síla přírodních katastrof povedou v místech ohniska k úplné či částečné fyzické destrukci kapitálu. Omezování produkčních faktorů práce a kapitálu povede k poklesu potenciálu jednotlivých ekonomik a tedy ke snížení celkových globálních produkčních kapacit (nabídky). Na straně poptávky se hmotné šoky negativně projeví zejména v rámci soukromé spotřeby a investic, jejichž pokles byl odvozen od negativních dopadů nabídkových vlivů do reálné ekonomické aktivity. Působení hmotných šoků v souhrnu povede k poklesu HDP, naopak v případě cenového vývoje dochází k protisměrnému působení proinflačních vlivů plynoucích z narušení nabídky a protiinflačních vlivů odrážejících pokles poptávky.

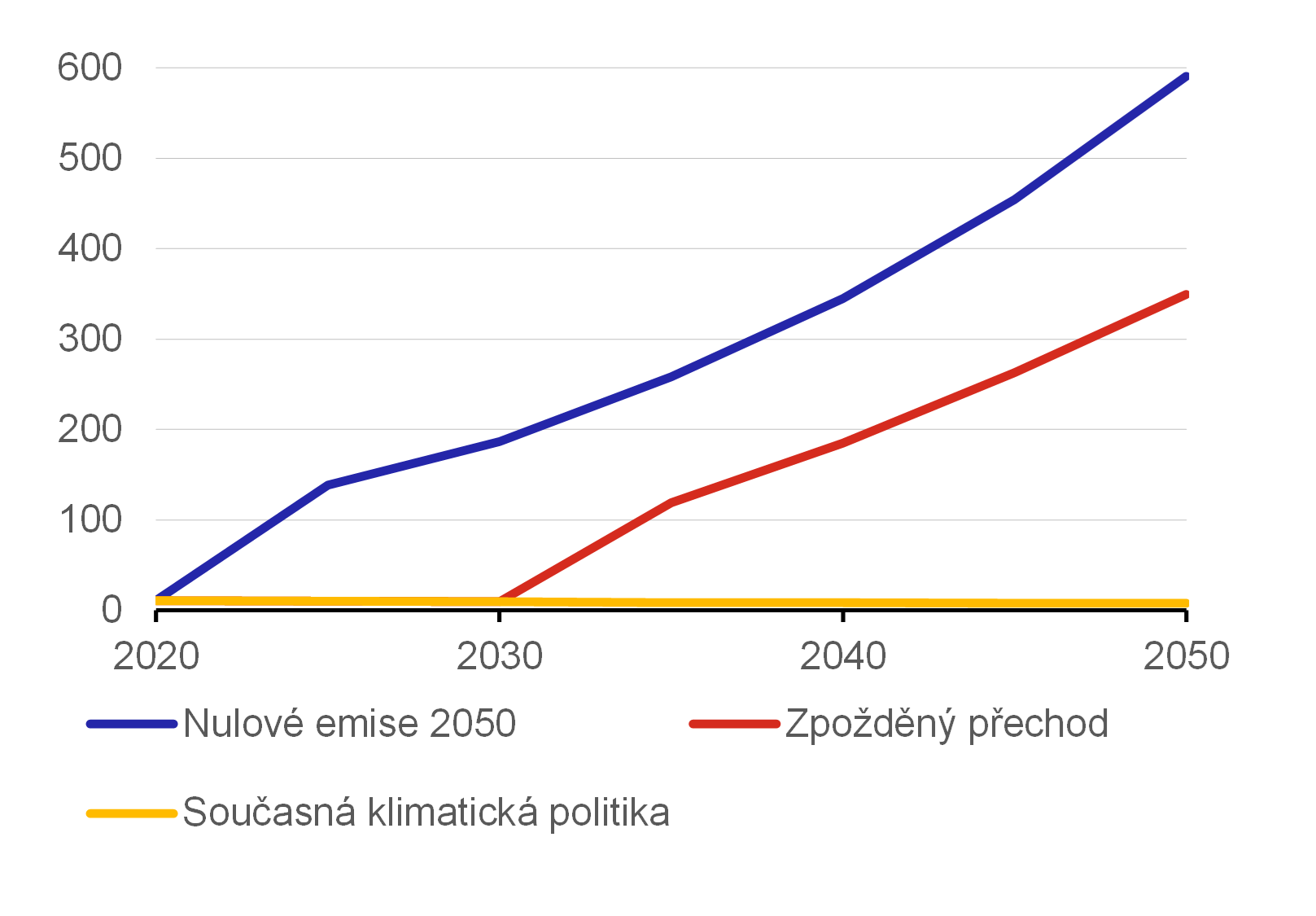

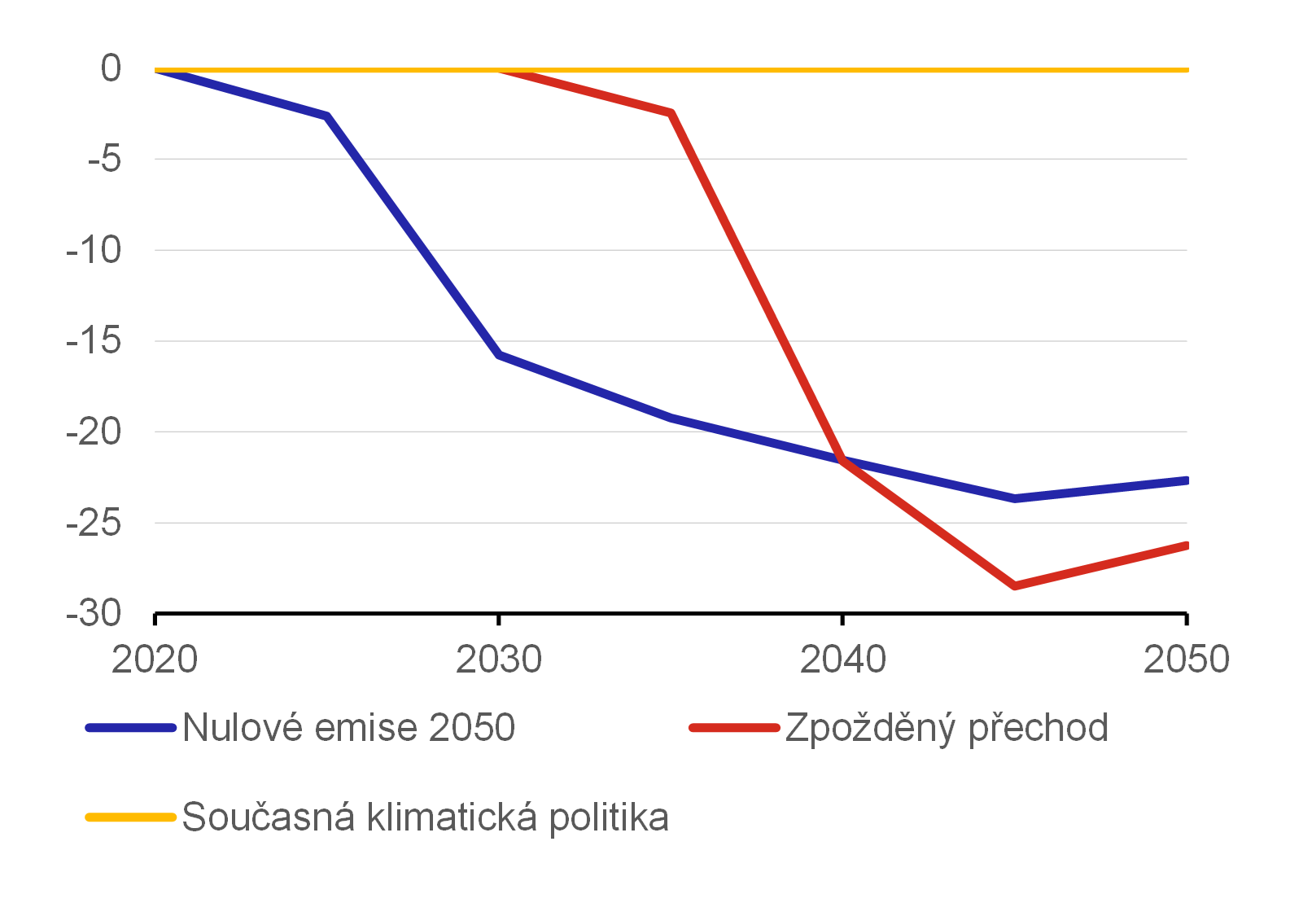

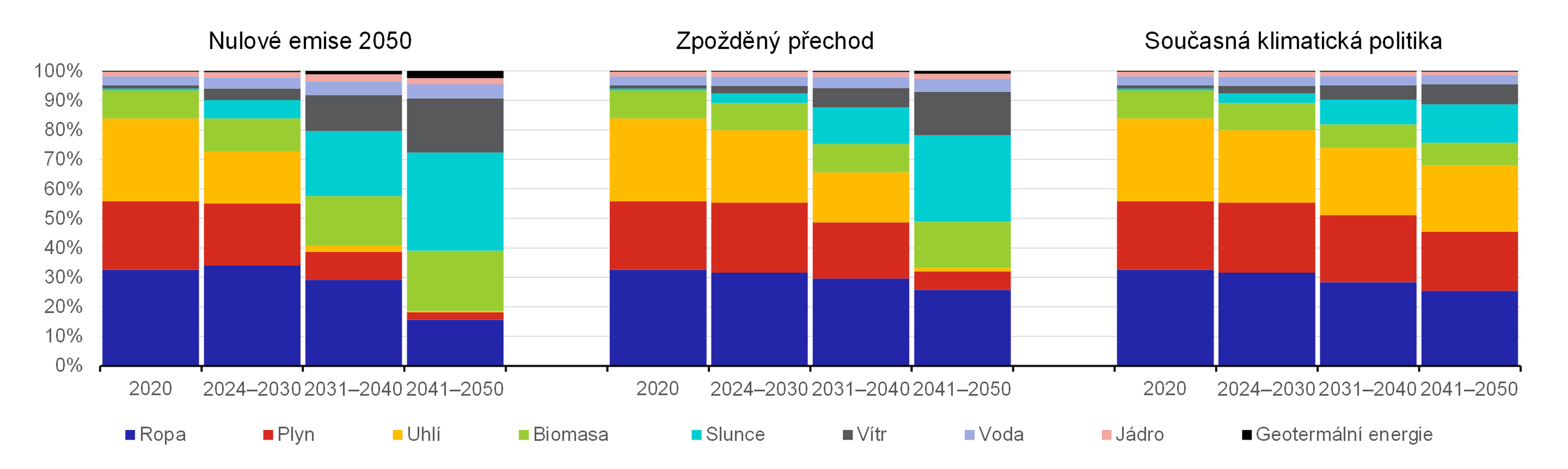

Druhá skupina modelovaných rizik zahrnuje přechodové šoky, tedy zprostředkované dopady odrážející implementaci globální klimatické politiky. Kalibrace přechodových šoků pro jednotlivé ekonomiky světa byla provedena na základě výstupů globálního klimatického modelu REMIND-MAgPIE pouze pro klimatický scénář „nulové emise 2050“ a „zpožděný přechod“, neboť scénář „současná klimatická politika“ přechodové šoky neuvažuje. V rámci přechodových šoků modelová simulace předpokládá pro oba klimatické scénáře nárůst uhlíkové daně (Graf 3), pokles energetické náročnosti produkce (Graf 4). Dále pak byly pro jednotlivé klimatické scénáře – vzhledem k rozdílné struktuře – zvlášť pro jednotlivé ekonomiky světa nakalibrovány šoky odpovídající předpokládanému poklesu spotřeby fosilních zdrojů energie (uhlí, ropa, plyn), viz Graf 5. Postupné snižování podílu fosilních vstupů do produkce bude mít za následek dočasné snížení produktivity (negativní nabídkový šok) a bude tedy dalším proinflačním faktorem. V opačném směru bude na cenový vývoj působit pokles spotřeby a cen fosilních komodit, zatímco spotřeba obnovitelných zdrojů energie preferovaná globální klimatickou politikou v čase poroste.

Graf 3 – Světová cena CO2

(USD/t CO2)

Zdroj: Globální klimatický model REMIND-MAgPIE

Graf 4 – Energetická náročnost produkce ve světě

(ochylky od scénáře “současná klimatická politika” v %)

Zdroj: Globální klimatický model REMIND-MAgPIE

Graf 5 – Předpoklady o světové spotřebě energie dle zdroje produkce pro jednotlivé klimatické scénáře

(%)

Zdroj: Globální klimatický model REMIND-MAgPIE

Výnosy z uhlíkové daně budou mít pozitivní dopady do veřejných rozpočtů vlád jednotlivých zemí v podobě nového dodatečného zdroje příjmu. Modelová simulace klimatického scénáře „nulové emise 2050“ předpokládá, že výnosy plynoucí z nárůstu uhlíkové daně počínaje začátkem predikčního horizontu budou vládami jednotlivých zemí z poloviny vráceny zpět do ekonomiky formou investic. Zbylá polovina výnosů z uhlíkové daně bude využita na snížení vládního dluhu. V případě klimatického scénáře „zpožděný přechod“, v rámci kterého dochází k opožděné implementaci klimatické politiky a nárůstu uhlíkové daně až po roce 2030, což vede oproti předchozímu scénáři i k nižším celkovým výnosům, jsou tyto dodatečné příjmy vládami jednotlivých zemí redistribuovány zpět do ekonomiky prostřednictvím snížení přímých daní. Dále bude v případě tohoto scénáře tento kladný fiskální šok po roce 2030 tlumen po dobu následujících dvou let negativním sentimentem domácností a firem, které budou otřeseny náhlou změnou směřování klimatické politiky. Zpoždění implementace klimatické politiky se projeví v menší ochotě domácnosti spotřebovávat a růstu obezřetnostních úspor, zvýšená nejistota způsobená rychlým zaváděním nových regulatorních opatření povede rovněž k nárůstu rizikové prémie a nižší investiční aktivitě podniků.

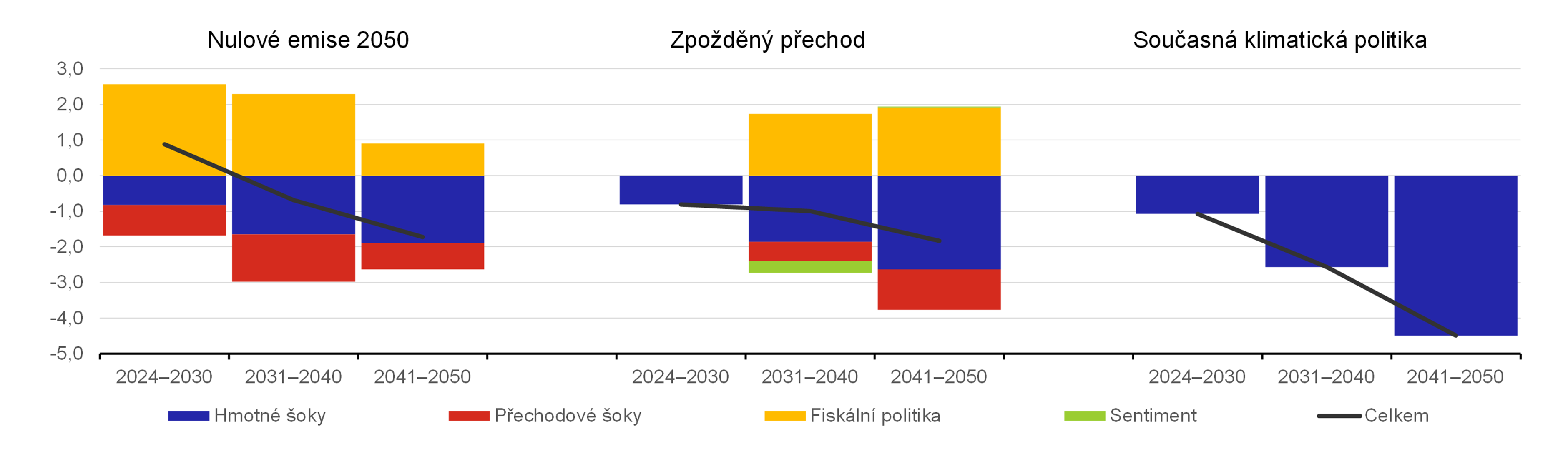

Dopady klimatické změny do HDP a inflace bez reakce měnové politiky

V rámci kvantifikace celkových dopadů vzájemného působení různé kombinace a druhů šoků pro jednotlivé klimatické scénáře byla nejdříve provedena simulace prostřednictvím modelu NiGEM bez reakce měnové politiky[5]. V případě hmotných šoků již nevyhnutelně dochází v rámci všech tří scénářů k větším či menším přímým negativním dopadům klimatické změny do HDP (Graf 6). K těmto vlivům snižujícím reálnou ekonomickou aktivitu se pak v rámci scénáře „nulové emise 2050“ a „zpožděný přechod“ přidávají dopady přechodových šoků odrážející implementaci klimatické politiky, která na jednu stranu pokles HDP dále prohlubuje. Avšak v případě včasné implementace klimatické politiky, viz scénář „nulové emise 2050“, je možné za předpokladu využití výnosů z uhlíkové daně a jejich částečné distribuce formou vládních investic zpět do ekonomiky negativní dopady do HDP výrazně eliminovat, resp. v případě tohoto scénáře dokonce krátkodobě dosáhnout pozitivního celkového dopadu do reálné ekonomické aktivity. V případě pozdější implementace klimatické politiky po roce 2030, viz scénář „zpožděný přechod“, se nad rámec negativních dopadů odrážející hmotné šoky přidává k negativním dopadům přechodových šoků ještě navíc dočasně zhoršený sentiment domácností a firem. I když oba zmíněné scénáře dříve či později přinášejí negativní dopad do HDP, na rozdíl od scénáře „současná klimatická politika“, vedou k velmi výraznému zpomalování globálního oteplování a negativní dopady na jednotlivé ekonomiky světa po roce 2050 budou v těchto scénářích nízké. Naopak v případě scénáře „současná klimatická politika“ budou v čase negativní dopady změny klimatu výrazně zesilovat, což si po roce 2050 vyžádá nevratné škody na životním prostředí, lidském zdraví a obrovské ekonomické náklady. Odkládání implementace klimatické politiky bude vyžadovat silnější reakci v budoucnu, přičemž účinnost takové reakce se bude v důsledku zvýšené úrovně globální teploty v čase snižovat a škody způsobené globálním oteplováním budou narůstat.

Graf 6 – Dopady do úrovně reálného HDP ve světě

(odchylky od klimaticky neutrálního základního scénáře v %)

Zdroj: Vlastní výpočty prostřednictvím modelu NiGEM na základě výstupů z klimatického modelu REMIND-MAgPIE.

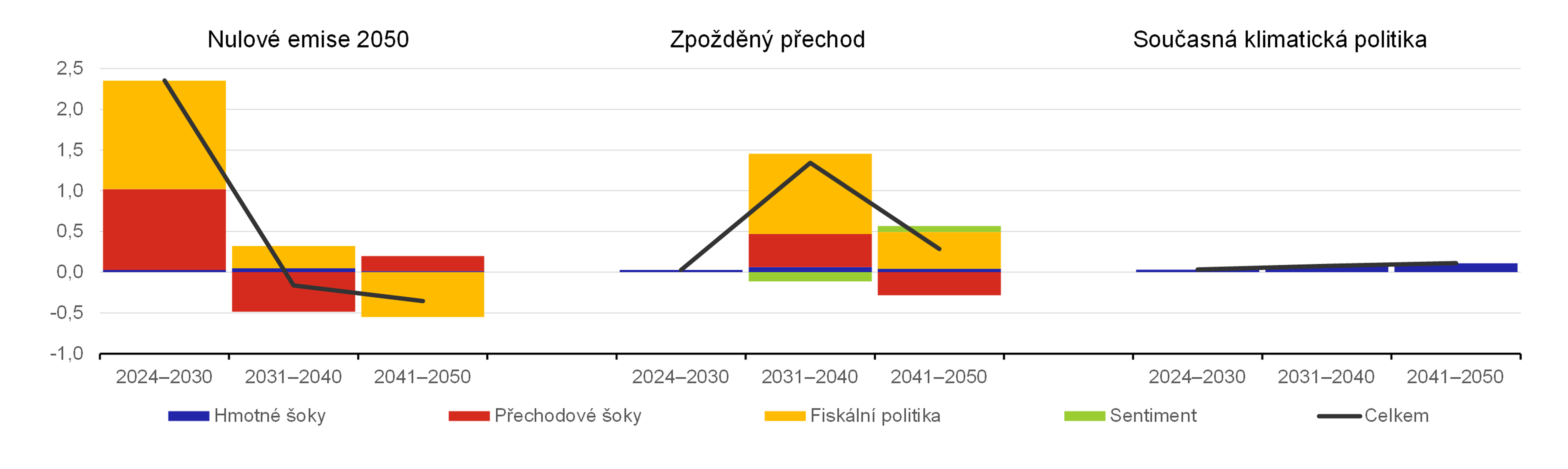

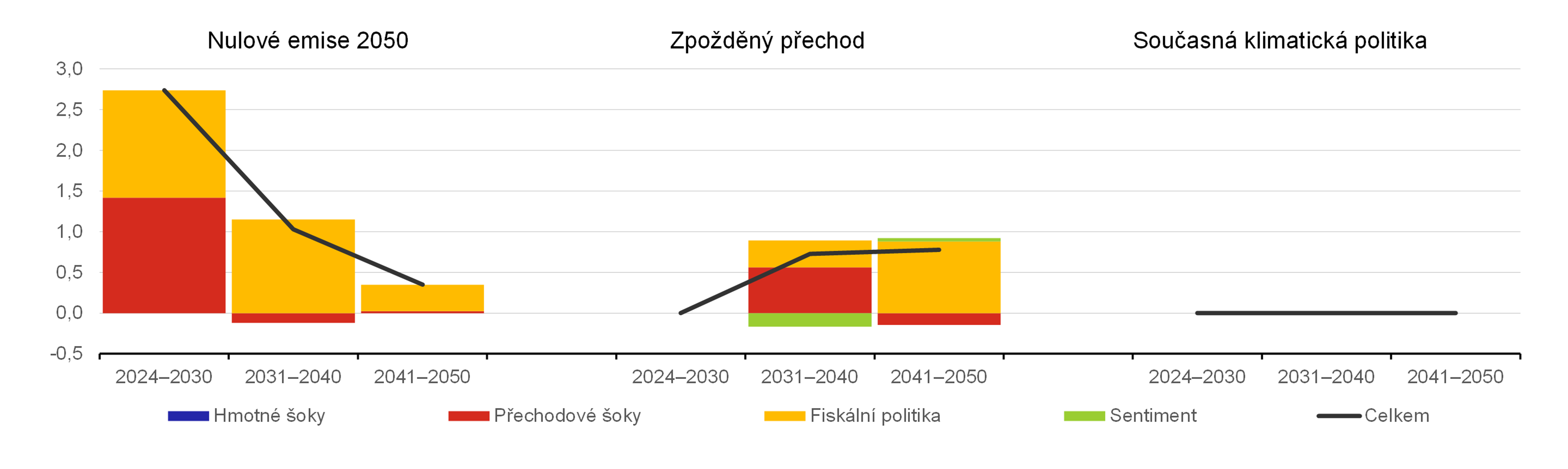

Nákladem implementace globální klimatické politiky by byl v souhrnu rychlejší růst cen ve světě, což by v kombinaci s převážně negativními dopady do HDP celkově přineslo stagflační tendence. V rámci proinflačního vlivu ve scénáři „nulové emise 2050“ i scénáři „zpožděný přechod“ dominují především přechodové šoky společně s proinflačními dopady pozitivního poptávkového šoku odrážejícího expanzivní fiskální politiku (Graf 7). V souhrnu tak dochází v nejbližším období k nejvyššímu růstu cen v případě scénáře „nulové emise 2050“, což odráží předpokládaný parciální proinflační dopad vládních investic ve snaze podpořit ekonomický růst a zmírnit negativní dopady šoků plynoucích ze změny klimatu a implementace globální klimatické politiky. Naopak v případě scénáře „zpožděný přechod“ je tento efekt mírnější, neboť ke zvýšení uhlíkové daně dochází se zpožděním a v menší míře. Nejpomalejší růst cen v horizontu do konce roku 2050 implikuje scénář „současná klimatická politika“, který nezahrnuje přechodové šoky, pouze šoky hmotného charakteru, které jsou však v případě tohoto scénáře nejvíce proinflační. Na jednu stranu velmi mírná, avšak stále kladná odchylka cen v případě hmotných šoků při výrazném útlumu reálné ekonomické aktivity ukazuje přítomnost silných negativních nabídkových vlivů, které mírně převažují nad silnými protiinflačními dopady odrážejícími pokles poptávky. Tyto celkové inflační tlaky budou přitom v čase dále zesilovat s tím, jak bude pokračující globální oteplování více narušovat nabídku vlivem snižování efektivity využití výrobních faktorů ve světové ekonomice a protiinflační negativní poptávkové vlivy budou tento cenový růst tlumit jen částečně. Naopak v případě scénáře „nulové emise 2050“ jsou proinflační vlivy související s hmotnými šoky jen mírné, neboť proinflační negativní nabídkové vlivy vyplývající z nižší produktivity globálních výrobních faktorů jsou tlumeny protiinflačními poptávkovými efekty z velké části. V případě scénáře „zpožděný přechod“ jsou pak v souhrnu mírně proinflačně působící hmotné šoky ještě navíc krátkodobě tlumeny protiinflačním působením odrážejícím dočasný negativní sentiment domácností i firem v návaznosti na více razantní implementaci globální klimatické politiky po roce 2030.

Graf 7 – Dopady do meziroční inflace spotřebitelských cen ve světě

(odchylky od klimaticky neutrálního základního scénáře v p. b.)

Zdroj: Vlastní výpočty prostřednictvím modelu NiGEM na základě výstupů z klimatického modelu REMIND-MAgPIE

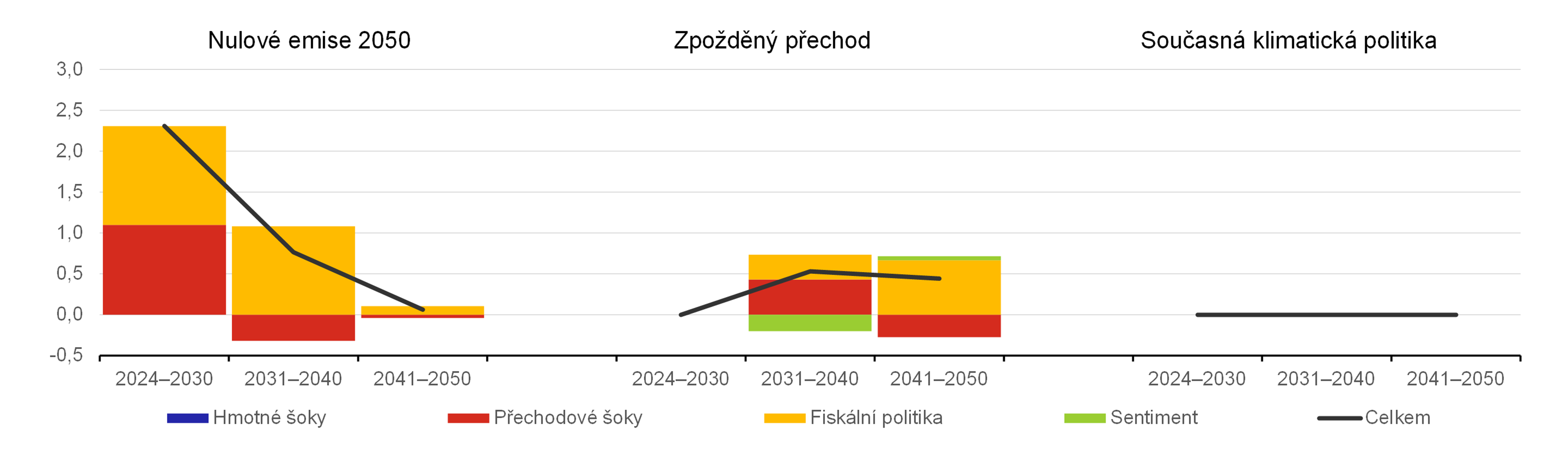

Dopady klimatické změny do měnověpolitických úrokových sazeb

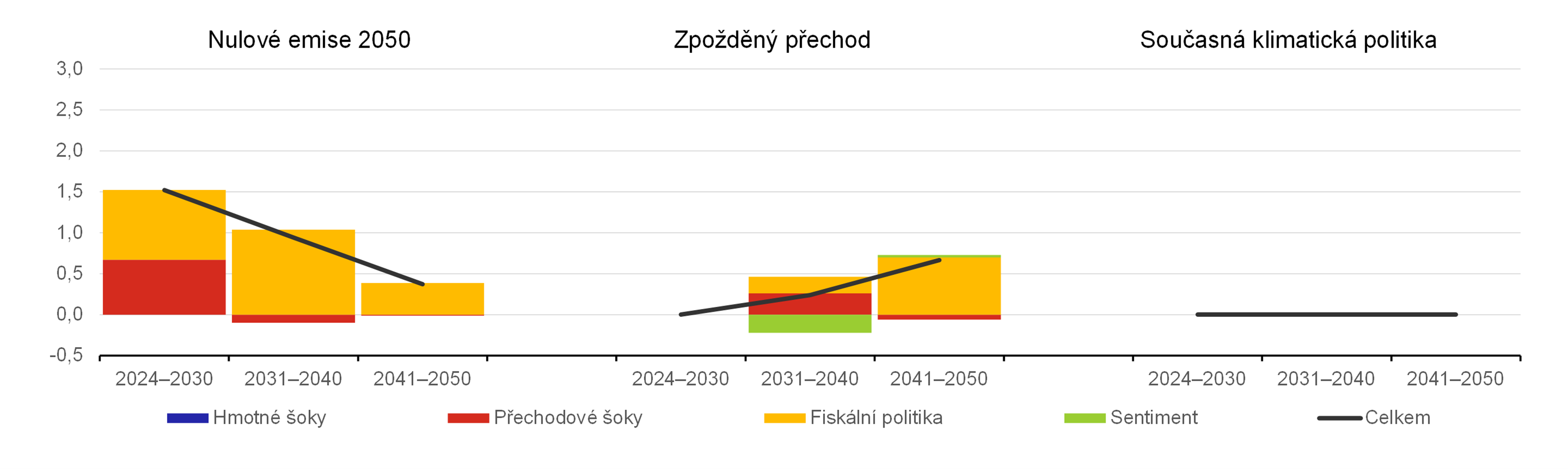

Celkové proinflační působení dopadů klimatické změny vede k potřebě přísnější měnové politiky centrálních bank. Grafy 8, 9 a 10 znázorňují dekomponovanou endogenní modelovou reakci měnové politiky na příkladu centrální banky USA (Fed), Číny (PBoC) a eurozóny (ECB). Z výsledků je zřejmé, že v případě všech tří centrálních bank dochází k restriktivní měnověpolitické reakci. V případě její intenzity jsou rozdíly dány odlišnou kalibrací klimatických šoků odrážející specifickou strukturu a energetickou závislost těchto vybraných tří největších ekonomik světa.

Graf 8 – Dopad do měnověpolitických úrokových sazeb v USA (Fed)

(odchylky od klimaticky neutrálního základního scénáře v p. b.)

Zdroj: Vlastní výpočty prostřednictvím modelu NiGEM na základě výstupů z klimatického modelu REMIND-MAgPIE

Pozn.: Na hmotné šoky, které jsou modelovány jako neočekávané, vpředhledící měnová politika nereaguje.

Graf 9 – Dopad do měnověpolitických úrokových sazeb v Číně (PBoC)

(odchylky od klimaticky neutrálního základního scénáře v p. b.)

Zdroj: Vlastní výpočty prostřednictvím modelu NiGEM na základě výstupů z klimatického modelu REMIND-MAgPIE

Pozn.: Na hmotné šoky, které jsou modelovány jako neočekávané, vpředhledící měnová politika nereaguje.

Graf 10 – Dopad do měnověpolitických úrokových sazeb v eurozóně (ECB)

(odchylky od klimaticky neutrálního základního scénáře v p. b.)

Zdroj: Vlastní výpočty prostřednictvím modelu NiGEM na základě výstupů z klimatického modelu REMIND-MAgPIE

Pozn.: Na hmotné šoky, které jsou modelovány jako neočekávané, vpředhledící měnová politika nereaguje.

K nejvyššímu nárůstu úrokových sazeb dochází v případě americké a čínské ekonomiky, zatímco v případě eurozóny je míra měnověpolitické restrikce mírnější. To odráží skutečnost, že zatímco ekonomika USA je významným světovým vývozcem fosilních energetických komodit, ekonomika eurozóny je naopak jejich dovozcem. Klimatická politika vytvářející tlak na pokles spotřeby fosilních paliv, jejichž cena bude v čase klesat, bude mít výrazněji negativní dopady do americké ekonomiky. To se bude rovněž promítat do silnějšího kurzu eura vůči americkému dolaru, který bude proinflační působení na ekonomiky eurozóny tlumit. Oproti tomu čínská ekonomika vykazuje nejvyšší míru energetické náročnosti produkce, což v případě jejího snižování bude působit skrze omezování nabídky více proinflačně a negativně na HDP. Naopak ekonomiky eurozóny, zejména Německo, tento proces již relativně rychle započaly v minulých letech, což odráží s tím spojené viditelné ekonomické náklady.

V celkovém nárůstu úrokových sazeb dominují kladné poptávkové proinflační vlivy v kombinaci s negativními nabídkovými a nákladovými faktory. Tlaky na růst úrokových sazeb jsou přitom nejvíce viditelné v nejbližším horizontu do roku 2030 v případě scénáře „nulové emise 2050“, kde na jednu stranu dochází při rychlém tempu snižování energetické náročnosti produkce k velmi razantnímu nárůstu uhlíkové daně a s tím spojeným růstem cen vstupů do produkce, přičemž tyto dodatečné rozpočtové příjmy se na druhé straně podílejí na zesílení proinflačního působení skrze expanzivní působení fiskální politiky. S postupným odezněním těchto vlivů se pak v následujících desetiletích potřeba přísné měnové politiky snižuje, avšak odchylka úrokových sazeb zůstává kladná na celém prognostickém horizontu. To platí i v případě materializace scénáře „zpožděný přechod“, kde k nárůstu úrokových sazeb – který je navíc dočasně tlumen protiinflačním působením zhoršeného ekonomického sentimentu – dochází až se zpožděním, avšak vyšší úrokové sazby zůstávají stabilně zvýšené až do konce roku 2050. Zatímco v případě simulace scénáře „nulové emise 2050“ a „zpožděný přechod“ jsou přechodové šoky ze své podstaty modelovány očekávaně, na které reaguje vpředhledící měnové politika, v případě scénáře „současná klimatická politika“ je tomu přesně naopak. Nicméně i v tomto scénáři jsou patrné v souhrnu postupně zesilující proinflační tlaky, které budou po roce 2050 ještě dále výrazně zesilovat v návaznosti na pokračující růst průměrné globální teploty a rostoucí počet a rozsah ničivých přírodních katastrof snižující produkční kapacity, což bude stejně tak dříve či později vyžadovat potřebu přísnější měnové politiky.

Závěr

Modelové simulace ukazují, že klimatická změna bude mít v souhrnu zřetelné globální stagflační dopady, které pro centrální banky představují významné riziko s ohledem na zajištění cenové stability v budoucnu. Tento dlouhodobý a v čase zesilující parciální šok nad rámec běžného hospodářského cyklu bude působit ve směru vyšší inflace a pomalejšího ekonomického růstu. To ukazují analýzy provedené prostřednictvím globálního modelu NiGEM na základě výstupů z klimatického modelu REMIND-MAgPIE na příkladu tří hypotetických klimatických scénářů, tj. scénáře „nulové emise 2050“, scénáře „zpožděný přechod“ a scénáře „současná klimatická politika“ navržených dle NGFS. Provedené simulace zahrnují přímé dopady klimatické změny (tzv. hmotné šoky), které v souhrnu povedou k výraznému snížení HDP při mírném růstu cen, jelikož proinflační vlivy plynoucí z narušení nabídky převáží nad protiinflačními vlivy odrážejícími nižší poptávku. Simulace „nulové emise 2050“ a „zpožděný přechod“ zahrnují další rizika (tzv. přechodové šoky), které zohledňují dopady zavádění klimatické politiky vedoucí k omezování emisí CO2, tj. nárůst uhlíkové daně, pokles energetické náročnosti produkce, pokles spotřeby fosilních zdrojů energie (uhlí, ropa, plyn) a dále pak nárůst spotřeby obnovitelných zdrojů energie. Tyto dodatečné faktory se rovněž v souhrnu projeví v proinflačním působení, neboť se jedná o mix kladného nákladového a negativního nabídkového šoku, ke kterým se přidává dopad expanzivní fiskální politiky. Nejpomalejší – avšak při výrazném útlumu HDP stále kladný – růst cen v horizontu do konce roku 2050 implikuje při absenci přechodových šoků scénář „současná klimatická politika“. V rámci tohoto scénáře, který má na redukci emisí CO2 minimální vliv, by převažující proinflační negativní nabídkové vlivy měly z důvodu pokračujícího globálního oteplování v čase dále zesilovat.

Dopady klimatické změny a zelené politiky ochrany klimatu povedou k potřebě přísnější měnové politiky ve světě. Tento závěr vyplývající z modelových simulací je demonstrován na příkladu měnové politiky centrální banky USA (Fed), Číny (PBoC) a eurozóny (ECB). Z pohledu intenzity se dopady na jednotlivé země a regiony světové ekonomiky značně liší. K nejvyššímu nárůstu úrokových sazeb dochází v návaznosti na strukturu ekonomik a energetickou náročnost produkce v případě USA a Číny, zatímco v případě eurozóny je nárůstu úrokových sazeb mírnější. Optimální míra měnověpolitické restrikce je pro všechny tři ekonomiky nejvyšší v případě scénáře „nulové emise 2050“, a to v horizontu do roku 2030. I když se v následujících letech potřeba přísnější měnové politiky snižuje, kladná odchylka úrokových sazeb oproti klimaticky neutrálnímu základnímu scénáři přetrvává na celém horizontu až do roku 2050. V případě scénáře „zpožděný přechod“ dochází vzhledem k odložení implementace politik na ochranu klimatu k nárůstu úrokových sazeb až po roce 2030, avšak zůstávají na stabilně zvýšených úrovních až do roku 2050. Vzhledem k zesilujícímu proinflačnímu působení lze zvyšující se potřebu přísnější měnové politiky v budoucnu předpokládat i v rámci scénáře „současná klimatická politika“.

Měnová politika nemůže vyřešit změnu klimatu, ale změna klimatu bude mít zásadní makroekonomické důsledky pro tvůrce měnové politiky. Z provedené analýzy vyplývá, že největším přínosem a úlohou měnové politiky centrálních bank v rámci probíhající klimatické změny a přechodu k zeleným bezemisním ekonomikám bude zajištění cenové stability a udržení kredibility svých režimů.

Zdroje

Batten, S., Sowerbutts, R., Tanaka, M. (2020). Climate change: Macroeconomic impact and implications for monetary policy. Book chapter in: Ecological, Societal, and Technological Risks and the Financial Sector, July 2020, https://www.frbsf.org/economic-research/events/2019/november/economics-of-climate-change/files/Batten-Sowerbutts-Tanaka-Climate-change-Macroeconomic-impact-and-implications-for-monetary-policy.pdf.

BoE (2022). Climate Change: Possible Macroeconomic Implications. Bank of England, Quaterly Bulletin, October 2022. https://www.bankofengland.co.uk/quarterly-bulletin/2022/2022-q4/climate-change-possible-macroeconomic-implications

Brůha, J., Motl, M., Tonner, J. (2021). Vyhodnocení dopadů pandemie na hlavní ekonomiky světa: Krize nabídky nebo poptávky? Globální ekonomický výhled, Česká národní banka, květen.

Brzoska, M., Fröhlich, C. (2015). Climate Change, Migration and Violent Conflict: Vulnerabilities, Pathways and Adaptation Strategies. Migration and Development 5 (2): 190–210. March 2015.

Bylund, E., Jonsson, M. (2020). How does climate change affect the long-run real interest rate? Economic Commentaries, Sveriges Riksbank, No. 11, 2020, https://www.riksbank.se/globalassets/media/rapporter/ekonomiska-kommentarer/engelska/2020/how-does-climate-change-affect-the-long-run-real-interest-rate.pdf.

Cantelmo, A. (2020). Rare disasters, the natural interest rate and monetary policy. Banca d'Italia Working Paper, 1309, December 2020, en_tema_1309.pdf (bancaditalia.it).

ECB (2021). ECB presents action plan to include climate change considerations in its monetary policy strategy. Press Release, 8 July 2021, https://www.ecb.europa.eu/press/pr/date/2021/html/ecb.pr210708_1~f104919225.en.html.

Economides, G., Xepapadeas, A. (2018). Monetary policy under climate change. Bank of Greece Working Paper, 247, May 2018, Paper2018247.pdf (bankofgreece.gr).

Hantzsche, A., Lopresto, M., Young, G. (2020). Using NiGEM in uncertain times: Introduction and overview of NiGEM. Cambridge University Press, January 2020.

Kalkuhl, M., Wenz, L. (2020). The impact of climate conditions on economic production. Evidence from a global panel of regions. Journal of Environmental Economics and Management, 103, 102360, https://www.sciencedirect.com/science/article/pii/S0095069620300838.

Mongelli, F. P., Pointner, W., Van Den End, J. W. (2022). The Effects of Climate Change on the Natural Rate of Interest: A Critical Survey. European Central Bank Working Paper Series. November 2022. https://www.ecb.europa.eu/pub/pdf/scpwps/ecb.wp2744~9c3a54be4f.en.pdf

NGFS (2019a). A call for action: Climate change as a source of financial risk. First Comprehensive report, Network for Greening the Financial System, Paris, France. https://www.ngfs.net/sites/default/files/medias/documents/synthese_ngfs-2019_-_17042019_0.pdf.

NGFS (2019b). Macroeconomic and financial stability: Implications of climate change. Technical supplement to the First NGFS Comprehensive Report, Network for Greening the Financial System, Paris, France, ngfs_research_priorities_final.pdf.

NGFS (2020a). Climate Change and Monetary Policy: Initial takeaways. Network for Greening the Financial System, prepared by the workstream of the NGFS, chaired by Sabine Mauderer from the Deutsche Bundesbank. Climate Change and Monetary Policy Initial takeaways (bundesbank.de).

NGFS (2023). Climate Scenarios Technical Documentation. https://www.ngfs.net/sites/default/files/media/2024/01/16/ngfs_scenarios_technical_documentation_phase_iv_2023.pdf

Rigaud, K. K., De Sherbinin, A., Jones, B., Bergmann, J., Clement, V., Ober, K., Schewe, J., Adamo, S., McCusker, B., Heuser, S., Midgley, A. (2018). Groundswell: Preparing for Internal Climate Migration. World Bank, Washington, DC.

Autorem je Martin Motl. Názory v tomto příspěvku jsou jeho vlastní a neodrážejí nezbytně oficiální pozici České národní banky.

Zdroje

Klíčová slova: klimatická změna, měnová politika, makroekonomické modelování

JEL Klasifikace: E37, E58, G11, G28, O44, Q43

[1] REMIND (Regional Model of Investment and Development) je model zahrnující jednotlivé regiony světové ekonomiky se zaměřením na energetický sektor a implikace na globální klimatický systém. Použité výstupy pro vlastní modelovou simulaci pak vychází z propojení modelu REMIND s modelem MAgPIE (Model of Agricultural Production and its Impacts on the Environment).

[2] NGFS (Network for Greening the Financial System) je sdružením centrálních bank a orgánů dohledu s cílem sdílet osvědčené postupy, přispívat k rozvoji řízení rizik souvisejících se změnou klimatu a životním prostředím ve finančním sektoru a mobilizovat hlavní finanční zdroje na podporu přechodu k udržitelnému hospodářství.

[3] Jedná se o globální ekonometrický model detailně zachycující provázanost všech teritorií světové ekonomiky. Více informací o modelu NiGEM a jeho struktuře lze nalézt v článku Hantzsche, Lopresto a Young (2020).

[4] Viz např. Batten a kol. (2020), Bylund (2020), Cantelmo (2020), ECB (2021), Economides a Xepapadeas (2018), NGFS (2019b, 2020a).

[5] Všechny modelové projekce se odpočítávájí od tzv. klimaticky neutrálního základního scénáře, který nezahrnuje hmotné ani přechodové dopady spojené s klimatickou změnou.

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

25.07.2024 Zbytek roku bude zajímavý jak na trzích, tak i v

19.07.2024 Malý háj: Ideální bydlení v nové čtvrti Prahy 10

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Nejhorší scénář pro pohonné hmoty? Kolik budeme platit v srpnu?

Pim Brands, Ronda Invest

Miroslav Novák, AKCENTA

Štěpán Křeček, BHS

Jakub Petruška, Zlaťáky.cz

Zlato se opět vyhouplo přes úroveň 2 400 USD / Oz. Letní dovolenou neplánuje

Jiří Cimpel, Cimpel & Partneři