Co o současných valuacích sektorů na americkém trhu (ne)říká jejich návratnost vlastního jmění

Goldman Sachs přináší porovnání návratnosti vlastního jmění jednotlivých sektorů s jejich valuacemi. Podíváme se, co může říkat a co spíše ne.

1. Výchozí fundament: Návratnost vlastního jmění ROE se obvykle počítá jako poměr čistých zisků k účetní hodnotě vlastního jmění VJ. Pokud tedy zisky dosahují například 10 dolarů a VJ má účetní hodnotu 100 dolarů, ROE je 10 %. Je to hodně, nebo málo? Toto číslo můžeme porovnávat s jinými firmami v odvětví, či mimo něj, ale to nám stále nedává úplnou odpověď. Relevantním měřítkem tu je totiž požadovaná návratnost na vlastní jmění. Pokud by zde dosahovala 10 %, můžeme říci, že firma svým ROE požadovanou návratnost přesně pokrývá. To ale stále není celý příběh.

Celý obrázek získáváme teprve tehdy, pokud vezmeme do úvahy očekávaný budoucí vývoj ziskovosti a tudíž i očekávaný vývoj ROE. Může tak dojít třeba k tomu, že ROE je hluboko pod požadovanou návratností (a tudíž nepokrývá). To ale neznamená, že firma ničí hodnotu akcií (že jejich hodnota/cena se pohybuje pod hodnotou účetní). K tomu by docházelo, pokud by neexistoval výhled na (dostatečné) zlepšení ROE. Touto fází, kdy se ROE pohybuje pod požadovanou návratností, si mimochodem v podstatě nevyhnutelně prochází každá nově vznikající firma.

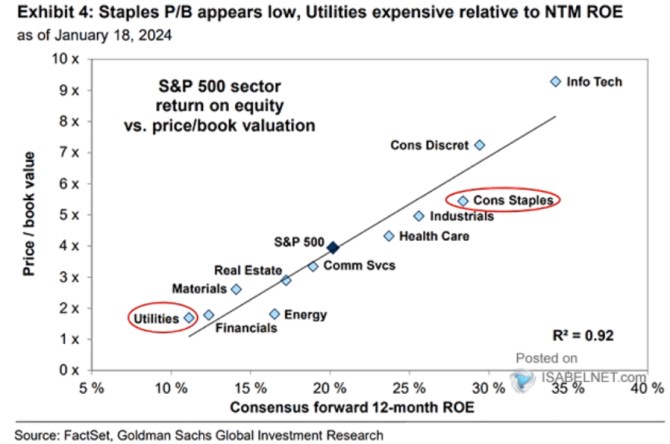

2. ROE a valuace v odvětvích: Následující graf porovnává (i) ROE počítané ze zisků predikovaných pro příští rok s (ii) poměrem ceny akcií k jejich účetní hodnotě P/BV. Goldman Sachs prokládá body přímku, která ukazuje, že nějaký vztah tu mezi P/BV a ROE je. K tomu ale v GS dodávají, že utility jsou relativně k ROE drahé (nachází se nad křivkou) a zboží krátkodobé spotřeby naopak levné (nachází se pod ní):

Zdroj: X

První část dnešní úvahy ukazuje, že P/BV záleží nejen na ROE, ale i na požadované návratnosti a také na budoucím růstu. Utility tedy může nad onen pomyslný standard zvedat jejich nižší požadovaná návratnost (jde o defenzivní odvětví), u technologií může zase hrát roli vyšší očekávaný růst zisků a tudíž budoucí vyšší ROE. Opačný efekt se může projevovat u onoho zboží krátkodobé spotřeby. Příliš silné závěry bych tak ze vzdálenosti bodů od přímky nečinil*.

3. A co PE? Graf mě možná zaujal nejvíce tím, že mezi ROE a P/BV panuje přes všechny další relevantní proměnné docela silná korelace. Jak jsem ale psal, z odchylky od ní bych ale nedělal nějaké silné závěry. Na úrovni násobků pak může při nějakých „valuačních“ úvahách být lepší prosté PE. Utility byly přitom ještě v roce 2022 historicky hodně vysoko, jejich PE z tehdejších úrovní kolem 20 ale od té doby korigovalo k současným úrovním kolem 15. A z pohledu posledních 10 let docela „levné“. Ale v období před rokem 2014 bylo u nich PE 15 spíše horní hranicí valuačního rozpětí. Zboží běžné spotřeby se nyní obchoduje s PE kolem 19, z pohledu posledních deseti let je to zhruba standard, či mírná levnost. Z pohledu doby předchozí levné nejsou.

*P/BV se často používá u bank, celkově jde u něj ale o takovou „sice horší, ale zase delší valuační cestu“. Ta stejně musí obsahovat relevantní proměnné jako jsou zisky, požadovaná návratnost a růst. K tomu se tu ale ještě zjednodušeně řečeno operuje s účetní hodnotou vlastního jmění. A ve výsledku tudíž s poměrem ceny akcií k účetní hodnotě a poměrem ROE k požadované návratnosti.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Kalkulačka paušální daně pro OSVČ s příjmy do 800 tisíc, porovnání se současným výpočtem daně

- Předdůchod - možnost odejít dříve do důchodu, ale za vlastní

- Vyhledání plátců DPH podle jejich identifikačního čísla (IČO)

- Pěstounská péče - dávky a jejich výše

- Svět - státy světa a jejich ekonomika

- Dolar, Americký dolar USD, kurzy měn

- USD, americký dolar - převod měn na CZK, českou korunu

- Akcie USA - americké akcie

- Anglické jednotky délky, americké jednotky délky

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

Prezentace

10.03.2025 Nejpopulárnější Samsung má nástupce.

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…

27.02.2025 Ferratum: Banka budoucnosti v tvém mobilu?

Okénko investora

Štěpán Křeček, BHS

Tomáš Volf, Citfin

Olívia Lacenová, Wonderinterest Trading Ltd.

Přirozená korekce, nebo obrat na trhu? Ceny pomerančového džusu na burze klesly o 37 procent

Petr Lajsek, Purple Trading

Pohonné hmoty pod 35 Kč za litr? Díky Trumpovi možná již brzy!

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

Zlatý býk je k nezastavení: Zlato překonalo hranici 2 900 USD

Miroslav Novák, AKCENTA

ČNB v únoru snižuje úrokové sazby, ale s jejich dalším poklesem bude velmi opatrná

Jiří Cimpel, Cimpel & Partneři