Akcie a z půlky plná, nebo prázdná inflační nádoba

Po roce 2008 panovalo pro akcie hodně přívětivé prostředí i přesto, že ekonomický růst nebyl nijak vysoko. Jeho poměr k sazbám a požadované návratnosti totiž byl pro akcie stále vlídný a za hlavní příčinu lze považovat celkové inflační prostředí. Co nyní?

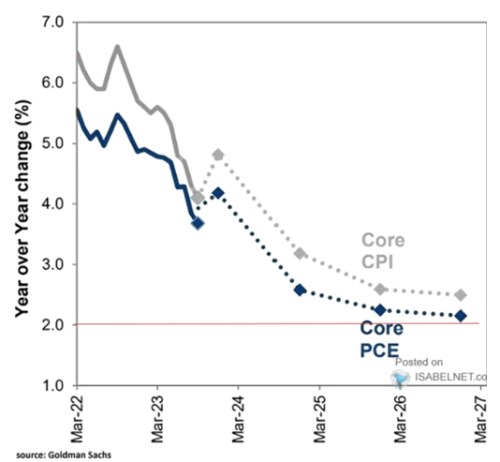

Goldman Sachs predikuje růst americké ekonomiky v příštím roce na úrovni 2 % a dost se tím směrem nahoru odlišuje od konsenzu. Následující graf jsem tu již ukazoval v pondělí, jsou v mě predikce vývoje inflace od této banky. Podle jejích ekonomů by tedy měla jádrová CPI inflace postupně klesat, stejně tak jako PCE, na kterou prý americká centrální banka klade větší důraz.

Zdroj: X

Do obrázku jsem doplnil onu oranžovou přímku, která ukazuje cíl Fedu ve výši 2 %. A ve výsledku tak jasně vidíme něco jako z půli prázdnou, či plnou inflační sklenici. Na jednu stranu by totiž inflace (v tomto scénáři) jednoznačně a systematicky klesala. Na stranu druhou by ani na konci roku 2026 nedosahovala cíle a tou dobou také tempo jejího poklesu znatelně ochabuje. A to hovoříme o PCE indexu, ne o CPI, jehož inflace by měla být tou dobou stále znatelně nad 2 %.

Do roku 2020 vládly v americké i světové ekonomice znatelné dezinflační, či přímo deflační tlaky. Centrální banky tak mohly, nebo musely (volba slov tu záleží i na monetárním světonázoru) držet sazby mimořádně nízko. Tak nízko, že byly i pod nijak zvlášť vysokým růstem ekonomiky a dvojnásob to platilo o růstu zisků. Tedy ono velmi přívětivé prostředí pro akcie. Na to, aby se v tomto ohledu situace dlouhodoběji výrazně změnila, by ale možná nemusela být inflace výrazně nad 2 %. Stačit by mohl i scénář zobrazený v grafu. Pokud by tedy byl Fedem interpretován jako inflační sklenice pouze z půli prázdná.

Scénářů je samozřejmě více, tenhle se mi ale hodí právě k demonstraci toho, že na větší dlouhodobou změnu v přístupu k monetární politice možná stačí jen malý posun dlouhodobější inflace: Z „trochu pod cílem“ k „trochu nad cílem“. Možná ale také ne. V této souvislosti bych připomněl třeba úvahy pana El-Eriana, který si myslí, že Fed sice nevyřčeně, ale přece jen zvedne svůj „neformální“ inflační cíl. A zmínit lze i to, že podle některých odhadů (třeba od UBS) je skutečná inflace již výrazně níže, než ukazují oficiální čísla. Tedy čísla „pokřivená“ neadekvátními odhady aktuálních nákladů na bydlení a s nimi souvisejícími kalkulacemi.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

Ali Daylami, BITmarkets