Prohlášení bankovní rady ČNB na tiskové konferenci po skončení měnového zasedání - Rozhodnutí o sazbách

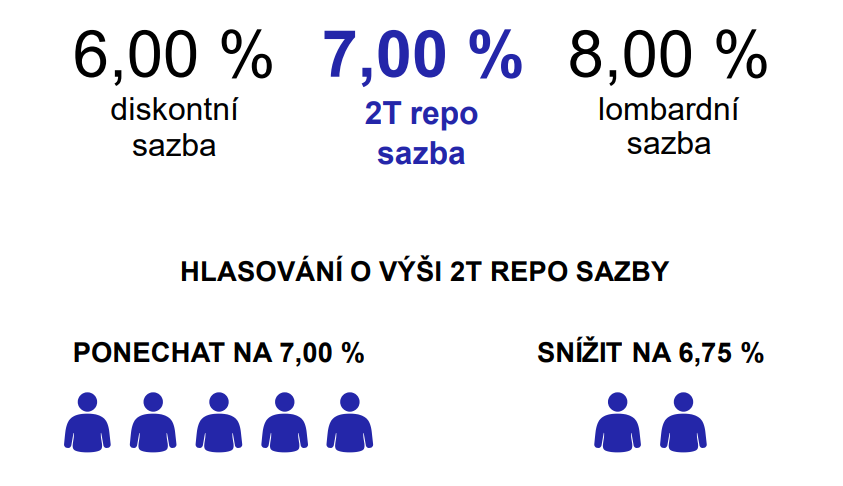

Bankovní rada ČNB ponechala úrokové sazby na stávající úrovni. Dvoutýdenní repo sazba (2T repo sazba) tak zůstává na 7 %, diskontní sazba na 6 % a lombardní sazba na 8 %.

Zveřejníme 28. 1. 2030

Rozhodnutí

Bankovní rada na svém dnešním jednání ponechala úrokové sazby na stávající úrovni. Dvoutýdenní repo sazba zůstává na 7 %, diskontní sazba na 6 % a lombardní sazba na 8 %. Pro toto rozhodnutí hlasovalo pět členů bankovní rady, dva členové hlasovali pro snížení sazeb o 25 bazických bodů.

Bankovní rada diskutovala novou makroekonomickou prognózu. Její základní scénář implikuje postupný pokles úrokových sazeb od čtvrtého čtvrtletí letošního roku.

Vysoká inflace v souladu s předcházejícími makroekonomickými prognózami odeznívá. Nicméně přetrvává riziko neukotvených inflačních očekávání, které by se mohlo projevit ve výsledcích probíhajících mzdových vyjednávání či ve výraznějším než očekávaném přecenění zboží a služeb na začátku příštího roku. Výhled jádrové složky inflace na rok 2024 je navíc nadále zvýšený, a to na úrovni 3 %. Bankovní rada se proto rozhodla zatím ponechat měnovou politiku na vysoce přísné úrovni.

Bankovní rada měla k dispozici scénáře, které ukazují, že případné makroekonomické náklady delšího ponechání sazeb na stávající úrovni oproti základnímu scénáři by při nenaplnění proinflačních rizik byly nízké.

Měnové podmínky v české ekonomice působí i nadále výrazně restriktivně. Úrokové sazby ČNB se nachází na úrovni, která zpomaluje růst korunových bankovních úvěrů pro domácnosti i firmy, což brzdí růst množství peněz v ekonomice. Nicméně opačným směrem působí zvýšené úvěrování státu, které zůstává proinflačním rizikem. Při zohlednění výhledu inflace v ročním horizontu se ex ante počítané reálné úrokové sazby po řadě let nacházejí na zřetelně kladných úrovních. Od ledna příštího roku budou reálné sazby výrazně kladné i v ex post vyjádření.

Na druhou stranu oslabení kurzu koruny vůči euru zhruba na hodnoty z loňského podzimu již doručilo mírné uvolnění celkových měnových podmínek.

Od podzimu 2022 došlo k výraznému poklesu inflace: celková inflace klesla z 18 % na 6,9 %, jádrová ze 14,7 % na 5 %. Inflace se ale nadále nachází na nepřijatelných hodnotách. Bankovní rada potvrzuje své odhodlání pokračovat v boji proti inflaci, dokud nebude plně pod kontrolou, tedy stabilizována poblíž dvouprocentního cíle.

Na příštích jednáních bude bankovní rada vycházet zejména z vyhodnocení nově dostupných dat a z vyhodnocení naplňování prognózy. Pro další směřování měnové politiky bude zásadní zejména analýza udržitelnosti dezinflačního trendu, situace na trhu práce a vývoje domácí a zahraniční poptávky. Bankovní rada již strategii budoucího snižování sazeb diskutuje. Předpokládá, že případné snížení úrokových sazeb bude zpočátku mírné a pozvolné. Trajektorie úrokových sazeb se tak nejspíše bude v nadcházejících čtvrtletích nacházet výše oproti základnímu scénáři prognózy.

Bankovní rada konstatuje, že podmínkou dlouhodobé cenové stability jsou zodpovědná rozpočtová politika a umírněný mzdový vývoj. Cesta k dlouhodobě nižší inflaci tedy vede i přes snižování deficitu státního rozpočtu. ČNB před začátkem mzdových vyjednávání apeluje na mzdovou zdrženlivost napříč ekonomikou.

Ekonomický vývoj

V české ekonomice odeznívají nákladové inflační tlaky, které měly původ v externím prostředí, i poptávkové tlaky plynoucí z domácí ekonomiky. HDP podle předběžného odhadu ČSÚ ve třetím čtvrtletí klesl meziročně o 0,6 %, tedy jako v předchozím kvartále. Ekonomiku brzdí spotřeba domácností, kterou tlumí vysoké ceny energií a potravin, negativní sentiment a vyšší úrokové sazby. Ekonomika se podle našich analýz pohybuje pod svým potenciálem.

Na druhou stranu nezaměstnanost zůstává nízká a trh práce napjatý. I přesto růst mezd ve druhém čtvrtletí dosáhl nižší než očekávané hodnoty (mzdy rostly o 7,7 % meziročně). Průmyslová produkce v meziročním vyjádření klesá, a to zejména vlivem utlumené zahraniční poptávky, na kterou působí přísná měnová politika zahraničních centrálních bank.

Výhled

Očekáváme, že v říjnu letošního roku bude trend poklesu meziroční inflace dočasně přerušen, a to statistickým vlivem loňského úsporného tarifu, který snížil srovnávací základnu. Jedná se tedy o technický faktor, který nepřeruší fundamentální proces dezinflace. Dle nové prognózy pak na začátku příštího roku inflace výrazně klesne. V roce 2024 inflace v průměru dosáhne 2,6 % a v roce 2025 by se měla dále snížit na 2,1 %. Jádrová inflace by ale měla být v příštím roce zvýšená, a to v průměru na úrovni 3 %. Co se týče HDP, letos ekonomika podle prognózy klesne o 0,4 %. Příští rok se HDP vrátí k růstu kolem 1,2 %.

Rizika a nejistoty

Bankovní rada vyhodnotila rizika prognózy a nejistoty výhledu jako výrazné a jdoucí proinflačním směrem. Proinflačním rizikem je zejména hrozba ztráty ukotvenosti inflačních očekávání. To by se mohlo projevit ve zvýšených mzdových požadavcích a také ve výraznějším přecenění na začátku příštího roku, které by znamenalo inflaci výrazněji nad cílem po celý příští rok. Proinflačním rizikem je i případné delší působení expanzivní fiskální politiky. Naopak rizikem ve směru nižší inflace je výraznější než očekávané zhoršení hospodářské aktivity v Německu a potenciální dopady globálně zpřísněných měnových a finančních podmínek. Nejistotami výhledu jsou další vývoj válečného konfliktu na Ukrajině a Blízkém východě, ceny energií a budoucí nastavení zahraniční měnové politiky.

Zákonný mandát

Bankovní rada ujišťuje veřejnost, že kroky ČNB budou dostatečné k obnovení cenové stability v souladu se zákonným mandátem. Bankovní rada je zároveň připravena adekvátně reagovat na případné naplnění rizik prognózy.

Další zprávy o bankách

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Prohlášení poplatníka daně z příjmů fyzických osob ze závislé činnosti 25 5457 (vzor číslo 27)

- Předčíslí bankovních účtů finančních úřadů pro placení daní v roce 2020

- Kurzy ČNB - Kurzovní lístek České Národní Banky

- Kurzy historie, kurzovní lístek ČNB 23.11.2020, historie kurzů měn

- Graf USD / Kč, ČNB, grafy kurzů měn

- Kurzy měn - kurzovní lístek ČNB

- Graf EUR / Kč, ČNB, grafy kurzů měn

- Graf CHF / Kč, ČNB, grafy kurzů měn

- Kurzy historie, kurzovní lístek ČNB 24.11.2020, historie kurzů měn

- Graf PLN / Kč, ČNB, grafy kurzů měn

- Graf GBP / Kč, ČNB, grafy kurzů měn

- Graf RUB / Kč, ČNB, grafy kurzů měn

Prezentace

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

25.11.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

22.11.2024 Výsledková sezóna: Obhájila Nvidia svou…

Okénko investora

Radoslav Jusko, Ronda Invest

Dvojnásobný růst prodeje bytů oproti loňsku: Co to znamená pro ceny?

Petr Lajsek, Purple Trading

Olívia Lacenová, Wonderinterest Trading Ltd.

Jak trh reagoval na volby v USA? Historická maxima, ale i prudké propady

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?

Okénko finanční rady

Lenka Rutteová, Bezvafinance

Tomáš Vrňák, Ušetřeno.cz

Domácnosti si za plyn připlatí: Regulované poplatky vzrostou výrazně nad inflaci

Miren Memiševič, Skupina Klik.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Martin Thienel, Kalkulátor.cz

Marek Pokorný, Portu

Jak snížit daně díky DIPu? Zde je návod pro vyplnění daňového přiznání

Tomáš Kadeřábek, Swiss Life Select