Staronová konkurence pro akcie a její důsledky

Když se výnos desetiletých amerických vládních dluhopisů pohyboval pod 1 %, dala se podle standardního „učebnicového“ uvažování čekat u akcií návratnost něco nad 6 % (viz níže). Nyní se výnosy dluhopisů nachází u 5 % a nabízí tak téměř to, co tehdy akcie. Pár slov o „konkurenci“ těchto dvou aktiv.

Já jsem na základě historických dat a analýz dospěl k tomu, že jako standardní rizikovou prémii pro americký akciový trh používám 5,5 %. S oním 1 % výnosů desetiletých obligací to pak dává 6,5 % požadované/očekávané návratnosti u US akciového trhu. Nyní dluhopisy vynáší téměř 5 %, což se od oněch 6+ % zase tolik neliší. Je to ale samozřejmě časové srovnávání hrušek a jablek – nyní by požadovaná (a na efektivním trhu tudíž i očekávaná) návratnost u akcií měla podle uvedené logiky být 5 + 5,5 %, tedy 10,5 %.

V praxi ale dochází k fůře dalších věcí. Poukazoval jsem tu například na to, že podle Goldman Sachs je nyní riziková prémie akcií kolem 3 %. Pokud by výchozí hodnotou bylo oněch 5,5 %, pohyb prémie by tlumil efekt zvyšování výnosů o 1,5 procentního bodu. A navíc jsou nyní zřejmě podstatně výše růstová očekávání (AI apod). Pokud tedy konkrétně výnosy dluhopisů vzrostly z 1 % na 5 %, ale zároveň se snížila riziková prémie o 1,5 procentního bodu, na akcie ze strany požadované návratnosti působí „negativních“ 3,5 %. A pokud by se růstová očekávání u zisků zvedla o 3,5 %, výsledný efekt na ceny akcií, respektive valuace je nulový. A přesto stále platí, že dluhopisy konkurují akciím mnohem více, než dříve.

Výše uvedená hra s čísly tak ukazuje, že vyšší konkurence od dluhopisů nutně neznamená korekci na akciích. Nebo jí může naopak doprovázet korekce větší, než by odpovídalo vyšším výnosům – pokud se zvýšily i rizikové prémie a/nebo klesla růstová očekávání. Jinak (a opět) řečeno, u akcií rozhoduje poměr požadované návratnosti k očekávanému růstu. Pokud z toho vyjmeme jednu proměnnou, můžeme dospět k zavádějícím závěrům.

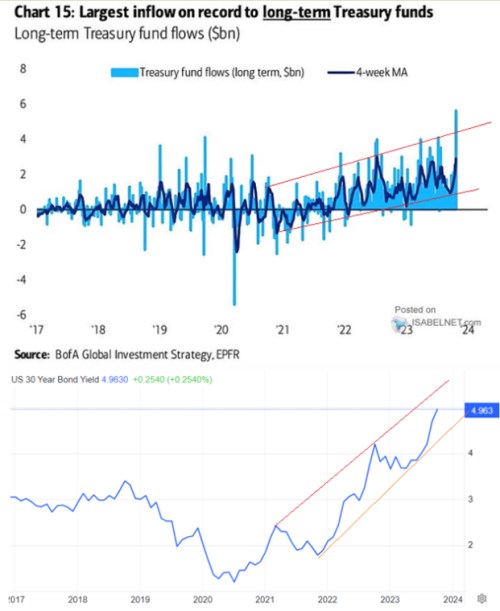

K oné konkurenci pak následující graf, který skutečně ukazuje, že jede v plném proudu – s růstem výnosů je zřejmý příliv kapitálu do dlouhodobějších dluhopisů, který nyní podle BofA dokonce dosahuje historického rekordu:

Zdroj: X

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Příbuzné stránky

- Akcie - Akcie online. Pražská burza, Německo, USA. Investice do akcií

- ČEZ - Akcie ČEZ aktuálně, kurzy Burza - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen obchodů Burza, akcie-cz online

- VIG - Akcie VIG aktuálně, kurzy Burza - akcie online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen, akcie-cz online

- Akcie KOMERČNÍ BANKA, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen, akcie-cz online

- E4U - Akcie E4U aktuálně, kurzy Burza - akcie online

- Akcie ČEZ - ČESKÉ ENERGETICKÉ ZÁVODY, aktuální vývoj cen obchodů Burza, akcie-cz online

- Akcie MONETA Money Bank, a.s., aktuální vývoj cen obchodů Burza, akcie-cz online

- CPI FIM - Akcie CPI FIM aktuálně - akcie online

- Akcie ERSTE GROUP BANK AG - ERSTE BANK, aktuální vývoj cen, akcie-cz online

Prezentace

28.11.2024 Nejlepší chytré hodinky na světě jsou Samsung.

25.11.2024 Zkontrolujte, zda je vaše nemovitost dobře…

Okénko investora

Radoslav Jusko, Ronda Invest

Olívia Lacenová, Wonderinterest Trading Ltd.

Petr Lajsek, Purple Trading

Zmatek na ropném trhu. Jak se promítne do cen pohonných hmot?

Ali Daylami, BITmarkets

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

_w60h45_w76h50.jpg)