Která aktiva jsou nastavena na tvrdé, měkké a na žádné přistání? (Perly týdne)

Goldman Sachs predikuje růst akcií v USA, Evropě i Asii, k tomu oslabující dolar a mírný růst cen ropy. Bank of America tvrdí, že akcie velkých technologických společností a polovodiče jsou naceněny na scénář pokračujícího silného růstu americké ekonomiky. Naopak na tvrdé přistání jsou nastavena aktiva typu akcií malých amerických firem.

Fed musí být jestřábem, ale akcie mohou posilovat: Jeremy Siegel z University of Pennsylvania míní, že nyní je v americké ekonomice dost nejistoty, přidávají se stávky či debaty o uzavření vlády. I přesto však podle něj centrální banka musí „hovořit jazykem jestřábů“. Profesor pole svých slov stále věří, že akciový trh bude dál posilovat. Příčinou ale zřejmě nebude pokles sazeb, protože ten by podle ekonoma nastal pouze v případě, kdy by se výrazně zhoršila situace na trhu práce.

Siegel v uvedené souvislosti připomněl, že americká centrální banka má na rozdíl od většiny ostatních dvojí mandát. Vedle cenové stability se tak musí starat i o zaměstnanost a „žádný z těchto mandátů není svým významem nad tím druhým“. Podle ekonoma je tak otázkou, zda by bylo namístě šlápnout prudce na monetární brzdu tak, aby se jádrová inflace relativně rychle dostala ke 2 %. Podle ekonoma tímto směrem skutečně míří a centrální banka cíle dosáhne. Úvahy o časovém období spadají do oblasti optimalizace cílů v rámci zmíněného dvojího mandátu.

Na otázku týkající se dalšího vývoje na amerických akciích profesor řekl, že současné valuace trhu implikují 5% dlouhodobou reálnou návratnost. To je podle Siegela stále hodně zajímavé i ve srovnání s tím, jaké reálné výnosy nabízejí dluhopisy. Z pohledu dlouhodobého investora tato výnosová „marže“ znamená velký rozdíl.

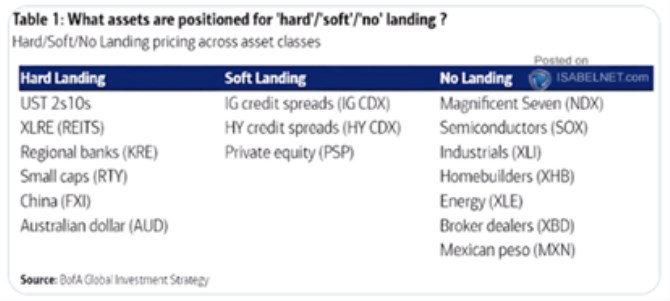

Investiční aktiva a různá tvrdost přistání amerického hospodářství:BofA v následující tabulce ukazuje přehled toho, která aktiva jsou podle jejích analytiků nyní nastavena na měkké a tvrdé přistání a která nejsou naceněna na přistání žádné. Do poslední skupiny by měly patřit zejména velké technologické společnosti, polovodiče, průmysl, energetika či třeba mexické peso:

Zdroj: X

Na tvrdé přistání jsou podle BofA naopak nastaveny regionální banky, akcie malých společností, výnosová křivka nebo australský dolar. A s měkkým přistáním počítají spready na korporátních dluhopisech s vysokým i nízkým ratingem a private equity fondy.

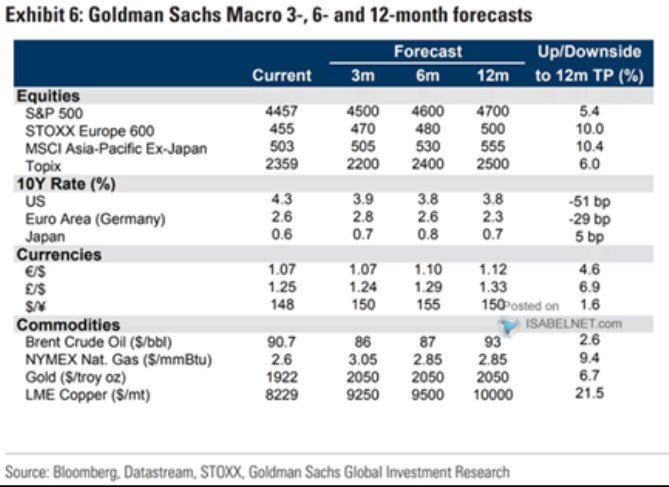

Predikce Goldman Sachs: Následující tabulka ukazuje predikce Goldman Sachs pro vývoj na finančních trzích v následujícím roce. Podle nich by měly být americké akcie v indexu SPX za rok na 4700 bodech, „posilovat by měly i evropské, asijské a japonské akcie.“

Zdroj: X

Výnosy desetiletých vládních dluhopisů půjdou v USA podle ekonomů banky dolů, to samé pak platí o Německu. Dolar k euru by měl oslabovat a ceny ropy ještě mírně růst.

Spojené státy stále atraktivní: Bývalý prezident Fedu v Dallasu Richard Fisher hovořil o tom, že v americké ekonomice je stále hodně fiskální stimulace. To má své plusy i mínusy, mezi ty druhé patří rovněž růst vládního zadlužení a to, že tato stimulace působí inflačně. Na druhou stranu jsou ale podle ekonoma Spojené státy ve srovnání s řadou jiných zemí pro investory atraktivnější, což se projevuje i na kurzu dolaru, který je „stále silný“. „Na tom, co děláme, jsou tedy některé velmi atraktivní věci,“ dodal Fisher.

Podle ekonoma mzdy v USA zaostávaly svým růstem za inflací a nyní je období, kdy se tato mezera uzavírá. K tomu dodal, že nejde jen o to, co dělají odbory, protože v USA pokrývají jen asi 10 % pracovní síly, v soukromém sektoru je to 7 %. A společnosti mají stále problémy s tím, aby našly vhodné zaměstnance. Na otázku týkajícíse recese pak ekonom řekl, že „toto je nejdéle predikovaná recese v historii“. Narážel tím na to, že o poklesu ekonomiky se hovoříjiž velmi dlouho, ale její síla zatím stále překvapuje.

Fisher míní, že tento vývoj je i zásluhou Fedu. Ten sice udělal chybu, když inflační tlaky považoval za přechodné a podle toho nastavoval svou politiku. Následně ji ale dokázal nastavit tak, že inflace klesá a ekonomika stále roste. On sám přitom podle svých slov dnes považuje za nejdůležitější vývoj na trhu práce. A související data mu říkají, že „jsme ve velmi dobrém stavu“. Velké firmy sice propouštějí, ale ty menší podle Fishera ne a jde přitom o tu rozhodující část ekonomiky.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory