Překvapivá síla americké ekonomiky a slabost některých ekonomických teorií

Síla ekonomické aktivity v USA je z určitého pohledu překvapivá. Nedávno jsem tu ale připomínal, že (i) pokud se sazby dostaly do oblasti restrikce až někdy ke konci minulého roku a (ii) zpoždění jejich efektu by trvalo jen půl roku, začalo by se projevovat až nyní. David Beckworth nyní v souvislosti s onou poměrně silnou aktivitou píše, že neutrální sazby mohly být ve skutečnosti výše, než se čekalo. Což úzce souvisí právě s tím, kdy začalo, či začne zvedání sazeb skutečně působit. Dnes pár volných souvisejících úvah.

1 . Zase ty neutrální sazby: Výši neutrálních sazeb není jednoduché odhadnout i v době poměrně standardního ekonomického vývoje. Není tak divu, že v současné době notně nestandardní se už o nich moc nehovoří. Výjimkou je třeba zmiňovaný pan Beckworth. Ten se do odhadů také nepouští. Jen poukazuje na to, že pokud dosavadní zvedání sazeb nijak zvlášť nepůsobí, neutrální sazby mohou být výrazně výše, než se čekalo. Tj., skutečné sazby se do restrikce (nad sazby neutrální) dostaly mnohem později, než se myslelo.

Není to ale jediné vysvětlení – může být hodně dlouhé zpoždění efektu, třeba kvůli vysokým úsporám domácností, zafixovaným sazbám, atd. V neposlední řadě je pak dobré mít na paměti, že ekonomika nemusí být tolik citlivá na sazby, jako na finanční podmínky. Současné chování akciového trhu pak z tohoto pohledu snahy Fedu o restrikci opět sabotují.

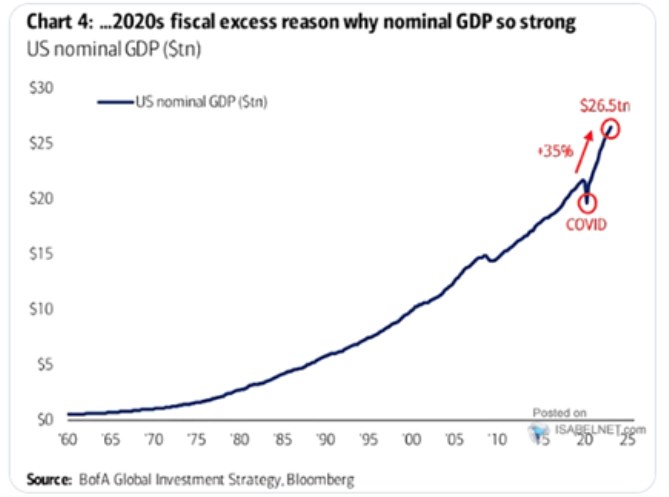

2 . Silná/nesilná: Nějaká široká shoda pak nepanuje ani ohledně oné síly amerického hospodářství. Je tu totiž také třeba inverze výnosové křivky, klesání peněžního agregátu M2, či třeba slabost výrobního sektoru. A proti tomu stojí třeba pohled na nominální produkt NHDP, který ukazuje následující graf. Určitě se nedá říci, že nominální produkt by byl pod trendem, spíše naopak. Příčinou je samozřejmě hlavně vysoká inflace. Kterou sice nelze vydávat za ekonomickou aktivitu, ale lze jí bez větších okolků považovat za projev nesouladu mezi poptávkou a nabídkou:

Zdroj: Twitter

3 . Cílení NHDP: Kdysi jsem tu občas poukazoval na teze, podle kterých by monetární politika měla být založena spíše na cílení nominálního produktu, než na cílení inflace. Podle výše uvedeného grafu je celkem zřejmé, že i cílení nějakého trendu NHDP by po roce 2020 relativně rychle velelo k monetární brzdě (a v nejlepším případě i brzdě fiskální). Nicméně pár předchozích let stejně ukazuje na možnou slabou stránku cílení NHDP a tím je změna jeho struktury. Co tím myslím? Třeba cíl ve výši 4 % míněný jako 2 % inflace a 2 % reálný růst může být naplňován i stagnací reálného produktu a 4 % inflací. Což už je ale evidentně mnohem méně žádoucí situace.

4 . Teorie padlé: Předpokládám, že zastánci cílení NHDP (jakým je mimochodem i pak Beckworth) by na výše uvedené měli nějaký protiargument. Možná i rozumný. Kde se už ale argumenty ve světle současného dění hledají podle mne hodně těžko je jiná teorie, která před pár lety znatelně získávala na popularitě. Mám na mysli tzv. MMT, tedy Moderní monetární/měnovou teorii.

Ono není tak jednoduché MMT nějak shrnout, zápasil s tím třeba i Greg Mankiw. Z mého pohledu šlo ale vlastně o standardní středně-proudé ekonomické teze a myšlenky, ke kterým byly ovšem naroubovány docela extrémní předpoklady jako nikdy nekončící volné zdroje v ekonomice.

Takto postavený model byl pak zejména argumentem pro mohutné fiskální expanze. K takové pak (možná i pod určitým vlivem MMT) došlo a to možná ne náhodou v nejméně vhodnou dobu. Tedy v dobu, kdy právě ony volné zdroje neexistovaly, naopak. Z mého pohledu tak MMT nebyla nic nového na straně teorie, extrémní byla na přijatých předpokladech a k (nežádoucímu) extrému také napomohla.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Dolar, Americký dolar USD, kurzy měn

- Zprávy Kurzy.cz - ekonomika, akcie, koruna, euro, dolar, zprávy ze světa.

- USD, americký dolar - převod měn na CZK, českou korunu

- Kryptoměny - Aktuálně, ekonomické zpravodajství

- Registr ekonomických subjektů ARES

- Prezident - Aktuálně, ekonomické zpravodajství

- Bitcoin - Aktuálně, ekonomické zpravodajství

- Akcie USA - americké akcie

- Anglické jednotky délky, americké jednotky délky

- Svět - státy světa a jejich ekonomika

- Překvapivá síla americké ekonomiky a slabost některých ekonomických teorií - Diskuze, názory, doporučení a hodnocení

- Překvapivá síla americké ekonomiky a slabost některých ekonomických teorií - Diskuze, názory, doporučení a hodnocení

Prezentace

14.03.2025 MacBook za polovinu. V Česka je nová služba,…

10.03.2025 Nejpopulárnější Samsung má nástupce.

03.03.2025 Xiaomi má úžasný fotomobil. Ti nejrychlejší…