Inflace je na ústupu, ale ještě není poražena

Vzedmutí inflace, kterého jsme byli svědky, připomínalo přívalovou povodeň. Tato povodeň již půl roku opadá a nyní jsme uprostřed procesu poklesu inflace, neboli procházíme dezinflací. Zda je inflace jednociferná již nyní anebo zda pod tuto psychologickou hranici spadne během prázdnin, není tak podstatné. Ostatně data o inflaci je nutné brát se špetkou zdravé skepse: měření inflace je samo o sobě náročná disciplína a v době, kdy se ceny některých komodit mění i o desítky procent, je přece jen ještě o stupínek obtížnější. Klesají prakticky všechny myslitelné ukazatele inflace a tzv. jádrová inflace, tj. inflace bez potravin a energií, u nás dokonce poklesla od loňského podzimu rychleji než v ostatních vyspělých zemích. To vše zní sice dobře a je fakt, že hlavní povodňová vlna inflace je již za námi, ani zdaleka však ještě nejsme v suchu. Na cestě k nízké inflaci nás v nejbližších měsících čekají překážky, z nichž některé umíme celkem dobře předvídat, ale jiné jsou trochu nejasnější.

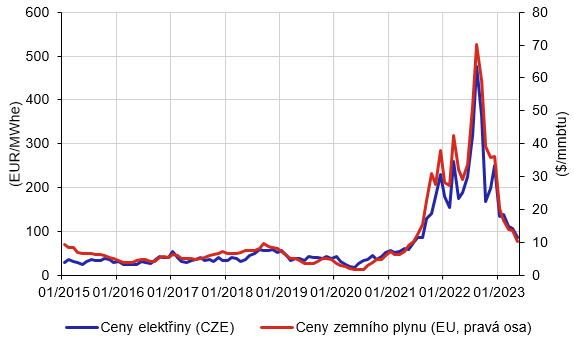

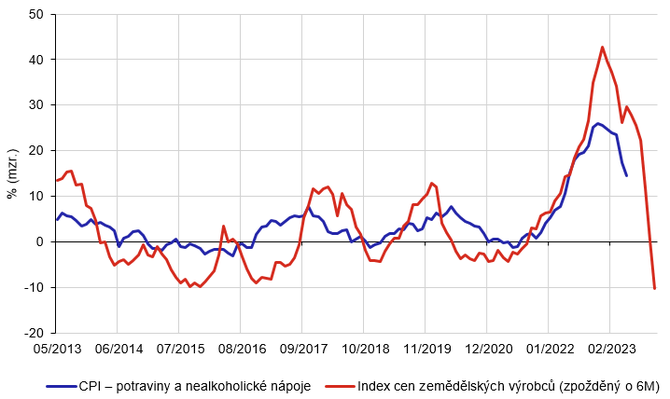

K těm prvním patří ty výkyvy inflace, které jsou důsledkem daňových úprav nebo loňských událostí: zvýšení spotřební daně z nafty, ke kterému vláda přistoupí zřejmě ještě letos, by mělo mít díky nízké váze ve spotřebním koši jen mizivý dopad. Citelnější vliv bude mít skutečnost, že v loňském říjnu byl na tři měsíce zaveden tzv. úsporný tarif a ten cenovou hladinu přechodně a vlastně nouzově na tři měsíce snížil. To ale znamená, že letošní cenovou hladinu budeme na podzim porovnávat s loňskou přechodně sníženou cenovou hladinou, takže inflace bude z tohoto důvodu logicky o něco vyšší, než kdyby úsporný tarif vloni neexistoval. Zajímavější než tento technický vliv však bude dopad uvažovaných úprav DPH v lednu příštího roku. Ačkoliv úpravy DPH jako celek jsou navrženy tak, že povedou k mírně nižšímu zdanění, přesun položek mezi sazbami obsahuje jedno zjevné riziko. Totiž riziko, že zatímco ty položky, u nichž dojde ke zvýšení sazby daně, „náležitě“ zdraží, naopak ty položky, u nichž sazba DPH klesne, nezlevní o tolik, o kolik by měly. Tento efekt nelze vyloučit, ale podle našich odhadů by ani toto nemělo být více než několik desetin procenta. Navíc by měl být pouze dočasný – změna sazeb DPH nemůže trvale změnit marže na jednotlivých trzích, ty jsou totiž určeny především intenzitou konkurence. Kromě samotného efektu úpravy DPH bude záležet ještě na tzv. lednovém přecenění. V letošním lednu dosáhla meziměsíční inflace 6 %, což je nejvyšší hodnota za téměř 30 let. Dominantní podíl na tomto růstu (4,4 p. b.) měly ceny energií, následované cenami potravin (0,7 p. b.). Na obou těchto trzích vidíme pozitivní vývoj. Spotové ceny na trhu energií dále klesají a již se pohybují okolo předválečných úrovní či dokonce pod nimi. Jejich budoucí vývoj je však velmi těžko předvídatelný. Zpomalují ale také ceny potravin, u kterých navíc může být určitým předstihovým indikátorem vývoj indexu cen zemědělských výrobců, který v květnu dokonce meziročně poklesl o 10,2 %.

Graf 1 – Ceny energií

Zdroj: World Bank, Ember

Graf 2 – CPI a ceny zemědělských výrobců

Zdroj: ČSÚ

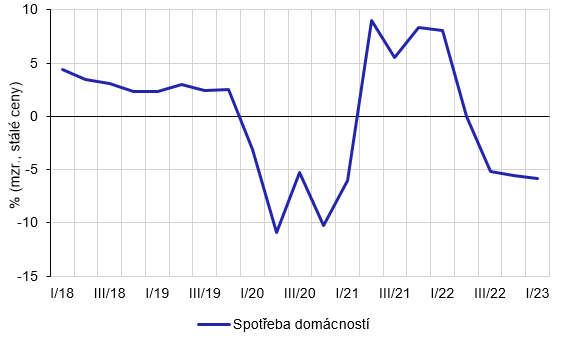

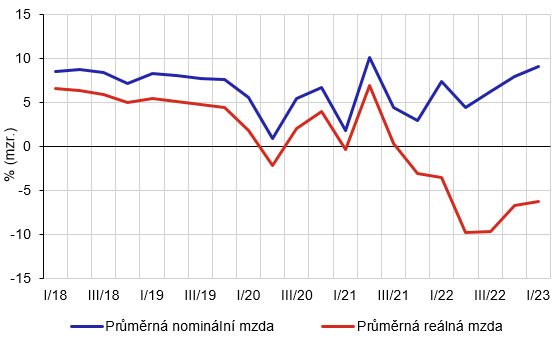

Důležitější otázkou však zůstává, zda je možné snížit inflaci, aniž by ekonomika prošla citelnou recesí a s ní spojenou vlnou nezaměstnanosti. Dle učebnicových příkladů to obvykle možné není. Současná situace ale také není učebnicová. Trh práce v České republice je napjatý už delší dobu a firmy, které během pandemie propustily své zaměstnance, je jen velmi těžko nabíraly zpět. Některé firmy, poučeny touto událostí, tak zřejmě preferují si své zaměstnance udržet i v horších časech. Nižší nezaměstnanost je navíc kompenzována nebývalým mzdovým vývojem. Reálné mzdy pravděpodobně poklesnou již druhým rokem v řadě a kumulativně o více než 10 %. To je (nejen) v českých podmínkách zcela bezprecedentní vývoj. Dokonce v roce 2022 ČR zaznamenala největší pokles reálných mezd v EU. Tento fakt v kombinaci s rostoucími životními náklady a opatrnostním motivem domácností zásadně tlumí spotřebitelskou poptávku i v situaci stále napjatého trhu práce.

Graf 3 – Spotřeba domácností

Zdroj: ČNB

Graf 4 – Mzdy

Zdroj: ČNB

Povodeň tedy skutečně opadá a dle mnoha indikátorů bude proces dezinflace pokračovat i nadále. Není tu ale možnost, že inflace neklesne dostatečně, tedy až ke svému 2% cíli, ale zastaví se na vyšších hodnotách okolo 5 %? Domníváme se, že ani k takovému scénáři by nemělo dojít. Současné nastavení úrokových sazeb na 7 % je dostatečně restriktivní na to, aby inflaci dostalo k cíli. To však zároveň znamená držet úrokové sazby na této úrovni po delší dobu. Sázky trhu na snížení 2T repo sazby již ve třetím čtvrtletí jsou tak pravděpodobně předčasné.

Svou roli ve vývoji inflace v dlouhém období hraje také fiskální politika. Vláda přijetím tzv. ozdravného balíčku přistoupila k fiskální konsolidaci. Ačkoliv si na konkrétní podobu opatření ještě budeme muset počkat, jedná se o krok, který našemu úsilí o snížení inflace bude nápomocný. Kdy tedy bude inflace poražena? K tomu nebude stačit pouze to, že se dotkne oné magické 2% hranice. Skutečně poražena bude až tehdy, když zmizí z každodenního slovníku běžných lidí a stane se stejně nezajímavým tématem, jakým byla po většinu času v dekádě před covidem.

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Prezentace

30.10.2024 Pochybujete o crowdfundingu? Vsaďte na lepší…

30.10.2024 Hra o trhy: Jak volby a globální napětí ženou…

16.10.2024 Aby i v zimě nohy zůstaly v teple

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Americké prezidentské volby za dveřma. Jaký vliv bude mít výsledek na žlutý kov?

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Radoslav Jusko, Ronda Invest

Kámen úrazu – někteří potřebují půjčky na pokrytí běžných potřeb, jiní spoří ale neinvestují

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?