Technologická ETF zaznamenávají vysoký příliv kapitálu!

Euforie na akciovém trhu, kterou podpořila technologie umělé inteligence a vyhlídka na brzké ukončení zvyšování úrokových sazeb v USA, způsobila, že kapitál investorů začal velmi rychle proudit do technologických ETF. Tržní býci vzhlížejí především k indexu Nasdaq 100, který byl v loňském roce silně přeprodaný, a existuje velká šance, že první polovina letošního roku bude z hlediska pozitivních změn na tomto indexu patřit k těm rekordním. Kapitalizace sedmi největších amerických technologických společností se od začátku roku zvýšila o rekordních téměř 3,8 bilionu dolarů. V květnu se mezi společnosti s hodnotou vyšší než 1 bilion dolarů zařadila společnost Nvidia, která vedla zběsilý růst akcií výrobce polovodičů. Kyvadlo akciového trhu je opět v pohybu - od paniky a obav z opakování výprodeje "dot-com" bubliny jsme plynule přešli k extrémní euforii. Uprostřed ní už akcie Applu nebo Microsoftu dosáhly nových historických maxim a technologické ETF fondy už dlouho nezaznamenaly tak obrovský příliv peněz. Čím jsou způsobeny?

ETF - diverzifikovaná a snadná expozice vůči technologické rally?

Obrovský příliv kapitálu je přímo způsoben tržní euforií vyplývající z umělé inteligence. Ta je bezpochyby technologickým milníkem - může ovlivnit marže a výkonnost mnoha společností. Stále však není jasné, do jaké míry, což ztěžuje ocenění budoucího dopadu umělé inteligence na tržby a marže tisíců společností. To podněcuje představivost a nutí investory platit za akcie stále vyšší ceny. Zejména ty společnosti, které mají reálnou šanci rozšířit své podnikání díky nové technologické revoluci, jako je Nvidia nebo Microsoft s podílem v OpenAI. Akcie společnosti Exxon Mobil, největšího producenta ropy v USA, od začátku roku klesly o 4 %. Ve stejné době zaznamenal Apple 47% rally a tržní kapitalizace společnosti se blíží závratným 3 bilionům dolarů.

Mnoho investorů hledá pasivní expozici vůči technologickému trendu, protože o umělé inteligenci je slyšet téměř všude. Někteří z nich nemají čas na aktivní správu portfolia nebo tento způsob nepovažují ve svém případě za optimální. Existuje také početná skupina investorů, kteří dávají přednost investování do širokého indexu společností, což potenciálně snižuje riziko z chybných investic. Nákupem akcií ETF má investor jistotu, že jeho investice bude odrážet "průměr" - v dobách, kdy se daří technologiím, však může být "průměr" velmi uspokojivý.

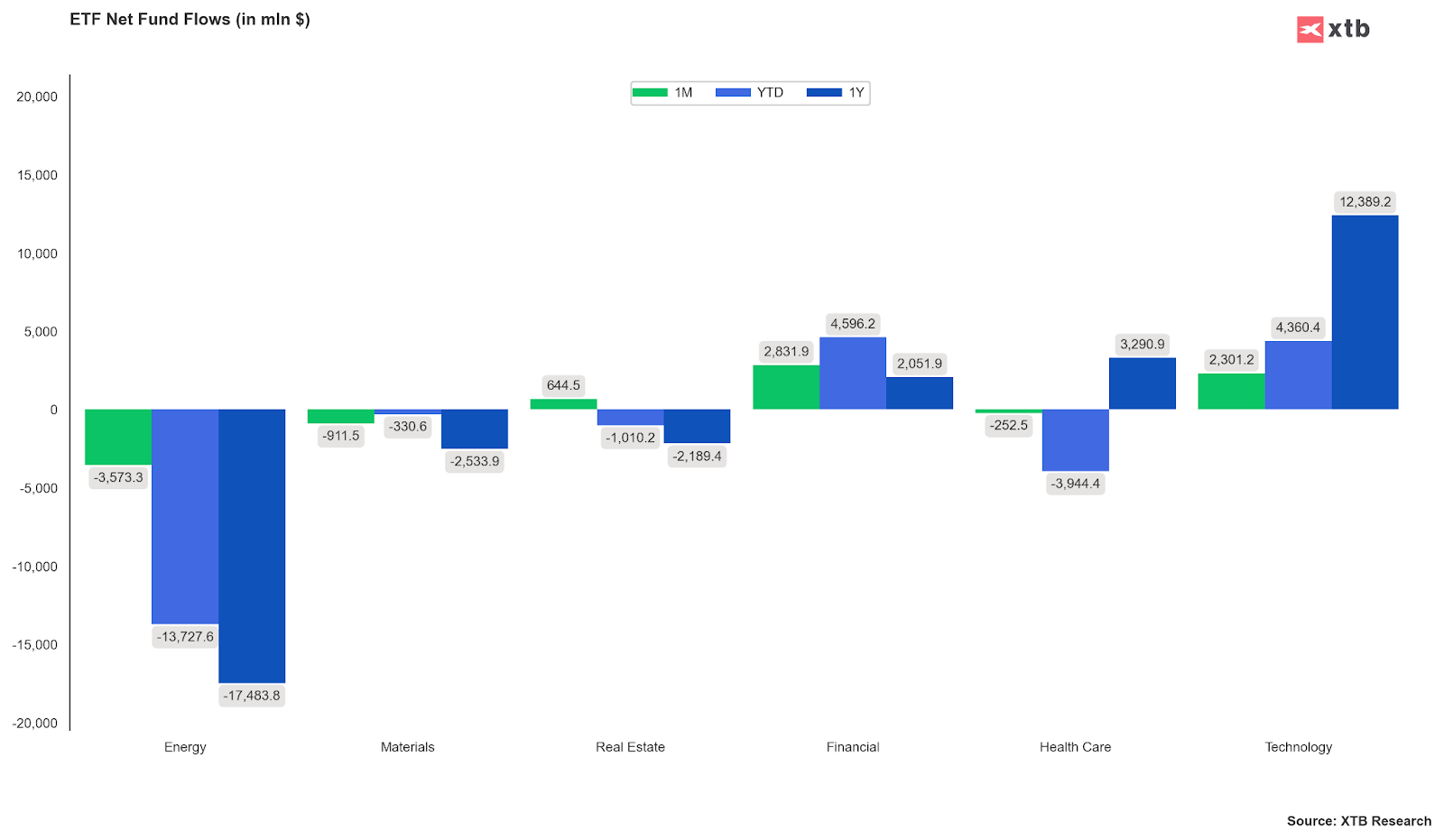

Čistý příliv prostředků do technologických ETF se v poslední době výrazně zrychlil, což se shoduje se současným úplným stahováním prostředků z energetických ETF. Více než 400 největších světových technologických ETF (převážně amerických a asijských) přilákalo za poslední rok čistý příliv více než 12 miliard USD, zatímco z více než 300 energetických fondů bylo čistě staženo více než 17 miliard USD. Pro srovnání je vidět, že ostatní sektory, jako jsou nemovitosti, materiály a zdravotní péče, nebyly populární. Pouze finanční sektor si připsal poměrně značné přítoky, i když menší než u technologických společností.

Čisté toky mezi největšími světovými akciovými fondy. Zdroj: Bloomberg, XTB

Za zmínku stojí několik příkladů. Skvěle si vedou také fondy iShares S&P 500 Information Technology (IUIT.UK) a iShares Nasdaq UCITS (CNDX.US), které patří mezi nejoblíbenější ETF na světě a mohou se pochlubit meziroční změnou o 37 %, resp. 30 %. Je však důležité poznamenat, že největší podíly v těchto ETF mají nejznámější společnosti, jako jsou Apple, Microsoft a Nvidia. Podíl menších společností, které jsou hvězdami rallye umělé inteligence (například C3.AI, který od začátku roku posílil o téměř 300 %), je zanedbatelný. Nepřímo se euforie na Nasdaqu a slabší americký dolar propůjčily rozvíjejícím se trhům, včetně Indie, kde mají technologické společnosti jako Saksoft a Cyient značný podíl na indexech. Jak je vidět, ETF nabízejí expozici i na takto exotických trzích - od březnového minima si iShares MSCI India (NDIA.UK) připsal již více než 15 % a výhled od počátku roku je vyšší o přibližně 10 %.

Příležitosti a hrozby

Stojí za povšimnutí, že od začátku roku se euforie kolem technologií odehrává v prostředí, kdy se akcie společností z jiných segmentů ekonomiky potýkají s útlumem. Odliv kapitálu zaznamenávají ETF na energetické společnosti, kterým se v roce 2022 dařilo. Vyhlídka na recesi a nižší ceny komodit včetně ropy (ropa Brent od počátku roku ztratila 15 % a ve srovnání s červnem 2022 je o více než 40 % níže) odrazují investory od expozice vůči průmyslově-energetickému sektoru. Rally technologických společností je však obrovská a nebýt "velkolepé sedmičky", S&P500 by se obchodoval na lednových úrovních. Za dobu od začátku roku, kdy ropa ztrácela, vzrostl Nasdaq o téměř 40 %.

Vzhledem k tomu mohou někteří investoři hledat expozici vůči ETF, které zmírňují riziko možné korekce největších (technologických) společností v indexu, ale stále nabízejí expozici vůči širokému akciovému trhu. Takové ETF vyrovnávají podíl všech společností v indexu, například XTrackers Equal Weight S&P500 (XDEW.UK). Od začátku ledna zaznamenal tento fond rekordní příliv až 700 milionů USD (127 milionů USD ve druhém červnovém týdnu). Důvodem přílivu kapitálu do "bezpečnějšího" ETF je obava investorů z rostoucího vlivu technologických společností, jejichž podíl na indexu S&P nebo Nasdaq 100 je drtivý. Lze očekávat, že v případě recese nebo dalšího zvyšování úrokových sazeb se kapitál začne přesouvat do sektorů, kde jsou pasivní investoři v současné době méně exponovaní.

Hlavní hrozbou pro technologické ETF je dnes riziko ekonomického zpomalení, které by mohlo euforii výrazně "zchladit". Kromě toho by se mohlo ukázat, že inflace v mnoha zemích včetně USA je více ukotvená, což by přimělo centrální banky k dalšímu zpřísnění měnové politiky a v konečném důsledku - k hlubšímu zpomalení. Vyšší úrokové sazby mohou přimět investory, aby hledali bezpečný způsob alokace kapitálu a omezili půjčky na investice na akciovém trhu (tj. marže). Základním scénářem v USA je prozatím "měkké přistání", tj. žádná nebo velmi mělká recese. To je pro akciový trh velmi pozitivní scénář, který se však nutně nejeví jako nejpravděpodobnější.

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Výpočet důchodu - Jak vysoký budete mít důchod?

- Technologická ETF zaznamenávají vysoký příliv kapitálu!

- Příliv kapitálu do ETF v listopadu zbořil rekord

- Příliv kapitálu do ETF v listopadu zbořil rekord

- Vysoký příliv kapitálu do USA zastavil propad dolaru

- Vysoký příliv kapitálu do USA

- Brazílie zaznamenává v roce 2022 rekordní příliv zahraničních investic

- Klienti BofA utíkají z akcií. Dluhopisy naopak zaznamenávají příliv už 39. týden v řadě

- Zaznamenává ETF biotechnologických společností konec býčího trendu?

Prezentace

14.11.2024 Dosáhne Bitcoin 100 000 USD do konce roku?

13.11.2024 Jaké je hlavní využití ekonomického kalendáře?

Okénko investora

Radoslav Jusko, Ronda Invest

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Miroslav Novák, AKCENTA

Olívia Lacenová, Wonderinterest Trading Ltd.

Starbucks v červených číslech: Přinese vize nového generálního ředitele oživení?

Mgr. Timur Barotov, BHS

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Ali Daylami, BITmarkets

Trump vs. Harris: komu majitelé kryptoměn coby voliči dají radši hlas?