Moneta ve 2022 zvýšila zisk o 30 % a kvartálem porazila odhady trhu. Navrhne dividendu 8 korun na akcii

Banka Moneta Money Bank zakončila poslední čtvrtletí roku 2022 s čistým ziskem 1,06 miliardy korun, což je přes meziroční pokles o 2,1 % vysoko nad konsensuálním očekáváním trhu dle agentury Bloomberg na úrovni 805,3 mil. Kč. Čistý úrokový výnos meziročně klesl o 9,3 % na 2,1 mld. Kč. Čistý zisk pro rok 2023 očekává banka nejméně na úrovni 4,3 mld. Kč při konsensu dle agentury Bloomberg na úrovni 4,08 mld. Kč. Pro rok 2024 pak ziskový výhled hovoří nejméně o 4,4 mld. Kč. Náklady rizik pro letošní rok 2023 banka odhaduje v rozmezí 25-45bps, pro rok 2024 v rozmezí 30-50bps. Dividenda ve výši 8 korun na akcii z výsledku roku 2022 má být navržena na valné hromadě, očekávané v dubnu letošního roku.

Na úrovni celého roku 2022 Moneta doručila čistý zisk 5,2 miliardy korun, což představuje meziroční nárůst o 30,2 procenta. Návratnost hmotného kapitálu dosahuje 18,7 procenta oproti 15,2 procenta v roce 2021. Provozní výnosy ve výši 12,1 miliardy korun představují meziroční nárůst o 8,5 procenta. Provozní náklady vykázaly na úrovni 5,6 miliardy korun meziroční nárůst o 1 procento, náklady na riziko dosáhly 90 milionů korun neboli 3 bazických bodů průměrného úvěrového portfolia, což je meziroční pokles o 87,1 procenta. Kapitálová přiměřenost banky vykazuje 18 procent, nadbytečný kapitál ve výši 3,3 miliardy korun neboli 1,9 procenta.

„Tento výsledek překonal výhled na čistý zisk za rok 2022 zveřejněný v únoru 2022 o téměř 18 procent a bylo ho dosaženo zejména díky vyšším úrokovým sazbám, příznivým nákladům na riziko a provozním nákladům, které byly nižší, než se očekávalo. Díky tomu návratnost hmotného kapitálu dosáhla výše 18,7 procenta,“ konstatuje banka.

Čistý úrokový výnos vzrostl o 8,2 procenta v porovnání s rokem 2021 podle banky díky růstu výnosů z úvěrových produktů a vyšším výnosům z treasury operací. Čistý výnos z poplatků a provizí stoupl o 12,1 procenta díky vyššímu výnosu z provizí za prodeje produktů třetích stran i vyšší intenzitě klientských transakcí. Celkově dosáhly provozní výnosy 12,1 miliardy korun, což představuje nárůst o 8,5 procenta v porovnání s rokem 2021.

Provozní náklady ve výši 5,6 miliardy korun jsou o 100 milionů korun nižší, než byl výhled. „Toho bylo dosaženo zejména díky důslednému řízení nákladů a neustálému úsilí zvyšovat produktivitu v prostředí vysoké inflace. Počet zaměstnanců se v průběhu roku snižoval a v prosinci byl na úrovni 2 699, což představuje meziroční pokles o 9,5 procenta. Provozní náklady byly také pozitivně ovlivněny kompenzací od skupiny PPF ve výši 113 milionů korun za náklady spojené se zrušenou akvizicí skupiny Air Bank,“ uvádí Moneta.

Za rok 2022 dosáhly náklady na riziko výše 90 milionů korun neboli 3 bazických bodů průměrného úvěrového portfolia, což je pod úrovní výhledu, který očekával rozmezí 20–40 bazických bodů. „K nízkým nákladům na riziko přispělo zejména snížení objemu úvěrů v selhání (NPL) a zároveň přetrvávající dobrá platební morálka klientů. V průběhu roku 2022 MONETA zaúčtovala tzv. management overlay, tedy opravnou položku stanovenou vedením k pokrytí případných budoucích ztrát, které souvisí s možnou zhoršující se kvalitou úvěrového portfolia vzhledem k existujícím rizikům ekonomického prostředí. Dopad tohoto kroku byl z velké části kompenzován rozpuštěním opravných položek v důsledku aktualizace modelu IFRS 9. Náklady na riziko také podpořily úspěšné prodeje úvěrů v selhání, které vygenerovaly dodatečný výnos ve výši 243 milionů korun,“ konstatuje Moneta.

MONETA vykázala silnou kapitálovou pozici s regulatorním kapitálem ve výši 30,9 miliardy korun. „Kapitálová přiměřenost dosáhla 18 procent s nadbytečným kapitálem ve výši 3,3 miliardy korun nad úrovní cíle stanoveného vedením ve výši 16,1 procenta –? bez započtení částky 4,1 miliardy korun na výplatu dividendy za rok 2022. K pokrytí požadavků na kapitál a způsobilé závazky (MREL) vydala MONETA v roce 2022 dluhopisy v celkové výši 3,9 miliardy korun a plánuje, že další nástroje způsobilé k plnění požadavku MREL vydá v druhé polovině roku 2023. Díky silné kapitálové pozici může vedení skupiny MONETA navrhnout k výplatě dividendu za rok 2022 ve výši 8 korun na akcii. To představuje výplatní poměr 79 procent konsolidovaného čistého zisku,“ uvádí Moneta.

„V uplynulém roce dosáhla Moneta solidních výsledků. Posílili jsme také základní pilíře fungování naší banky, jako je likvidita, efektivita a schopnost řídit rizika. Tímto bych rád poděkoval svým kolegům, protože naše výsledky v roce 2022 odrážejí jejich schopnosti a úsilí,“ uvedl CEO banky Tomáš Spurný.

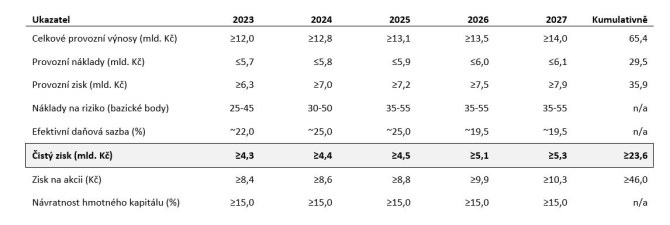

Vedení skupiny MONETA zveřejňuje nový výhled na období 2023–2027 na základě aktualizovaného obchodního plánu a očekávaného vývoje makroekonomického prostředí. Dle tohoto výhledu plánuje Moneta doručit kumulovaný čistý zisk ve výši 23,6 miliardy korun.

Tabulka: Tržní výhled Moneta (klikem zvětšíte)

Vývoj v poskytování úvěrů

Úvěrové portfolio skupiny Moneta se meziročně zvýšilo o 5,6 procenta a dosáhlo 270,1 miliardy korun, zatímco celková nová produkce úvěrů poklesla o 28,4 procenta na 61,7 miliardy korun. Portfolio retailových úvěrů vzrostlo meziročně o 6,8 procenta na 186,6 miliardy korun. Prodeje nových retailových úvěrů tvořily 40,3 miliardy korun, což představuje meziroční pokles o 39 procent. Portfolio komerčních úvěrů vzrostlo o 3,1 procenta na 83,4 miliardy korun. Prodeje nových komerčních úvěrů tvořily 21,4 miliardy korun, což představuje nárůst o 6,5 procenta oproti roku 2021.

Digitální distribuce

V roce 2022 si klienti prostřednictvím digitálních kanálů sjednali 48,3 procenta nových spotřebitelských úvěrů a 24,2 procenta nových úvěrů pro živnostníky a malé firmy. Klienti využívali digitální kanály i k otevření nových vkladových účtů. Podíl retailových běžných účtů založených online tvořil 35 procent, podíl retailových termínovaných vkladů sjednaných online byl 45,5 procenta a podíl retailových spořicích účtů byl 61,1 procenta.

Distribuce investičních fondů

Finanční prostředky investované klienty v investičních fondech dosáhly výše 28,1 miliardy korun k 31. prosinci 2022, což představuje meziroční nárůst o 3,3 procenta. Související výnos z poplatků meziročně vzrostl o 43,1 procenta na 302 milionů korun, a to zejména díky změnám v cenové politice.

Vklady

Výše klientských vkladů meziročně vzrostla o 48,9 miliardy korun neboli o 17,2 procenta; z 284,8 miliardy korun na konci roku 2021 na 333,8 miliardy korun na konci roku 2022. Retailové klientské vklady vzrostly meziročně o 18 procent na 256,3 miliardy korun. Komerční klientské vklady vzrostly meziročně o 14,5 procenta na 77,5 miliardy korun. Díky tomu klesl poměr úvěrů k vkladům na 80,4 procenta ve srovnání s 89,6 procenta na konci roku 2021.

Kvalita úvěrového portfolia

Celkové krytí úvěrového portfolia prostřednictvím opravných položek se snížilo z 2,2 procenta na konci roku 2021 na 1,9 procenta na konci roku 2022. Portfolio úvěrů v selhání (NPL) ke konci roku činilo 3,8 miliardy korun, kdy se během posledních dvanácti měsíců snížilo o 1,9 miliardy korun. Poklesu bylo dosaženo jednak díky zlepšení klasifikace u úvěrů, které byly dříve klasifikovány jako NPL, což odráží trvající dobrou platební morálku, zároveň také díky úspěšným prodejům NPL a jejich odpisům. Díky tomu se podíl NPL meziročně snížil z 2,2 procenta na 1,4 procenta.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také

Poslední zprávy z rubriky Akcie v ČR:

Přečtěte si také:

Prezentace

24.01.2025 Samsung ukázal svůj nejlepší telefon.

22.01.2025 5 tipů, jak proměnit interiér pomocí…

21.01.2025 Nejoblíbenější Xiaomi roku má nástupce.

Okénko investora

Ole Hansen, Saxo Bank

Zlato a stříbro zaznamenávají nové zisky s nástupem éry Trump 2.0

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Mgr. Timur Barotov, BHS

Peněz bude stále více: Investování již není možnost ale nutnost!

Olívia Lacenová, Wonderinterest Trading Ltd.

Překoná zlato v roce 2025 úroveň 3 000 USD? Prognózy se liší, důvody však zůstávají stejné

Miroslav Novák, AKCENTA