Dlouhá a mírnější recese? Trh práce říká, že jo!

Jak čert kříže se však akcie bojí silného trhu práce. Oficiální data ukazují, že jsou „rock solid“, ale při bližším pohledu zjistíme, že statistika umí divy. Investoři musí neustále pracovat s mnoha scénáři, které mohou potenciálně nastat. Trhy mají nyní relativně jasno – ekonomika lehce přistane, trh práce zůstane silný a inflace postupně klesne.

Ačkoliv trhy očekávají mírné zpomalení, což by pomohlo narrativu, že jsme pouze diskontovali sazby a můžeme dále růst, pro akcie a riziková aktiva obecně nejde v aktuálním prostředí o býčí signál. Obhajuje to jednoduchý myšlenkový pochod.

Ne zas tak silný trh práce

Oficiální čísla dopadla na první pohled famózně. NFP rostlo o 263 000, očekávalo se 200 000. Nezaměstnanost klesla zůstala na 3,7 %. Vše podtrhává pokračující růst mezd o 5,1 % meziročně. Poslední číslo hodně znervózňuje investory, kteří sází na ukončení cyklu utahování Fedu. Masivní růst mezd totiž ukazuje, že není kam spěchat.

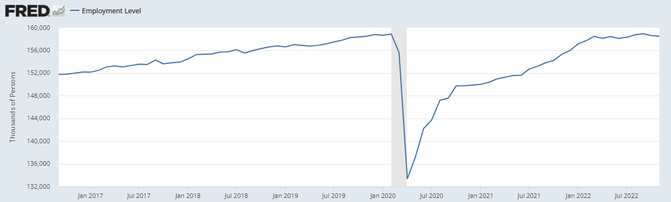

Ekonomika USA podle NFP vytváří stále nová a nová pracovní místa. Stovky tisíc každý měsíc. NFP od začátku roku rostly kumulativně o + 4 369 000. Počet zaměstnaných osob je aktuálně na 158,47 milionech. Od začátku roku rostla celková zaměstnanost o + 1 296 000. Pracovní pozice na plný úvazek rostly + 1 160 000. To jsou relativně solidní čísla, ale od března, kdy inflace vyskočila nad 8 %, vypadají trochu jinak. Především zaměstnanců na plný úvazek je – 398 000. Za stejné období pak zaměstnanost rostla o 12 000 a NFP komulativně + 2 700 000.

V listopadu pak celková zaměstnanost klesla o 138 000! Mainstreamová média nás nakrmila zprávami o robustním růstu na trhu práce, ale jak vidíme, tak ten přinejlepším stagnuje.

Zdroj: fred.com

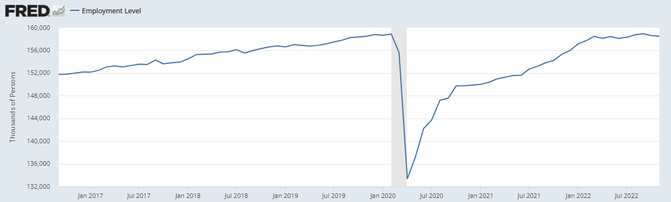

Navíc další čísla naznačují, že trh práce táhnou výše částečné úvazky. To je důsledek inflace, která ukrájí výraznou část z disponibilních příjmů. Na grafu níže můžeme vidět tempo růstu pracovních pozic na hlavní úvazek. Tato dynamika naznačuje, že jsme na nejslabších úrovních za posledních 10 let. Jde čistší pohled na trh práce.

Zdroj: twitter.com/macrocompass

Dostupná pracovní síla

Trh práce opustilo v listopadu 186 000 lidí. Počet lidí v produktivním věku přitom rostl o 359 000. Pokud však nejste evidováni jako dostupná pracovní síla, nejste nezaměstnáni. Obecně však trh práce opouští od začátku pandemie miliony lidí.

Někteří šli do důchodu, někteří se od pandemie nikdy nevrátily do práce a někdo třeba vydělal na bull marketu. Zbytek jsou nucené odchody do důchodu. K lednu 2022 má ekonomika USA 22 milionů pracujících ve věku 60 let a více. Miliony lidí brzy odejdou do důchodu, což zvýší tlak na nábor. Míra nezaměstnanosti by tak byla výrazně výše, než je nyní.

Největší problém – tempo růstu mezd

Meziročně mzdy zrychlily o 5.5 %, což jsou data která nelze nijak zásadně rozporovat. Průměrný pracovní týden klesl o 0,1 hodinu na 34,4 hodin. To jde v ruku v ruce se zpomalením v jednotlivých sektorech. Poslední data ISM z výrobního sektoru ukazují, že se bude pracovní týden ještě více zkracovat. Tempo růstu mezd nemusí na nominální bází tedy zásadně klesat. Stejně tak posupný pokles míry participace udržuje silné nominální mzdy.

Zdroj: BLS

Jde o jeden z nejvíce zpožděných indikátorů, nicméně 5 % růst s cílováním jádrové inflace na 2 % nedělá Powellovi zrovna radost. Pokud mají mzdy začít klesat, je potřeba kombinace: výhled pro růst dolů – pokles aktivity - společnosti snižují diskreční výdaje - spotřeba klesá - společnosti snižují kapitálové výdaje - aktivita dále klesá – klesá zaměstnanost a až pak… klesnou mzdy.

Divergence NFP a Household Survey

NFP jsou headline čísla založená na reportingu zaměstnavatelů. Household Survey je telefonický průzkum prováděný BLS. Měří nezaměstnanost a mnoho dalších faktorů. Household Sur. nadále naznačuje rostoucí slabost a k 30. listopadu se mezera, která začal právě v březnu, od té doby rozrostla na neuvěřitelných 2,7 milionu „pracovníků“. Čísla obou průzkumů mají tendenci výrazně korelovat, což se posledních 8 měsíců neděje. Podle Household Sur. tedy vytvořila US ekonomika za posledních 8 měsíců 0 pracovních míst.

Zdroj: zerohedge.com

V minulosti se podobná divergence objevila již několikrát a většinou v období, kdy „někdo“ nechtěl, aby oficiální čísla působila slabě. Například před prezidentskými nebo parlamentními volbami. Something is fishy here…

Leave a comment

Závěr a dopady na trhy

-

Počet aktivně pracujících lidí několik měsíců stagnuje. Většina nových pracovních míst jsou částečné úvazky.

-

Míra nezaměstnanosti nevypovídá příliš o stav na trhu práce. Celkový počet zaměstnaných ano.

-

Podle definice trh práce naznačuje, že půjde o dlouhou, ale mírnější recesi. Míra nezaměstnanosti nemusí zásadně růst.

Na trhu práce se toho může spoustu změnit a odrazí se to i v datech NFP. Zpožděné efekty vyšších sazeb na trh práce totiž zatím nedorazily. Graf finančních podmínek a vyhlazené průměru NFP naznačuje, že dopady budou trvat několik kvartálů, poté přijde zhoršení.

Zdroj: Bloomberg.com

Trhy nyní počítají s tzv. soft landingem, na to signalizují data z trhu práce. To pro akcie nemůže být pozitivní. Proč? Protože pokud trh práce zůstane napjatý, politika Fedu zůstane restriktivní (v tomto scénáři se Fed bude obávat oživení inflace). A čím déle zůstane politika restriktivní, tím více zatěžuje napákovanou ekonomiku a o to těžší bude „přistání“.

Subjektivní názor..

Můj base case je zhoršení ekonomické aktivity a trhu práce v Q1-Q3 2023. Stagflace. V případě mírnější recese zrychlí pokles inflace a fed v Q3-Q4 začne snižovat sazby. Trh by to měl naceňovat několik měsíců dopředu a vytvořit pomyslné dno ke konci H1 2023, ale to jsou v tuhle chvíli jen prázdná slova. Situace se může za 2 měsíce dramaticky změnit.

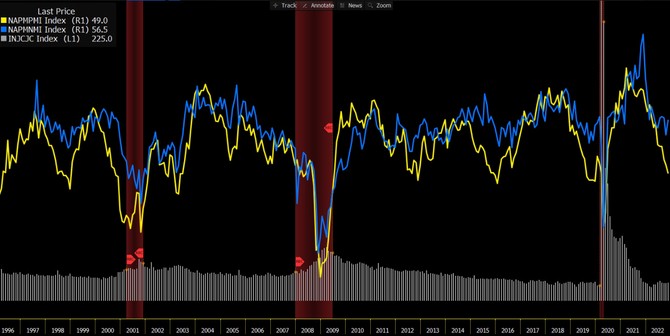

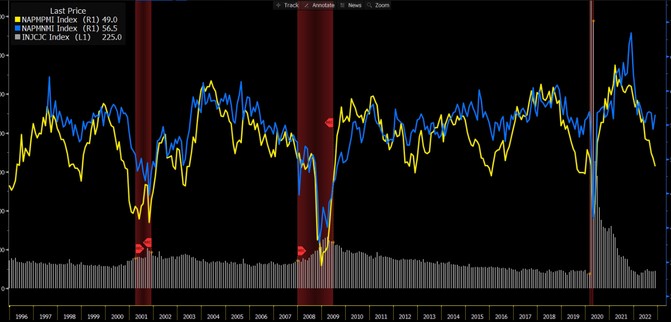

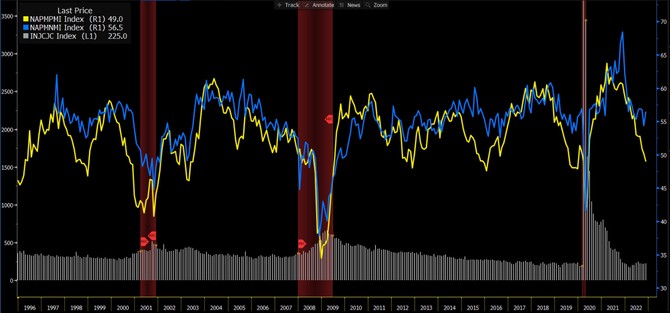

Trh práce tak bude naprosto zásadní pro pokles inflace. Jeho relativní stabilita nepodporuje býčí scénář. První sektory, kde ucítíme slabost je trh s bydlením a výroba. Oba naznačují větší bolest, ale reálně zatím vidět nejde. Na grafu níže můžeme vidět korelaci ISM PMI v sektoru výroby, NAHB index kondice trhu s bydlením a nezaměstnanost v kontextu předchozích recesí

Zdroj: Bloomberg.com

Poklesy akciových trhů tedy nejsou vůbec vyloučeny a atraktivnější nadále zůstávají státní, případě korporátní dluhopisy.

Zároveň musíme připomenout, že například sektor služeb je stále velmi silný, jak ukazují čísla ISM PMI (modrá). Pokles pod 50 bodů by však byl signál recese. Zároveň vidíme, že ISM PMI výroby se pod 50 dostalo několikrát. Klíčová je až úroveň 47.

Zdroj: Bloomberg.com

Jistota tedy stále nikde. Ekonomická data dorazila spíše smíšená. Trh práce zas tak přehřátý evidentně není. Pro ekonomickou recesi budeme potřebovat více důkazů. Recesi earnings uvidíme nejspíš začátkem roku, což pro akcie pozitivní není, zatímco se fed nedostal na restriktivní úroveň sazeb a QT se teprve rozjíždí. Přemýšlejte nad tím, co kupujete, za kolik a v jakém jsme prostředí. To stále zvýhodňuje defenzivnější sektory.

Rok 2022 byl ve znamení utahování měnové politiky. 2023 bude o dopadech tohoto utahování!

Štěpán Hájek

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Příbuzné stránky

- Úřad práce - nabídky práce, úřady práce

- Práce - aktuální nabídky práce ve vaše městě, novinky.

- Práce - aktuální nabídky práce ve vaše městě, novinky.

- Energie - vývoj cen energií na komoditních trzích

- Plyn - vývoj cen zemního plynu na komoditních trzích

- Dlouhodobý investiční produkt - novela zákona o kapitálovém trhu

- § 52 paragraf 52 - Zákoník práce č. 262/2006 Sb.

- § 50 paragraf 50 - Zákoník práce č. 262/2006 Sb.

- Nabídky práce podle cz regionů

- Dohoda o provedení práce 2022

- Dlouhá a mírnější recese? Trh práce říká, že jo!

- Japonsko v recesi, Evropské trhy výrazně rostou, US trh práce se zlepšuje

Prezentace

29.01.2025 Xiaomi má nový bestseller. Je extrémně nadupaný a

28.01.2025 České firmy stále častěji místo banky…

24.01.2025 Samsung ukázal svůj nejlepší telefon.

Okénko investora

Štěpán Křeček, BHS

Olívia Lacenová, Wonderinterest Trading Ltd.

Výprodej v technologickém sektoru: na kolena ho srazil výkonný model umělé inteligence z Číny

Petr Lajsek, Purple Trading

Ole Hansen, Saxo Bank

Zlato a stříbro zaznamenávají nové zisky s nástupem éry Trump 2.0

Jiří Cimpel, Cimpel & Partneři

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

ČNB patří mezi pět největších kupců zlata mezi centrálními bankami

Miroslav Novák, AKCENTA