Bear market rally dochází dech...

Čekání, čekání… Poslední týdny na akciových trzích vlastně jen čekáme. Čekáme na moment, kdy se trhy odhodlají jedním nebo druhým směrem. Jednoduše hledáme katalyzátor. Změnu v dosavadním myšlení. Pojďme se ideálně pokusi pochopit, co si nyní trhy vlastně myslí, s čím počítají a jaký je vlastně celkový narrative. Až poté můžeme zjistit, co je může zklamat, nebo potěšit.

S žádnou recesí nepočítáme!

Rally na indexu S&P 500, která mimochodem činí od svého dna 13 %, spustily nejdříve technické faktory. Pozice investorů, přeprodanost, sentiment, put/call opce, atd. se výrazně podepsaly pod prvním nádechem trhů ze dna. Jelikož je celý letošní rok hlavně i inflaci a úrokových sazbách, bylo jasné, že na lepší čísla inflace trhy čekají jako na slitování. Ta nakonec dorazila a od té doby se pozitivní sentiment točí kolem jedné věci - fed bude zpomalovat tempo růstu sazeb. Po technických faktorech tedy další zisky navázaly vylepšením fundamentu a vracíme se zpět k fedu, od kterého se už nečeká příliš.

Právě u fedu bych se zastavil. Je totiž zvláštní, že fed dopředu signalizoval, jaká bude cesta sazeb, z čehož vycházelo, že v prosinci uvidíme hike o 50 bp, pak 25 - 50 bp příští rok a konec. I přesto projevy členů Fedu, že oproti minulým měsícům bude růst sazeb zpomalovat, trhy slaví. Cena kapitálu je pro další expanze ekonomik a trhů klíčová. Jen nám to dostalo valuace opět příliš vysoko. No a kdybychom měli nahlédnout, co valuace skrývá, je to to, co si nyní trhy myslí - Fed sazby zvýší, ale příští rok začnou klesat, Inflace bude strmě klesat, Trh práce zůstane silná, ISM neklesnou pod 50. S čím trhy určitě nepočítají, je recese. S čím také úplně nepočítají, je fakt, že ekonomika není schopná za poslední dekádu oragnicky růst a potřebuje stimuly. Sazby zůstanou vysoko déle a fed pokračuje v QE. To nevypadá úplně růžově. Zde jednoduchá formulace - Růst ekonomiky = Růst zisků = Růst ocenění akcií. Je potřeba říci, že recesi zatím vidíme pouze na soft indikátorech, ale nikde vyloženě cítit není. Nechci strašit, zda bude recese nebo ne, ale představím argumenty pro obě strany, aby jste si mohli udělat názor každý sám. Z pohledu alokace kapitálu je to pak jasné - Recese = Short US indexy.

Graf: Implikovaná křivka očekávání úrokových sazeb v USA (Bloomberg)

Co když, ale žádná recese nebude? Tak jsou trhy stále celkem drahé. Aktuálně se SPX prodává za P/E 17,9. Historické P/E vypadá takto: 10-let (16.9), 15-let (15.5), 20-let (15.5), and 25-let (16.5). Ať už se podíváme na jakýkoliv časový horizont, je aktuální valuace nadprůměrně vysoko. Na konec letošního roku je EPS na 220. Konsenzus EPS (zisk na akcii) na rok 2023 je na 231 USD. Trh tedy očekává 5 % růst EPS, což by odpovídalo ceně SPX - 17,9 x 231 = 4134. Jenže skutečně uvidíme 5 % růst zisků? S inflací na 40 letých maximech a fedem, který zatím ani nezsatvil růst sazeb a ty se do ekonomiky neprojevily? Jak uvidíme, tak analytici z bankovních domů brousí pera a aktuálně probíhají nadprůměrné revize zisků.

Graf: Earnings revize (Zdroj:Goldman Sachs)

Zaměřím se pouze na největší bankovní domy v USA a jak vidí vlastně vývoj zisků příští rok. Goldman Sachs očekává EPS na úrovni 224 - tedy žádný růst. Bank of America snížila EPS na 200. Morgan Stanley očekává 195. JP Morgan očekává 225. Pokud nás skutečně čeká recese, zisky průměrně klesnou o 20 - 30 % YoY. EPS by tedy mělo dopadnout na cca. 170. Pokud zkombinujeme všechny přístupy, kdy uvažujeme historický propad zisků a úpravu EPS od firem, které si mohou dovolit ty nejlepší analytiky, dostaneme se na číslo 203. To je pokles zisků o 10,3 %! Žádný růst! No a 17,9 x 203 = 3663. To je jakási férová cena. Každý ať si udělá obrázek sám, ale přijde vám za tuhle cenu dobrý risk reward?

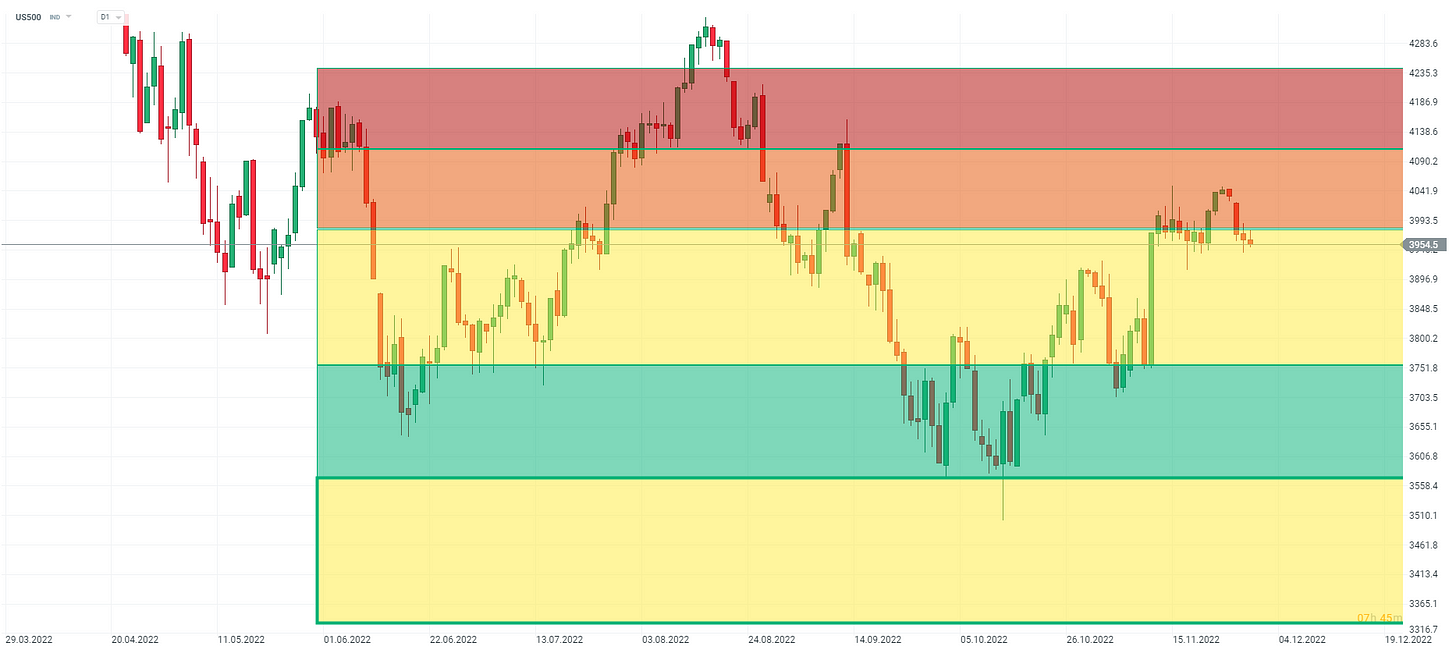

Graf níže je hodně subjektivní a zjednodušený, ale znázorňuje na základně aktuálního násobku P/E jakousi “férovou cenu” pro SPX (zelená), poté akceptovatelnou cenu (žlutá) a cenu nadhodnocenou. Jsme tedy nyní relativně nadhodnoceni a vystaveni dalšímu poklesu. Jak tohle všechno zobchodovat?

Graf: Index S&P 500 (Zdroj: xStation 5)

Fed zas a znovu

Začíná to být už ohrané, ale do konce roku to zase bude jen o fedu. Powell má před sebou totiž nelehký úkol. Finanční podmínky se mu podařilo utáhnout dostatečně, ale inflace stále příliš neklesá. To proto, že trh práce je stále silný a lidé vydělávají alespoň nějaké peníze. Co je však pro Fed negativní, jsou tyhle bear market rally, které finanční podmínky znovu uvolňují. Níže je graf Goldman Sachs Financial Conditions Index, kde můžeme vidět růst a následný pokles v posledních týdnech. Uvolnění finančních podmínek znamená risk on pro riziková aktiva - tedy růst inflačních tlaků. Například pokud management firmy uvidí, že cena jejich akci nikterak výrazně neoslabila, budou mít tendenci více utrácet a investovat - což podpoří inflační tlaky.

Graf: GS index finančních podmínek (Zdroj: Bloomberg)

Několik členů fedu se vyjádřilo v posledních týdnech, že růst na akciích není něco, co by zrovna potřebovali a mezi řádky se dá vyčíst, že chtějí vidět akcie níže. Jednoduše řečeno rychlé utažení a poté uvolnění fin. podmínek inflaci nepomůže. Co jí pomůže dolů, je když fin. podmínky utažené zůstanou. Proto je zde velká pravděpodobnost, že Powell znovu ujistí trhy, že boj s inflací bude trvat déle.

Trhy znovu reagují pozitivně na stejnou zprávu

Ve čtvrtek měl projev J. Powell. Řekl, že tempo sazeb začne zpomalovat, a to nejspíše už na prosincovém zasedání. Jinými slovy sazby půjdou jen o 50 bp., nic nového. S&P 500 po jeho slovech rostl o více jak 3 %. Zároveň Powell řekl, že sazby zůstanou delší dobu zvýšené a cílem je snížit počet otevřených pozic a nezvýšit nezaměstnanost. Jednoduše řečeno - trh slyšel přesně to, co slyšet chtěl. Podle mě existuje také vysoká pravděpodobnost, že v prosinci bude hike poslední, což Powell nenaznačil, ale data za listopad a poté prosinec mohou fed přesvědčit, že další růst sazeb není potřeba. Proto bude důležitý dot-chart.

Graf, na který bude Powell koukat dalších 6 měsíců, je poměr otevřených pozic k celkovému počtu nezaměstnaných. Nad 1 půjde o soft landing.

Graf: Poměr otevřených pozic a lidí hledající práci v USA (Zdroj: Indeed)

Trhy by však rády viděly po 2-3 měsících klesající inflace, že začnou klesat také sazby. To by byla ohromná chyba. Inflaci navíc táhne téměř celý rok sektor služeb - né energie a zboží - a ze služeb se dostává inflace dolů bez recese jen velmi složitě. Pokud tedy vydrží silný trh práce - zůstanou vysoko také sazby.

Všimněte si tmavě modrého sloupce (služby) v celkové inflaci. Ta stále na vrcholu není. Všimněte si také, že stále rostou ceny potravin, což není pro spotřebitele dobrá zpráva.

Co bude trh nejvíce zajímat?

-

Fed, DOT-chart a projev J. Powella

-

Pokud dopadne inflace lépe a akcie budou růst - roste pravděpodobnost přísnější rétoriky J. Powella. Na sazbách se podle mě nic měnit nebude.

-

Dot chart: tečkový graf nám ukáže nové rozložení bankovní rady a jejich pohled na sazby letošní/příští rok. Pokud se očekávání na příští rok posune níže - akcie mohou reagovat pozitivně.

-

Jsou zde i další jako geopolitika nebo tvrdá ekonomická data. Když zúžíme výběr jen na věci, které mají potenciál v nejbližších týdnech změnit názor investorů - půjde o 3 zmíněné výše.

Sezonalita a pozice investorů nyní hrají ve prospěch býků. Proto bude potřeba nějaký zásadnější shift v dosavadním myšlení trhu, které jsme si popsali výše.

Nádech, výdech, nádech, vý…

Klasická price action je za poslední týden relativně zajímavá. Akcie se opíraly o komentáře členů fedu, ale zdá se, že hledají sílu na další růst. Stejně jako fed hledá ideální cestu pro sazby, nic není jisté. Jednoduše bear market rally dochází dech. Poslední masivní růst přišel po několika ztrátových seancích v reakci na zprávu, která nic neměnila na současném narrativu. K větším ziskům nepomohla ani lepší data z Evropy, kde v Německu inflace MoM dokonce klesla o 0,1 %, ani stabilizace výnosů a vše podtrhává VIX poblíž 20. Volatilita je tedy nízko a čeká se na spouštěč důvěry v další pohyb.

Vše stojí na inflaci!

Trhy budou netrpělivě sledovat další zveřejnění inflace CPI. Čím dál tím více se bude trh zaměřovat na jádrovou inflaci, která zatím není na vrcholu. Trhy mají nyní jasně naceněno, že inflace bude padat jako kámen. S tím bych možná souhlasil, ale křivka se nejspíš zastaví na vyšších úrovních - jádrová CPI kolem 4 %. Zase se vrátím k tomu, že inflace ve službách klesne jen ve chvíli, kdy po službách nebude poptávka - tedy poroste nezaměstnanost.

Graf níže znázorňuje očekávání analytiků budoucího vývoje inflace a jádrové inflace. Jak je vidět, očekávání se skoro nikdy nenaplnila. Powell sám řekl, že tento graf nefunguje. Přesto trhy naceňují jeho vývoj.

Deflace nás skutečně čeká, ale budou jí táhnou ceny zboží. Níže graf kontejnerové dopravy, která se vrací na úrovně před pandemií.

Graf: Ceny kontejnerové dopravy (Zdroj: Statista)

Earnings recese už začala!

Ekonomická recese je složitější pojem, nicméně recese zisků už začala a bude dále pokračovat. Trhy vždy diskontují události cca 6-9 měsíců dopředu. Právě proto, že žádná ekonomická propast zatím nepřišla, nedává smysl, aby diskontovaly její konec. Realitu, které trhy čelí, můžeme vidět na různých grafech.

EPS má tradičně zpoždění za CEO confidence indexem.

EPS kromě energetického sektoru jsou na úrovních ze začátku roku. Tedy růst nula.

Graf: Očekávané zisky mimo energetického sektoru (Zdroj: Bloomberg)

Global Credit Impuls naznačuje na pokles EPS v roce 2023.

Graf: GCI a meziroční růst EPS (Zdroj: Bloomberg)

Dynamika růstu zisků vs. Globální spotřebitelská důvěra. S téměř dvoucifernou inflací v USA není příliš složité YoY růst podobným tempem. Jiný obrázek bude vykreslen příští rok, kdy inflace dalším ziskům nepomůže.

Odměna za podstoupení rizika

K rozebrání recese a kdy jí můžeme očekávat se dostanu v dalším příspěvku. Je také důležité říct, že pro dlouhodobého investora nejsou informace zde příliš zásadní. Dokonce bych doporučil jim nevěnovat příliš pozornosti, pokud vás vyloženě nezajímají. Pokud však chcete takticky alokovat kapitál a spekulovat na další vývoj, vždy musíte riskovat, protože jdete do neznáma. Rizikem pro short-term býky je, že se ekonomická situace zhorší, fed bude držet sazby déle, nebo inflace znovu poroste. Pro medvědi je pro opak - inflace klesá, fed se stahuje, trh práce zůstane robustní.

Vybrat si stranu může být pro každého jinak složité. Níže přidává graf SKEW indexu, který měří volatilitu a sentiment. Skew index (žlutá) má tendenci jít do extrémů přesně v moment, kdy trh vytvořil lokální maximu. To se při pohledu na graf SPX potvrdilo letos několikrát (modrá).

Graf: Skew index a S&P 500 (Zdroj: xStation 5)

Podobný příběh v letošním roce píše také index VIX. Pokaždé, když se dostal k 20 bodům - byla dobrá příležitost vzít pár čipů ze stolu, jelikož šlo o lokání vrchol. VIX (zelená) a SPX (svíčkový modrý graf).

Graf: Index VIX a S&P 500 (Zdroj: xStation 5)

Poslední graf ukazuje na technickou překoupenost SPX. Ta může vydržet déle jak váš účet, proto pozor na následující price action.

Graf: Překoupenost na indexu S&P 500 (Zdroj: Twitter)

Jistota zase nikde

Zamyslete se nad vším, co jsem tu napsal. Jde ve finále o hodně subjektivní pohled a určitě nejde o investiční doporučení. Trhy mají vždy “jasno” o tom, jak to vlastně je, a proto mohou často působit iracionálně. Stejně tak pro některé investory může být váš názor iracionální a tím pádem pro celý trh. Jistota není nikde. Protože nikdo nevíme vlastně vůbec nic.

Štěpán Hájek

X-Trade Brokers

X-Trade Brokers

X-Trade Brokers (XTB) je mezinárodní brokerský dům, který poskytuje profesionální podmínky pro obchodování CFD na forex, indexy, komodity, kryptoměny a pro investování do akcií a ETF. Své služby neustále zdokonaluje, o čemž svědčí řada mezinárodních ocenění a potvrzují to i tuzemská ocenění Broker roku a Forex broker roku, získaná opakovaně na Investičním summitu MoneyExpo. Pro své klienty nabízí XTB poskytuje profesionální obchodní platformy MetaTrader 4 a xStation 5 s integrovanou kalkulačkou, bezplatné vzdělávání, 24h zákaznickou podporu, bezplatné vzdělávání a denní zpravodajství z finančních trhů.

Rozdílové smlouvy jsou komplexní nástroje a v důsledku použití finanční páky jsou spojeny s vysokým rizikem rychlého vzniku finanční ztráty. U 72 % účtů retailových investorů došlo při obchodování s rozdílovými smlouvami u tohoto poskytovatele ke vzniku ztráty. Měli byste zvážit, zda rozumíte tomu, jak rozdílové smlouvy fungují, a zda si můžete dovolit vysoké riziko ztráty svých finančních prostředků.

Poslední zprávy z rubriky Akcie ve světě:

Přečtěte si také:

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory