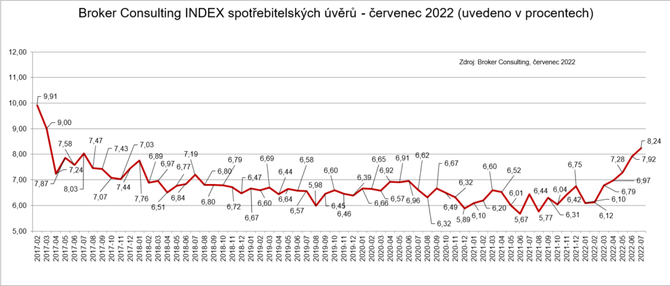

Broker Consulting Index spotřebitelských úvěrů hlásí překročení osmiprocentní úrokové sazby

Další růst úrokových sazeb u bezúčelových úvěrů zaznamenal Broker Consulting Index spotřebitelských úvěrů. V červenci podle něj vzrostly úrokové sazby ve srovnání s červnem o 0,32 procentního bodu, na celkovou hodnotu 8,24 %. Od začátku roku tudíž úrokové sazby narostly o více než dvě procenta. Pokračování dlouhodobého trendu růstu sazeb předpokládají na úvěrovém trhu odborníci i v dalším období.

Ve srovnání s červnem došlo meziměsíčně k opětovnému nárůstu úrokové sazby u spotřebitelských úvěrů. Průměrná sazba tak vzrostla o třetinu procenta, vychází to z měřených dat Broker Consulting Indexu spotřebitelských úvěrů, který vychází z reálné statistiky poskytnutých úvěrů na cokoliv. Za červenec se tak dostal průměrný úrok nad hranici osmi procent, jeho výsledná hodnota se podle grafu zastavila na 8,24 %. Naposledy se k podobnému číslu index přiblížil v období mezi březnem a dubnem roku 2017, tedy v prvních měsících analytického měření.

Někteří poskytovatelé bezúčelových úvěrů nabízí navíc svým klientům možnost předschváleného limitu pro čerpání úvěrů. V rámci individuální nabídky, která spočívá zejména v kladné historii klienta v příslušné bance (vedení běžného účtu nebo jiného úvěrového produktu), může klient získat bezúčelový úvěr jednodušší cestou a bez dalšího dokládání příjmu. Nabízené limity se totiž odvíjí od pravidelných příjmů, které klientovi přicházejí na účet u dané banky, a jsou měsíčně aktualizovány. Nabídku zvýhodněných limitů najdou klienti ve svém internetovém bankovnictví nebo jí získají prostřednictvím bankovního poradce, který je osloví. Nad rámec celkové nabídky může klient požádat o vyšší limit, a to prostřednictvím standardního procesu uvnitř banky. Ten může být kladně vyrozuměn za podmínky pozitivního záznamů o klientovi v externích registrech.

Experti na úvěry nabádají k obezřetnosti a racionálnímu zhodnocení potřeby čerpání tohoto typu úvěru. „V době stoupajících cen energií, potravin i ostatního spotřebního zboží je pro určitou skupinu klientů těžké odolat nabídkám rychle získané hotovosti,“ sděluje k aktuální situaci Michaela Pudilová, analytička hypotečních a spotřebitelských úvěrů ze společnosti Broker Consulting. Ta zároveň dodává že: „Spotřebitelský úvěr je sice dobrý sluha, ale špatný pán. Vždy je nutné si uvědomit, zda pravidelná splátka úvěru příliš nezatíží rodinný rozpočet. Banky totiž takto svým klientům nabízí i stovky tisíc korun, které mnohdy nemusí být nezbytně potřeba.“

Broker Consulting Index spotřebitelských úvěrů je analytický nástroj, který ukazuje průměrnou úrokovou sazbu u spotřebitelských úvěrů, jež zprostředkovali konzultanti Broker Consulting a pobočky OK POINT u kteréhokoli poskytovatele bankovních úvěrů. Jedná se o vážený aritmetický průměr, kdy hlavní vahou je objem úvěru. Tedy čím vyšší úvěr, tím jeho sazba do Indexu vstupuje větší vahou. Výhodou metody výpočtu je to, že se do statistiky dostávají pouze skutečně schválené úvěry, a to bez výjimky všechny. Nemůže tak dojít ke zkreslení informací a Index není závislý na datech dodávaných třetími stranami.

Proč je dobré Index sledovat

Broker Consulting Index spotřebitelských úvěrů zachycuje vývoj úrokových sazeb u spotřebitelských bankovních úvěrů. Je praktickým indikátorem toho, jak se pro českou veřejnost úvěry vyvíjejí z hlediska úrokových sazeb, a tedy i výše splátek na určitou půjčenou sumu. Lidé si tyto typy úvěrů berou, aby financovali různé potřeby. Od dovolené přes nový telefon až po překlenutí nějaké tíživé situace. Zásadní význam má index pro domácnosti, které splácejí větší množství úvěrů a splátky je dusí. Index jim může otevřít oči, že půjčky je možné refinancovat s mnohem nižší úrokovou sazbou, a nastartovat tak cestu za ozdravením rodinných financí. Sazby spotřebitelských úvěrů jsou na trhu velmi různé, lidé často dobře nezhodnotí situaci a sjednají si drahou půjčku. Index je důvěryhodným podkladem pro média při komunikaci praktického a pro občany zajímavého tématu. Index nemá za cíl ukazovat průměr trhu, ale zdravou sazbu. Pokud si proto člověk chce sjednat spotřebitelský úvěr ať už v bance, nebo v nebankovní instituci a úroková sazba je výrazněji vyšší než aktuální index, je potřeba zpozornět.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Úrokové sazby:

Přečtěte si také:

Prezentace

17.12.2024 Začínáte s kryptoměnami? Binance je ideálním…

16.12.2024 Vybrali jsme TOP 5 dárků ze světa technologií.

Okénko investora

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Radoslav Jusko, Ronda Invest

Inflace v listopadu 2024: Jakou investiční strategii zvolit?

Miroslav Novák, AKCENTA

John J. Hardy, Saxo Bank

Petr Lajsek, Purple Trading

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory

Okénko finanční rady

Marek Pokorný, Portu

Tomáš Vrňák, Ušetřeno.cz

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Lenka Rutteová, Bezvafinance

Oznámení o zvýšení důchodu přijde letos naposledy na papíru zdarma

Jiří Sýkora, Swiss Life Select

Lukáš Kaňok, Kalkulátor.cz

I přes zdražení distribuce mohou domácnosti v roce 2025 ušetřit

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla