Fed si musí přestat házet klacky pod nohy

Klíčové body

- Tržní inflační očekávání opět rostou, Fed nesmí polevit.

- Guvernér Fedu Powell vystoupí v Jackson Hole dnes v 16:00.

- Powell by se měl vyvarovat jakýmkoliv holubičím výrokům.

Americká inflace má svůj vrchol možná již za sebou. To však neznamená, že by centrální banka měla polevit v doposud prováděné politice. Takové by mělo být hlavní poselství, které by mělo zaznít od guvernéra Fedu Powella na letošním symposiu centrálních bankéřů v Jackson Hole.

Jerome Powell vystoupí dnes v 16 hodin našeho času (online přenos zde). Ve svém proslovu bude mít možnost napravit předchozí chyby. Zejména tu z tiskové konference po červencovém zasedání měnového výboru, kdy svým holubičím obratem zcela smazal efekt jestřábího vyjádření navazujícího na rozhodnutí o sazbách. Fed pivot neboli obrat v prováděné měnové politice by měl být zakázaný pojem.

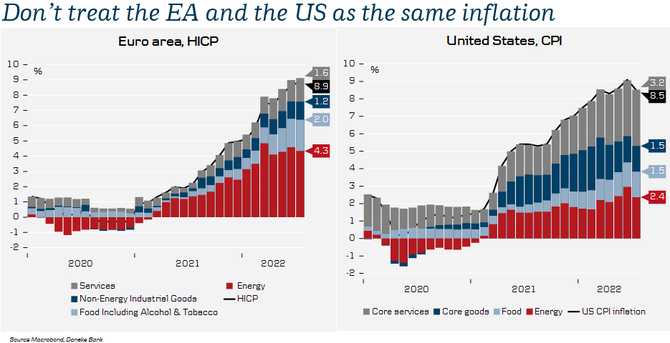

Proinflační prostředí v americké ekonomice můžeme rozdělit na nabídkové a poptávkové faktory, jelikož dlouhodobá inflační očekávání (zatím) zůstávají relativně ukotvená. Červencová data potvrdila, že nadpoloviční podíl na nejvyšší inflaci za posledních čtyřicet let mají ceny jádrových služeb a zboží. Poptávka amerických spotřebitelů se v průběhu času postupně přesunula od zboží ke službám, což je dáno i stavem trhu práce, který zůstává výrazně napjatý.

Není tomu tak dávno, kdy tržní výhled pracoval se snížením amerických sazeb už během první poloviny příštího roku. Spekulace podpořil samotný Powell, když uvedl, že se Fed může dostat do bodu, kdy bude adekvátní úpravy úroků zmírnit (psali jsme zde). Vše pak umocnily Fed Minutes zmiňující to samé, a nadto i část měnového výboru obávající se až příliš silného utažení měnověpolitických podmínek (psali jsme zde).

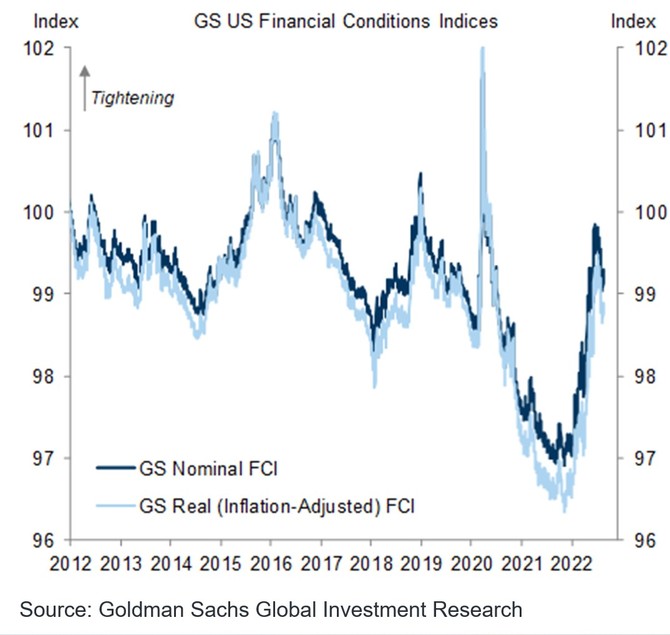

Výsledkem bylo celkové uvolnění podmínek financování tažené růstem akcií, utažením kreditních spreadů a poklesem výnosů, zejména na dlouhém konci výnosové křivky. V posledních dnech sice zapůsobily komentáře členů měnového výboru, kteří připomněli trvající jestřábí naladění, stále se však nacházíme pod letošním vrcholem utažení podmínek financování, jak naznačuje graf indexu z dílny banky Goldman Sachs.

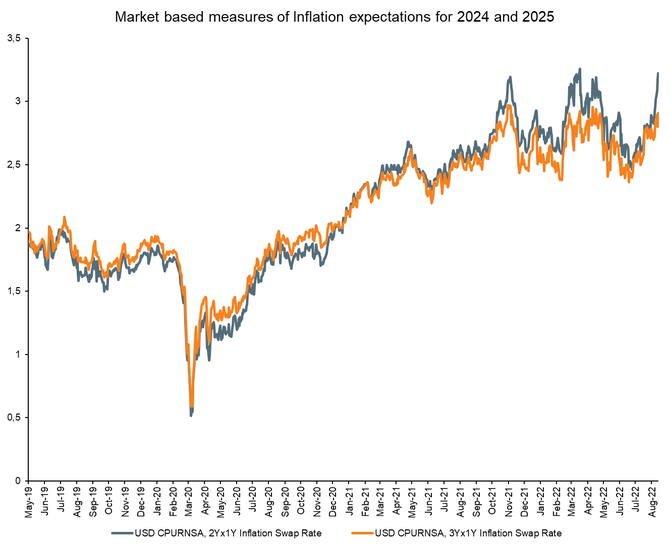

Proč je podle nás příliš brzy hovořit o změně směru americké měnové politiky? Stačí se podívat na vybraná data. Spotřebitelská očekávání na ročním a tříletém horizontu převyšují 2% cíl, byť je potřeba v tomto případě pracovat s jejich volatilitou. Tržní výhled měřený 5Y5Y inflačním swapem sice na začátku července dosáhl 2 %, od té doby ale pozvolně roste směrem k 2,5 %. Kratší tenory jsou pak vyšší, konkrétně 2Y1Y směřuje k 3,5 % a 3Y1Y je těsně pod 3 %.

Trh práce zůstává silně napjatý s mírou nezaměstnanosti pod její odhadovanou přirozenou měrou. Měsíční tvorba nových pracovních mimo zemědělství dosahuje v průměru za posledních dvanáct měsíců více než 500 tisíc. Míra participace zůstává výrazně pod úrovněmi před pandemií a meziroční tempo růstu mezd letos nezpomalilo pod hranici 5 %.

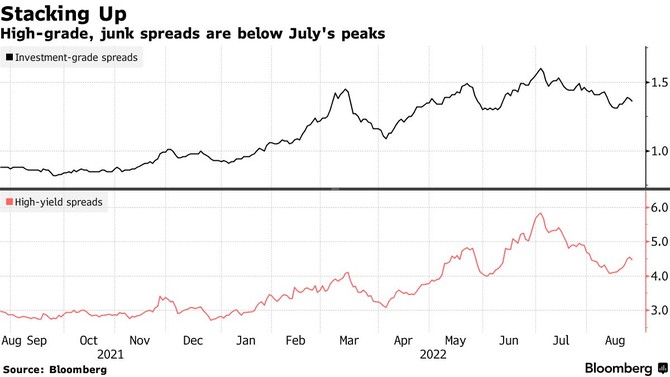

Na trzích vidíme, že desetiletý nominální výnos klesl pod své letošní maximum na 3,5 %, dokonce krátce pod 3 %. Reálný o témže tenoru měřený proti-inflačním dluhopisem pak balancuje na hranici 0,5 %. Kreditní spready se zúžily jak u rizikových bondů, tak i u těch s investičním ratingem. Akciový index S&P500 je necelých 14 % pod svým historickým rekordem, index Dow Jones dokonce jen necelých 10 %. Komoditní index CRB je o téměř 10 % níže od letošního maxima. Od začátku července však opět roce, což je jeden z faktorů rostoucích tržní inflačních očekávání.

Sazby se sice dle odhadu Fedu nachází již na úrovni neutrálu, v návaznosti na prostředí popsané výše však bude potřeba dalšího posunu na více restriktivní úrovně. Nehledě na to, že předchozí navyšování úroků se do americké ekonomiky ještě plně nepropsalo. Největším rizikem zůstává odukotvení inflačních očekávání.

Guvernér Fedu Powell by se proto měl vyvarovat jakýmkoliv holubičím výrokům, které by dosavadní politice házely klacky pod nohy. Všichni jistě tuší, že nastavené tempo zvyšování sazeb nevydrží do nekonečna. V současném prostředí je však potřeba akcentovat ochotu udělat vše ke zkrocení inflace za použití všech dostupných nástrojů. Pokud tomu tak nebude, návrat inflace k inflačnímu cíli bude mnohem pomalejší a nákladnější, a tedy bolestivější.

Text byl původně napsán pro rubriku Big Expert serveru Kurzy.cz

VÝHLED PRO DNEŠNÍ DEN

dDolar se vůči euru v online směnárně RoklenFx aktuálně obchoduje za středový kurz 0,9960 EURUSD, dolarový index se pak nachází na hodnotě 108,61 bodu. Během dne by se kurz EURUSD měl pohybovat v rozmezí od ,09869 do 1,0071 EURUSD.**

Koruna se aktuálně vůči euru v online směnárně RoklenFx obchoduje za středový kurz 24,66 EURCZK, vůči dolaru za středový kurz 24,76 USDCZK. Dle naší predikce by se kurz vůči euru měl držet v rozmezí 24,53 až 24,69 EURCZK, ve dvojici s dolarem od 24,52 do 24,89 USDCZK.**

**Průměrný nominální kurz, zveřejňovaný ECB, bude dle použitých modelů s vysokou pravděpodobností ve zmíněném intervalu. Predikce měnových kurzů jsou založeny na modelu časových řad, který zohledňuje předchozí hodnotu kurzu i jeho minulou volatilitu. K přesnějšímu určení budoucí volatility je do modelu navíc zakomponován faktor zveřejňování makroekonomických dat. Model je tak schopen určit, kdy lze očekávat zvýšenou či sníženou volatilitu směnného kurzu.

Disclaimer: Tento článek má pouze informativní charakter a neslouží jako investiční doporučení dle zákona č. 256/2004 Sb. o podnikání na kapitálovém trhu. Při zpracování tohoto článku autor vycházel z veřejně dostupných zdrojů. Za případné chyby v textu nebo v datech nenesou společnosti Roklen Holding a.s. ani Roklen360 a.s. zodpovědnost.

Zdroj: RoklenFx, Bloomberg, Reuters, ECB, Fed, ČNB, COT, TradingView

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.

Portál Roklen24.cz je exkluzivní server o ekonomice, financích a investicích, který poskytuje aktuální ekonomické zpravodajství, real-time data, grafy, analýzy, názory, videa a rozhovory.