Reálné sazby musí do plusu, možná k 6 %, říká bývalý člen Fedu

Bývalý člen vedení americké centrální banky Jeffrey Lacker se domnívá, že důvěryhodnost Fedu je nyní dána dalším vývojem inflace. Cílem by tak mělo být její snížení až k 2 %, centrální banka by se neměla spokojit pouze s částečným poklesem. Taková politika by totiž mohla vést k hlubší recesi ve vzdálenější budoucnosti (viz první část rozhovoru zde). Jak by tedy měla být monetární politika nyní konkrétně nastavena?

Podle ekonoma historie ukazuje, že v podobných situacích, jako je ta současná, by se reálné sazby Fedu měly posunout do kladných čísel. Za reálné sazby je přitom dobré považovat sazby nominální upravené o krátkodobá inflační očekávání. Nyní se podle Lackera tato očekávání pohybují zhruba mezi 5 – 6 % a jde o to, zda se stabilizují, nebo zamíří směrem dolů. V prvním případě by Fed musel zvedat sazby až na zmíněnou úroveň. Ve druhém by zvedal sazby tak, aby se potkaly s klesajícími očekáváními a sazby by tak dosáhly úrovní nižších než oněch 5 – 6 %. Ekonom ale podle svých slov příliš nevěří v pokles očekávání někam k 3 %.

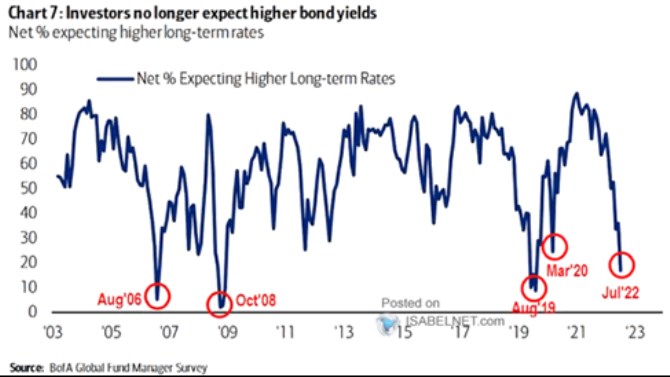

Jak rychle by se Fed měl k oněm 5 – 6 % dostat? Lacker míní, že pomalé zvedání má nějaké výhody, Fed musí vážit, kdy se vyšší sazby začnou skutečně projevovat na inflačních číslech. Pokud by přitom sazby rostly o 50 – 75 bazických bodů, trvalo by dosažení zmíněné úrovně ještě dlouho. „Namísto toho může Fed zvedat hodně rychle.“ Následující graf ukazuje výsledky průzkumu BofA, které ukazují, že v poslední době prudce klesá podíl investorů, kteří čekají další růst dlouhodobých sazeb:

Zdroj: Twitter

„Pokud Fed utáhne dostatečně, myslím, že uvidíme postupný pokles inflace během následujících pár let. Očekávám, že půjde o hladký pokles, vyjma možnosti dalších šoků, třeba z ropného trhu,“ uvedl ekonom. Co ale vlastně mohou centrální banky dělat v případě negativních nabídkových šoků? Jak upozornil Bloomberg, toto téma se nyní týká více ECB než amerického Fedu a Lacker popsal svůj pohled na věc:

Podle ekonoma se lidé často domnívají, že pokud přijde negativní nabídkový šok, který zvyšuje nezaměstnanost, centrální banka by měla reagovat uvolněním své politiky. Tedy tak, aby eliminovala negativní tlaky na trhu práce. Ve skutečnosti je ale v případě nabídkového šoku, tedy například prudkého růstu cen ropy, třeba utlumit současnou spotřebu a posunout ji do budoucnosti. Tedy do chvíle, kdy šok pomine. Pro centrální banku to znamená, že by sazby měla zvyšovat, aby podpořila odložení spotřeby do budoucna. K tomu ale Lacker zmínil, že reakce centrálních bank na nabídkové šoky je oblastí, u které nacházíme více pohledů.

Zdroj: Bloomberg, Youtube, Twitter

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Přečtěte si také k úrokovým sazbám

Poslední zprávy z rubriky Investice:

Přečtěte si také:

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Miroslav Novák, AKCENTA

Ali Daylami, BITmarkets

Petr Lajsek, Purple Trading

Mgr. Timur Barotov, BHS

Jakub Petruška, Zlaťáky.cz

Olívia Lacenová, Wonderinterest Trading Ltd.

Od slunečního světla do hlubin: Skrytý zdroj kyslíku, který vyvolává kontroverze

Jiří Cimpel, Cimpel & Partneři

Svět se mění: 4 klíčové výzvy, na které musíte připravit své děti

Ole Hansen, Saxo Bank

Šokující předpovědi - Ceny elektřiny se zblázní a USA zdaní datová centra AI

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Okénko finanční rady

Vojtěch Šanca, Delta Green

Tomáš Vrňák, Ušetřeno.cz

Lenka Rutteová, Bezvafinance

Neregulované fondy jsou už půl roku pod přísnějším dohledem. Co se změnilo?

Jiří Sýkora, Swiss Life Select

Swiss Life Hypoindex leden 2025: V lednu sazby hypoték klesly, na úrokový sešup však letos zapomeňme

Lukáš Raška, Portu

Do důchodu v 67? Bez vlastního zajištění se tomu nevyhnete (2.1.2025)

Martin Pejsar, BNP Paribas Cardif Pojišťovna

Ztráta zaměstnání vás může potkat nejen v předdůchodovém věku

Aleš Rothbarth, Skupina Klik.cz

Umíme si chránit svůj majetek pojištěním? Průzkum ukazuje zajímavá čísla