Růst a inflace v následujících letech a pomíjivost jednoho monetárního plánu

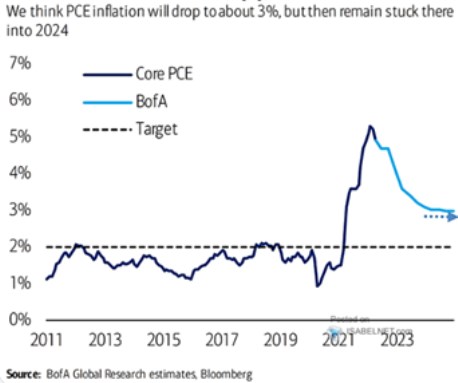

Konsenzus, BofA, či Goldman Sachs nepredikují v USA recesi. BofA také hovoří o rychlém poklesu inflace, ale ne až ke 2 %, stabilizovat by se podle jejích predikcí měla kolem 3 %. A také trochu o pomíjivosti jednoho monetárního plánu.

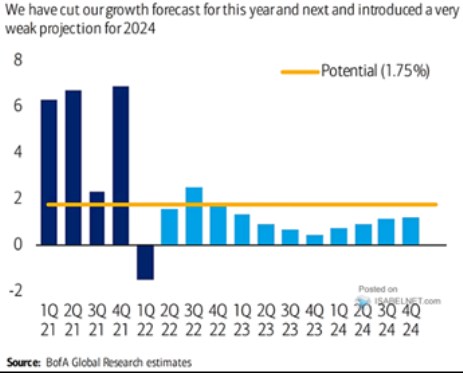

1. Růst podle BofA: Ekonomové Bank of America snížili své předpovědi růstu pro další dva, tři roky. Vše shrnuje první dnešní graf, podle kterého by se mělo tempo růstu amerického hospodářství dostat ke konci letošního roku k potenciálu odhadovanému na 1,75 % a pak se zhoupnout znatelně a na delší řadu čtvrtletí pod něj:

Zdroj: Twitter

Zdroj: Twitter

Pro zajímavost: Když se tak díváme na graf, můžeme si vzpomenout, že ještě poměrně nedávno hovořila americká centrální banka o tom, že jejím cílem je „průměrná“ inflace ve výši 2 %. Šlo o posun v předchozí neoficiální strategii, kdy byla 2 % vnímána jako cíl a zároveň jako strop. Takový asymetrický přístup je problematický asi jako když střílíme na terč s tím, že nesmíme trefit jeho horní polovinu – střely nebudou mít tendenci koncentrovat se uprostřed, ale někde v dolní polovině. A to samé činila inflace (netvrdím, že jen kvůli tomu).

Někdy minulý rok jsem ale v souvislosti s přechodem na symetričnost cíle psal, že celý nový rámec má podle mne velkou vadu ve chvíli, kdy není jasně definováno nějaké období, za jaké bude ona průměrná inflace počítána. Přece jen je rozdíl, pokud by to byly dva roky, či deset let, či ještě více. Nyní mi například vychází následující: V letech 2009 – 2020 byla průměrná US inflace na 1,55 %. S minulým rokem to je 1,8 % a pokud bychom se s letoškem měli z tohoto hodně dlouhodobého pohledu dostat na 2 %, musela by letošní inflace dosáhnout něco přes 5 %.

Pokud by byla inflace letos vyšší než 5 % a/nebo vyšší než 2 % v následujících letech, musela by pak v rámci tohoto „průměrného rámce“ později zase znatelně klesnout pod 2 %. Tyto odstavce jsou ale spíše jen ukázkou toho, jak se může nějaký rámec, byť by mohl v nějakém kontextu být relevantní, pozbýt se změnou situace (třeba posunem k extrémům) smyslu. Respektive implikovat věci, které jsou spíše finance fiction. Nějaké časové rámce pak už nemá smysl řešit.

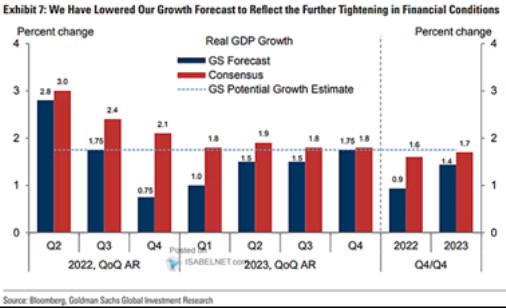

3. Růst podle GS: BofA tedy nepredikuje recesi a jak ukazuje poslední dnešní graf, nehovoří o ní ani konsenzus. Podle něj by se růst měl dokonce držet relativně blízko potenciálu, Goldman Sachs je ale umírněnější, pohybuje se někde mezi konsenzem a BofA:

Zdroj: Twitter

Dlouhodobější posun inflace k 3 % by představoval znatelnou změnu ekonomického režimu, která by se dotkla i akcií. Jejich chování by pak z fundamentálního pohledu v principu záleželo (stejně jako jindy) na tom, kde by se usadily bezrizikové sazby, rizikové prémie a očekávaný růst ziskovosti. Čemuž se budeme více věnovat zítra.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Patria.cz je investiční portál společnosti Patria Finance a.s. s real-time daty zaměřený na domácí a zahraniční kapitálové trhy. Poskytujeme online informace a analytickou podporu z oblasti financí, makroekonomiky a investic. Samozřejmostí jsou také aktuální investiční tipy a dlouhodobá investiční doporučení. Akcie, měny, komodity, investice, doporučení - vše přehledně na jednom místě.

Více zpráv k tématu Inflace

Poslední zprávy z rubriky Makroekonomika:

Přečtěte si také:

Příbuzné stránky

- Inflace - 2020, míra inflace a její vývoj v ČR , Meziroční inflace v %

- Měřítko - měřítko mapy. Co znamená měřítko na mapě a kolik kilometrů v reálu je jeden centimetr na mapě

- Výpočet čisté mzdy v roce 2021 i v předchozích letech, změny v roce 2021

- XRP (Ripple) - aktuální a historické ceny kryptoměny XRP (Ripple) , graf vývoje ceny kryptoměny XRP (Ripple) - 10 let - měna USD

- Zlato - historický vývoj ceny Zlato po letech, minima, maxima, průměr. 1 oz - měna USD

- Předdůchod 2024 - kalkulačka: na 5 let předdůchodu musíte naspořit 763.680 Kč.

- Příspěvek na péči 2024 - kalkulačka: výška příspěvku na péči zůstává stejná jako v roce 2022 a díky inflaci si za příspěvek poživatelé pořídí méně slu

- Růst a inflace v následujících letech a pomíjivost jednoho monetárního plánu

- Monetární politika v následujících letech - mezi mírně pod a mírně nad je velký rozdíl

- Státní maturita bude mít v následujících dvou letech pouze jednu úroveň

- Yellenová se obáva vysoké inflace v USA. Republikáni navrhli snížení infrastruktúrniho plánu na 928 mld. USD. Makroekonomický kalendář pro následující týden

- Návratnost akcií v následujících deseti letech a jeden predikční paradox

Prezentace

27.12.2024 Stále více lidí investuje do bitcoinu.

18.12.2024 Apple iPad je rekordně levný, vyjde teď jen na 8

Okénko investora

Radoslav Jusko, Ronda Invest

AI, demografie a ženy investorky. Investiční trendy pro rok 2025

Miroslav Novák, AKCENTA

ČNB v prosinci přerušila, nikoliv však zastavila cyklus uvolňování měnové politiky

Petr Lajsek, Purple Trading

John J. Hardy, Saxo Bank

Šokující předpověď - Nvidia dosáhne dvojnásobku hodnoty Applu

Olívia Lacenová, Wonderinterest Trading Ltd.

Mgr. Timur Barotov, BHS

Ali Daylami, BITmarkets

Jakub Petruška, Zlaťáky.cz

S návratem Donalda Trumpa zlato prudce klesá. Trhy zachvátila pozitivní nálada

Jiří Cimpel, Cimpel & Partneři

Portfolio 60/40: Nadčasová strategie pro dlouhodobé investory